Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Италия обвиняет Еврокомиссию в алкоголизме, терроризме и рейдерстве. Обзор на предстоящую неделю от 07.10.2018

- 07 октября 2018, 22:03

- |

По ФА…

Nonfarm Payrolls

Реакция рынка на нонфармы была слабой, невзирая на отсутствие роста зарплат, доллар пытался бороться за жизнь.

Отчет по рынку труда вышел стабильно сильным, падение количества новых рабочих мест связана с влиянием урагана Флоренция, но даже без учета урагана ревизия вверх за два предыдущих месяца с лихвой компенсировала этот недостаток.

Но у инвесторов не было ожиданий в отношении замедления рынка труда или экономики США, волнует только один вопрос – наличие или отсутствие рисков перегрева рынка труда, ибо только данный фактор способен изменить политику ФРС по темпам и потолку повышения ставок.

Сильные индексы ISM и ястребиная риторика Пауэлла на уходящей неделе привели к резкому росту доходностей ГКО США и околопрогнозные нонфармы могли бы стать превосходным поводом для фиксирования прибыли по шортам ГКО США, особенно с учетом длинных выходных и возвращение на рынки Китая с понедельника.

Но инвесторы предпочли сфокусироваться на положительных сторонах отчета и ожидании ускорения роста зарплат в обозримом будущем, что чревато наказанием в ближайшее время.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 20 )

Новостной бриф (нефть/золото/акции/евро/биткоин)

- 05 октября 2018, 08:09

- |

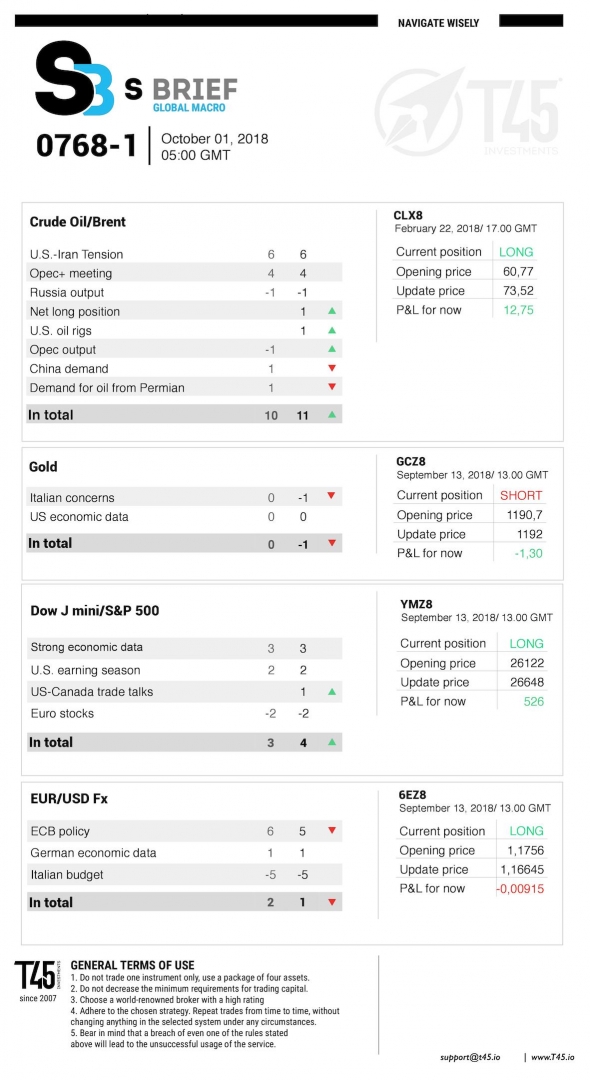

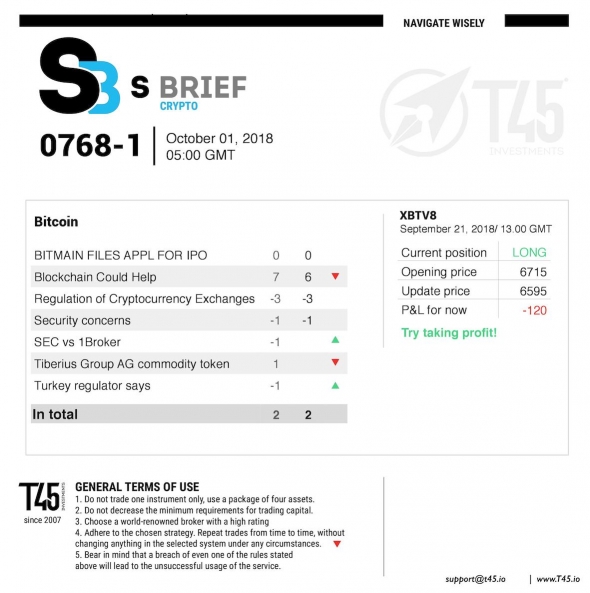

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

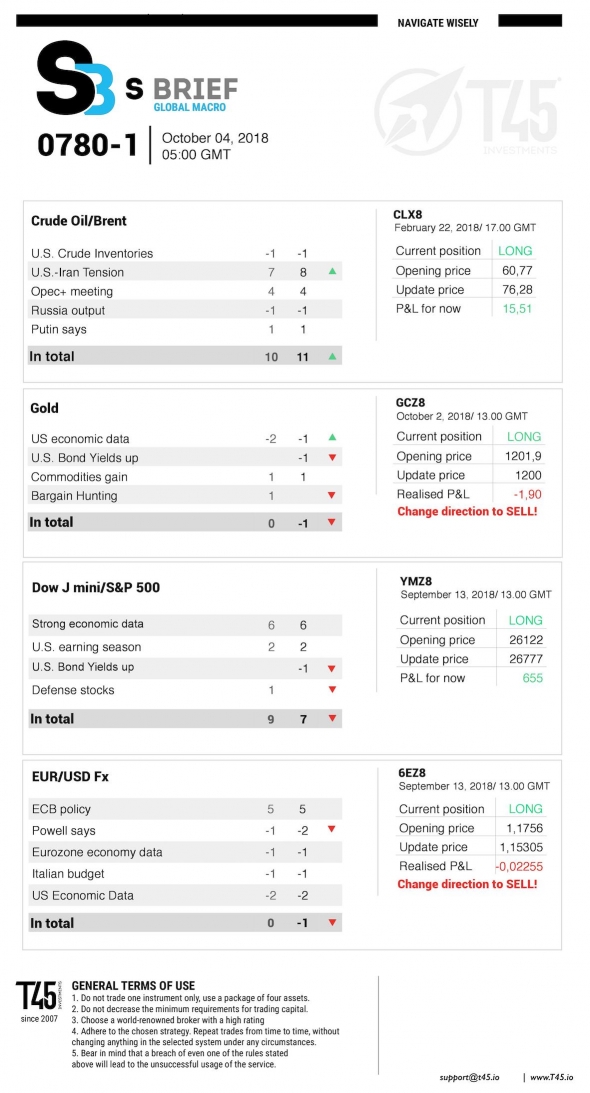

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 11 баллов — остаемся в покупке

— по золоту: шорт с 5 октября (1 обновление) — новостной фон -1 балл — переворот в продажу

— по Dow и SP500: лонг с 13 сентября (3 обновление) — новостной фон 7 баллов — остаемся в покупке

— по евро: шорт с 5 октября (1 обновление) —новостной фон -1 балл — переворот в продажу

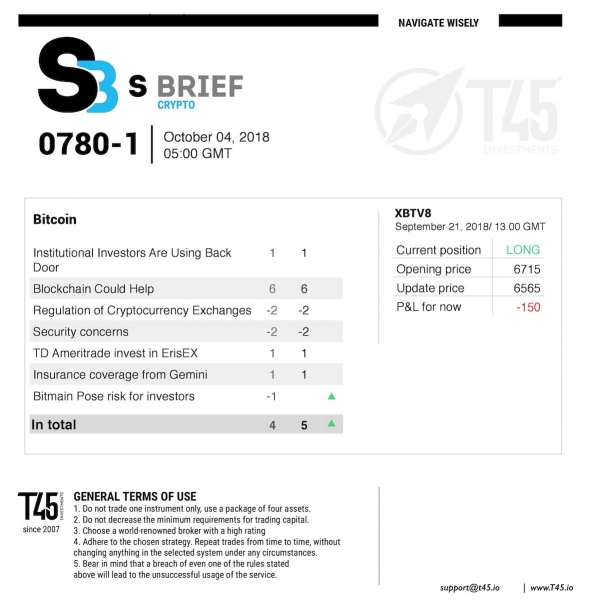

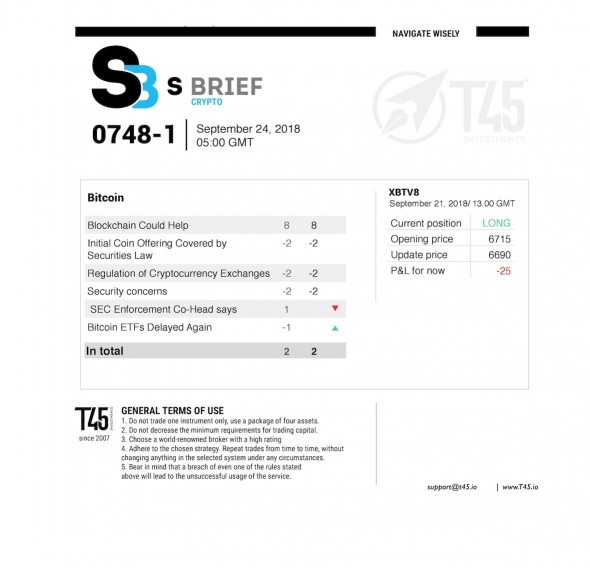

— по биткоину: лонг с 21 сентября (3 обновление) —новостной фон 5 баллов — остаемся в покупке

Готовьтесь к обвалу валют, акций и облигаций. Процесс начался.

- 04 октября 2018, 20:13

- |

( Читать дальше )

Облигации европейских стран и программа количественного смягчения ЕЦБ

- 04 октября 2018, 13:21

- |

Европейский Центральный Банк намерен свернуть программу количественного смягчения в декабре 2018 года. В сентябре 2018 года ежемесячный объем покупок ценных бумаг на открытом рынке должен составить 30 млрд. евро, а с октября по декабрь 2018 года показатель опустится до 15 млрд. евро. Программу, запущенную в марте 2015 года, первоначально планировали завершить в сентябре 2016 года. Основу программы составляла покупка государственных облигаций инвестиционного рейтинга со сроком обращения от 2 до 30 лет. Регулятор намеревался стимулировать кредитный рынок в регионе, что в конечном итоге должно было привести к росту потребительской инфляции до стабильных 2% г/г. Именно данный уровень индикатора рассматривается регулятором как наиболее подходящий для планомерного роста показателей производственного сектора, развития банковской отрасли, а также сохранения покупательской способности граждан евросоюза.

( Читать дальше )

"ХАЛЯВНЫХ" денег становится всё меньше

- 03 октября 2018, 21:11

- |

Итак, начиная с октября месяца, программа количественного ужесточения выходит на полную мощность. ФРС теперь будет ежемесячно изымать по 50 млрд $ (ранее про сокращение баланса писал в телеграме https://tele.click/MarketDumki/691). До конца года, из финансовой системы утечет 150 млрд, а в следующем году еще 600 млрд $. А это уже очень серьезная цифра выходит. Напомню, что QE-2 (вторая программа количественного смягчения действовала с ноября 2010 года по июнь 2011 года) как раз равнялась 600 млрд $. И пока она действовала, рынок рос. А как только она закончилась, сразу начались неприятности на рынках. И уже все конечно забыли, что 2011 год американский рынок акций закончил в нулях. Только третья по счету программа QE вернула рост на американский рынок. Так что не стоит недооценивать изъятие из системы 600 млрд $ в 2019 году.

Также, начиная с октября, Европейский Центральный Банк (ЕЦБ) будет «печатать» не 30 млрд евро в месяц, а 15 млрд. Мы уже в этом году видели волнения на рынке итальянского госдолга. Но пока это не перерастает в масштабную панику только по одной причине. Печатный станок от ЕЦБ всё еще работает. Но с января и он остановит свою работу. Новой ликвидности не будет и рынки уже не смогут игнорировать любой негатив. Наоборот, негатив будет отыгрываться по полной программе. Не будет больше таких ситуаций как в 2016 году после Brexit, когда панику погасили на следующий день. Заливать пожар больше нечем будет. Главные ЦБ мира явно дают понять, что дальнейший рост стоимости активов нежелателен.

Новостной бриф (нефть/золото/акции/евро/биткоин)

- 03 октября 2018, 08:14

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

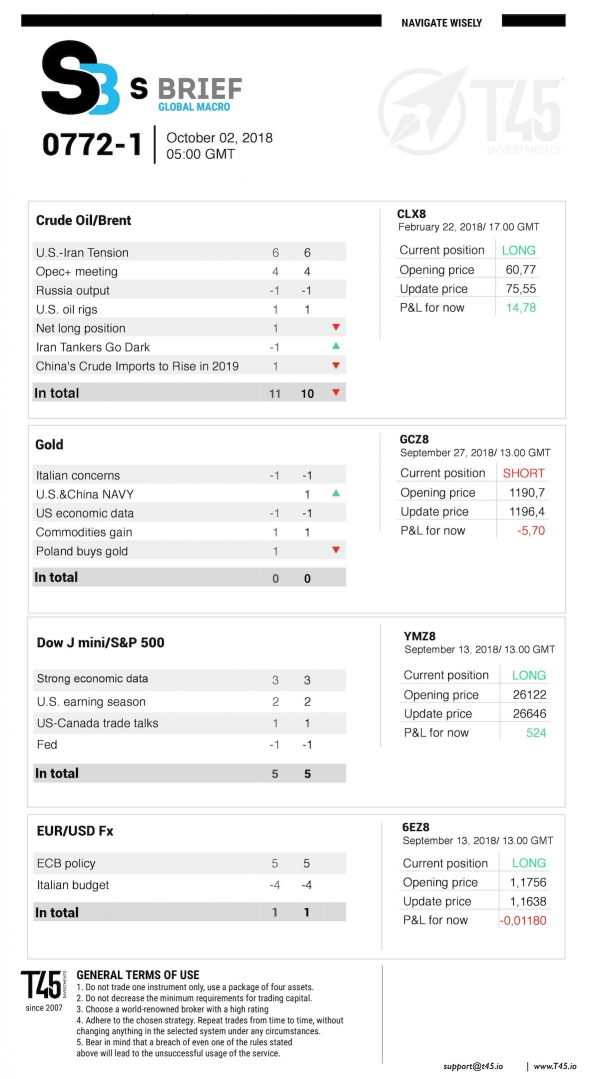

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 10 баллов — остаемся в покупке

— по золоту: шорт с 27 сентября (3 обновление) — новостной фон 0 баллов — остаемся в продаже

— по Dow и SP500: лонг с 13 сентября (3 обновление) — новостной фон 5 баллов — остаемся в покупке

— по евро: лонг с 13 сентября (3 обновление) —новостной фон 1 балл — остаемся в покупке

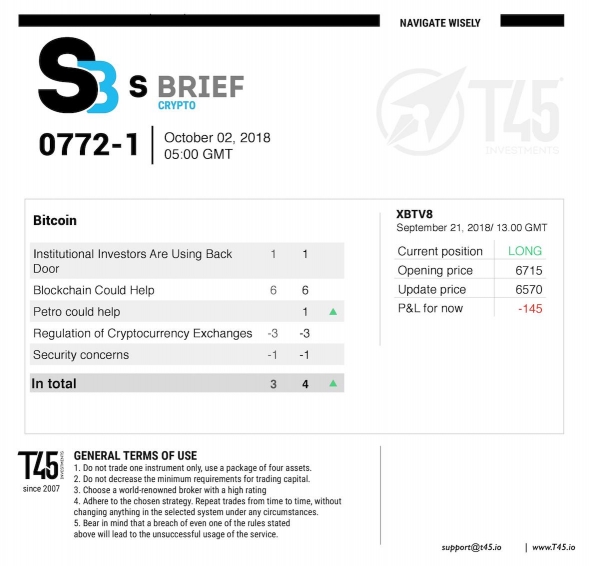

— по биткоину: лонг с 21 сентября (3 обновление) —новостной фон 4 балла — остаемся в покупке

Новостной бриф (нефть/золото/акции/евро/биткоин)

- 02 октября 2018, 08:06

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 11 баллов — остаемся в покупке

— по золоту: шорт с 27 сентября (3 обновление) — новостной фон -1 баллов — остаемся в продаже

— по Dow и SP500: лонг с 13 сентября (3 обновление) — новостной фон 4 баллов — остаемся в покупке

— по евро: лонг с 13 сентября (3 обновление) —новостной фон 1 балла — остаемся в покупке

— по биткоину: лонг с 21 сентября (3 обновление) —новостной фон 2 балла — остаемся в покупке

Дешевые политики обходятся особенно дорого. Обзор на предстоящую неделю от 30.09.2018

- 30 сентября 2018, 22:05

- |

По ФА…

Заседание ФРС

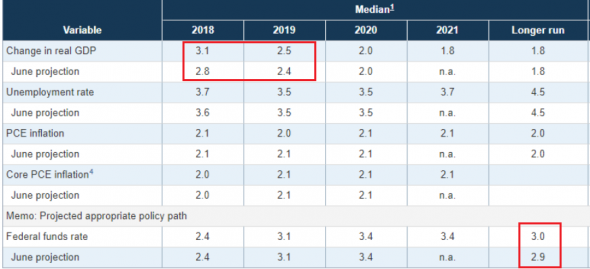

ФРС повысила ставку, высоко оценила рост экономики и рынка труда США, признала риски для перспектив сбалансированными, подтвердила необходимость дальнейшего постепенного повышения ставок и внесла изменения в «руководство вперед» путем нивелирования характеристики политики ФРС «аккомодационная».

Первая реакция рынков была на падение доллара, т.к. многие банки не исключали повышение точечных прогнозов по траектории ставки на 2019-2020 года, но члены ФРС повысили оценку долгосрочной нейтральной ставки до 3,0% с 2,9%, что по сути является технической корректировкой, оставив неизменными остальные прогнозы:

( Читать дальше )

Новостной бриф (нефть/золото/акции/евро/биткоин)

- 25 сентября 2018, 08:02

- |

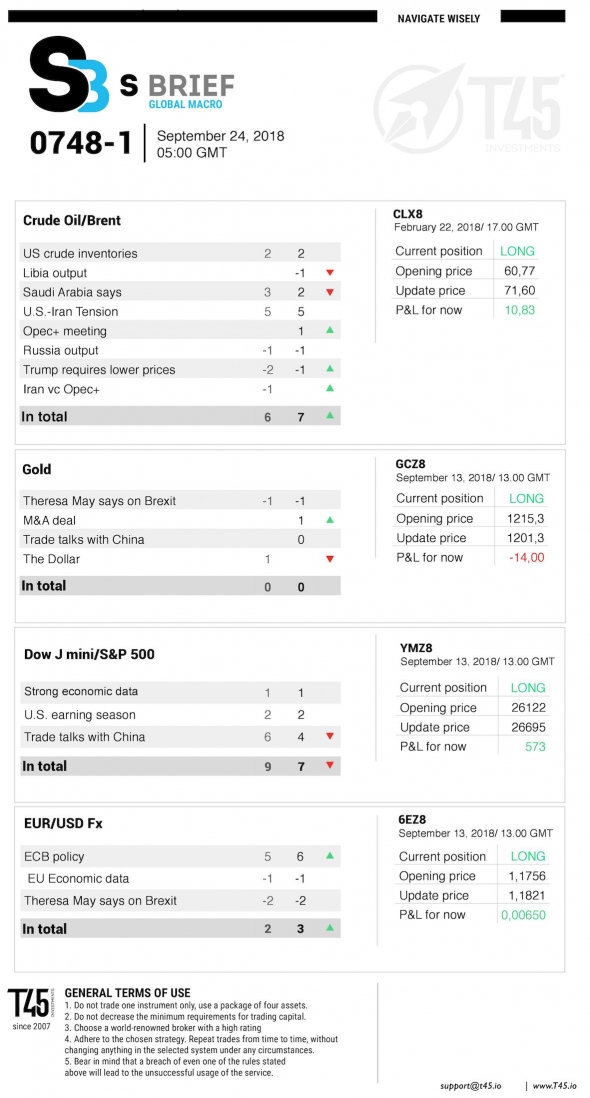

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 7 баллов — остаемся в покупке

— по золоту: лонг с 13 сентября (3 обновление) — новостной фон 0 баллов — остаемся в покупке

— по Dow и SP500: лонг с 13 сентября (3 обновление) — новостной фон 7 баллов — остаемся в покупке

— по евро: лонг с 13 сентября (3 обновление) —новостной фон 3 балла — остаемся в покупке

— по биткоину: лонг с 21 сентября (3 обновление) —новостной фон 2 балла — остаемся в покупке

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал