ЕЦб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Упрямство Пелоси убивает рейтинг Трампа. Обзор на предстоящую неделю от 20.09.2020

- 20 сентября 2020, 22:52

- |

По ФА…

Заседание ФРС

Публикация сопроводительного заявления и новых экономических прогнозов ФРС привела к краткосрочному падению доллара и росту аппетита к риску с последующим быстрым разворотом доллара в рост на фоне ухода от риска.

Первая реакция была вызвана «точечными» прогнозами членов ФРС по ставкам, вторая, исходя из последующих комментариев банков, разочарованием от отсутствия увеличения размера программы QE, хотя до заседания большинство банков ожидало, что ФРС останется в режиме ожидания и лишь единицы прогнозировали увеличение размера покупок ГКО США.

Ключевые моменты решения ФРС:

— Указания по ставкам в «руководстве вперед».

«ФРС считает целесообразным сохранять ставку в текущем диапазоне до тех пор, пока условия на рынке труда США не будут соответствовать максимальной занятости, а инфляция не вырастет до 2% и не будет стремиться к умеренному превышению этого уровня в течение некоторого времени.

ФРС будет стремиться к тому, чтобы инфляция умеренно превысила 2% в течение некоторого времени с тем, чтобы средний уровень инфляции за определенный период составил 2%, а инфляционные ожидания устойчиво закрепились на уровне 2%.»

Данные указания по ставкам говорят о намерениях ФРС игнорировать рост инфляции до достижения максимальной занятости, но не дают понимания насколько сильно и в течении какого конкретного времени инфляция должна превышать 2,0% для того, чтобы ФРС начала обсуждение целесообразности повышения ставок.

Гарантии, безусловно, голубиные, но оставляют возможность ФРС для маневра.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Спаситель фонды и человечества. Обзор на предстоящую неделю от 13.09.2020

- 13 сентября 2020, 22:49

- |

По ФА…

Заседание ЕЦБ

Заседание ЕЦБ было проходным и практически нивелировало опасения участников рынка по возможным действиям ЕЦБ для предотвращения роста курса евро.

Лагард несколько раз заявила о том, что курс роста евро негативно влияет на инфляцию, а инфляция является целью мандата ЕЦБ, поэтому члены ЕЦБ обсудили рост курса евро в ходе заседания.

Лагард заявила, что ЕЦБ продолжит внимательно следить за развитием ситуации, включая динамику курса евро, но не смогла подтвердить свои вербальные угрозы возможностью конкретных действий.

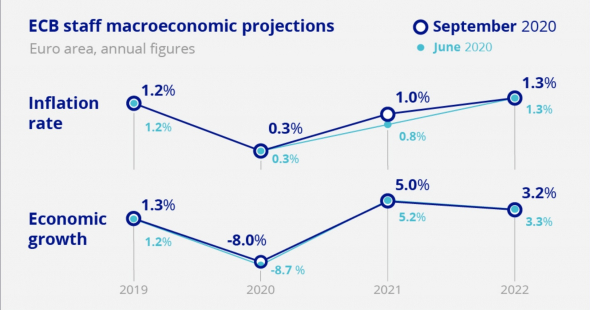

Прогнозы ЕЦБ по инфляции не были пересмотрены на понижение:

( Читать дальше )

Фондовые рынки США: Оптимизм брать негде

- 11 сентября 2020, 15:08

- |

Фондовые индексы США не смогли развить позитивное начало сессии и ближе к середине поддались уговорам продавцов. На рынке может набирать популярность точка зрения, что законодатели США (как ФРС, так и Конгресс) не смогут задействовать монетарную или фискальную поддержку до президентских выборов. Это негативный сценарий для фондовых рынков который укрепляет кейс о фазе консолидации рынка до выборов.

Вчера я обратил ваше внимание на то, что республиканцы хотят принять более экономный пакет фискальной поддержки — размером всего $300 млрд. Голосование по нему было намечено на четверг. Голосование провалилось, переговоры окончательно зашли в тупик. Партийные представители заняты взаимными обвинениями в «безответственности по отношению к американскому народу».

Пробой ниже 3300 пунктов по SPX в начале сессии обещает задать устойчивый коррекционный тон для рисковых активов перед на все оставшееся время сессии. Однако рост фьючерсов указывает на то, что быстро сделать это не получится.

( Читать дальше )

Рубль будет крепчать невзирая на нефть и отток денег из облигаций.

- 11 сентября 2020, 01:17

- |

ЦБ РФ с 1 октября по 31 декабря 2020 начнет продавать остаток валюты на 185 млрд руб. равными долями ежедневно.

Операции по продаже иностранной валюты, связанные со сделкой по реализации пакета акций Сбербанка, только в случае снижения цены нефти марки Urals ниже $25 за баррель. Этот механизм действует до 30 сентября 2020 года, но с учетом складывавшейся ценовой конъюнктуры на нефтяном рынке эти операции после 12 мая не проводились.

ЦБ РФ не исключает снижения ключевой ставки ниже 4%, если это будет необходимо для возвращения инфляции к таргету. Значит отток инвесторов из российских облигаций усилится. Снижение ключевой ставки ЦБ РФ делает рубль непривлекательным для кэрри-трейд.

ЕЦБ готов к масштабному стимулированию.

Экстренная программа выкупа ЕЦБ ценных бумаг Pandemic Emergency Purchase Programme (PEPP) была оставлена в объеме 1,35 трлн евро со сроком действия до июня 2021 г. Совет управляющих ЕЦБ ожидает, что ключевые ставки останутся на нынешнем или более низком уровне, пока прогноз по инфляции не приблизится к целевому ориентиру в 2% годовых.

( Читать дальше )

Курс рубля и доллара. Заседание ЕЦБ. Цены на нефть. Воостановление экономики в США и мире.

- 10 сентября 2020, 13:38

- |

⚡️ Сегодня заседание ЕЦБ

- 10 сентября 2020, 11:02

- |

Вчера Блумберг слил инфу от неназванных источников, что ЕЦБ ничего менять не будет в своей политике, т.к. данные будут пересмотрены по экономике в сторону повышения. Что думаете, будет ли слив рынков и фикс по факту? Вчера как раз по таймингу в это время бакс просел, рвануло золото и dax полетел вверх, а за ним и sp500.

⚡️14.45 мск — Решение по процентной ставке ЕЦБ и заявление по монетарной политике

⚡️15.30 мск — Пресс конференция ЕЦБ

⚡️20.00 мск — Выступление главы ЕЦБ Лагард с речью

мой телеграм: Акции Shock

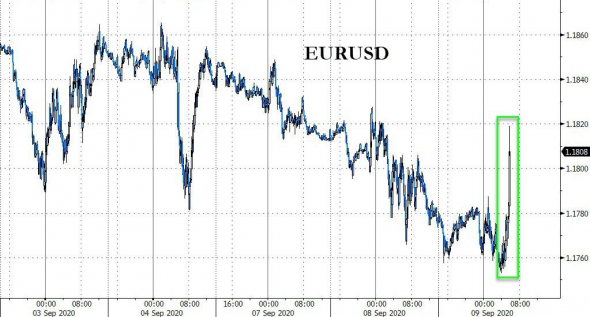

Выстрел EURUSD что это было

- 09 сентября 2020, 16:07

- |

блумберг сообщает что близкие к дискуссии люди говорят, что завтра на публикацию отчета ЕЦБ прогнозы ВВП и другие будут пересмотрены в сторону повышения и более быстрого роста экономики

мой телеграм: t.me/shocktrading_stocks

Превью заседания ЕЦБ: основные инструменты исчерпаны

- 09 сентября 2020, 15:55

- |

ЕЦБ нужно будет сильно постараться чтобы уговорить евро снизиться. Именно уговорить, потому что время менять что-то в политике не пришло. Говорить о расширении лимита основного антикризисного инструмента (PEPP) пока еще рано. Трогать ставку и изменять объем QE ЕЦБ также не планирует, да и мало смысла в этом. Учитывая структурный даунтренд в долларе, вероятность возобновления бычьего тренда в EURUSD высока.

Чтобы понимать, почему не стоит ждать от ЕЦБ активных действий, нужно иметь в виду два момента:

1. ЕЦБ и так зашел далеко, сделав ставку отрицательной и запустив довольно существенное QE, включая PEPP с потолком в 1.35 трлн. евро. Хорошо известен тот факт, что с каждым новым снижением процентной ставки его предельная эффективность падает. Чтобы достичь того же стимулирующего эффекта на кредитную активность, снижать ставку нужно больше. Однако побочные эффекты также растут. Со снижением ставки в отрицательную зону можно заметить, что ЕЦБ предпочитает использовать адресные меры типа TLTRO и пр., что есть признание что основной потенциал смягчения исчерпан.

( Читать дальше )

Если у вас нет инфляции, тогда мы идем к вам!

- 09 сентября 2020, 10:00

- |

Именно под таким девизом сейчас двигается капитал на валютных рынках. Давно не писал про валюты, хотя, с последних обзоров кардинально ничего не изменилось. Спекулятивные покупки евро быстро выдохлись, и уровень 1.2 остался непреодолимым барьером. Ведь чтобы двинуться выше, а уж тем более там закрепиться, в Европе темпы роста экономики должны быть лучше, чем в США.

Но рынки это не только хорошо/плохо, это в первую очередь движение капитала. Капитал всегда двигается туда, где лучше соотношение риск/реворд. А что такое реворд, когда мы говорим про валюты? Это реальные процентные ставки, ставки по гособлигациям минус инфляция. Если у вас отрицательные номинальные процентные ставки, но нет инфляции, и по прогнозам ее не предвидится, то реальная ставка у вас может быть лучше, чем у конкурента, с их положительными номинальными ставками, но более высокой инфляцией и более высокими инфляционными ожиданиями.

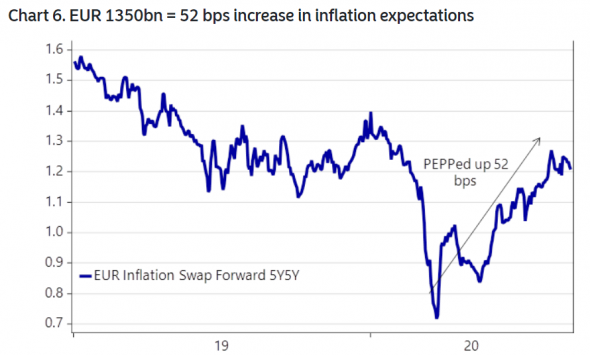

1350 миллиардов евро, которые вольет ЕЦБ, увеличили ожидания по инфляции на 0.5%. Вопрос, сколько надо влить еще, чтобы добиться 2%? Экономика Европы на сегодняшний день продолжает находиться на дефляционной спирали, с маловероятным ростом инфляции. И для инвесторов в моменте это может стать привлекательным инструментом парковки капитала, с сохранением его покупательской способности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал