ЕВРОПА

Кто побеждает: рынок или гений управляющего?

- 19 сентября 2019, 13:08

- |

Активное инвестирование

Активный инвестор думает, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, он легко сможет превысить рыночную доходность.

Адепты активных инвестиций непременно стремятся опередить рынок. Это их основная цель и ключевая идея.

Считается, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, активный инвестор довольно легко может опередить рынок. В случае с американским рынком эталоном, как правило, выбирается индекс S&P 500, в который входят 500 крупнейших компаний США.

Некоторым из них, иногда, это действительно удается, особенно на коротких периодах времени. Порой, активный инвестор, получивший интересный результат за месяц или полгода, решает, что так будет всегда и что пора уже явить миру свою гениальность, и даже пытается набрать последователей.

В развитых финансовых индустриях запада, чаще всего гениальные управляющие создают фонды под собственным управлением и декларируют привлекательную доходность для потенциальных пайщиков этих фондов. Под управлением таких фондов в финансовой индустрии сейчас находятся миллиарды долларов.

И возникает интересный вопрос:

А могут ли управляющие подобных фондов показывать регулярно, на протяжении нескольких лет доходность от своих операций, превышая все тот же индекс S&P 500?

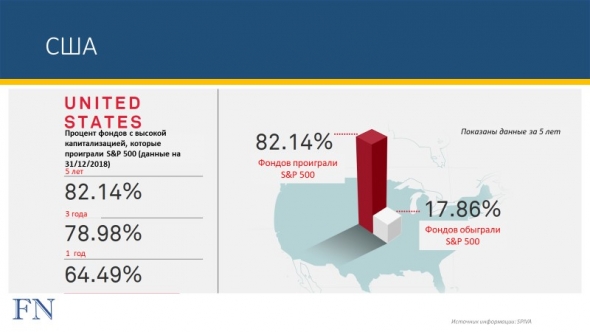

Конечно, могут, но чем длиннее горизонт инвестиций, тем меньше остается фондов, опережающих рынок и их число стремиться к нулю. Даже на таких краткосрочных периодах, как 1 год, 3 года и 5 лет, большинству фондов не удается обогнать рыночную доходность и принести пайщикам обещанный повышенный результат. Что уж говорить про более длинные дистанции инвестирования!

Сравнение доходности активно управляемых фондов с эталонными индексными фондами

Существует научное исследование от SPIVA, публикуемое ежегодно, которое сравнивает доходность от деятельности активно управляемых фондов с рыночной доходностью подобных эталонных индексов. Посмотрим результаты этих исследований по странам и регионам:

- США

Видим в нижней строке, что даже за год почти 65% активно управляемых фондов в США проиграли рынку. А за 5 лет доля проигравших увеличилась до 82%.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 19 )

Кто не понял, тот поймёт или Агент в России больше не живёт.

- 11 сентября 2019, 09:05

- |

В 2 раза больше, чем у Великобритании (54 чел) или Франции (41 чел).

В 3 раза больше, чем у Италии (35 чел) или Японии (32 чел).

При этом 38% россиян не хватает денег на еду или одежду.

--------------------

Объем высокотехнологичного экспорта в год (млрд):

Китай — $504

Германия — $172

Сингапур — $136

США — $110

Франция — $99

Япония — $84

Южная Корея — $73

Великобритания — $70

Мексика — $58

Вьетнам — $53

Малайзия — $41

Таиланд — $35

Филиппины — $32

Россия — $9

--------------------

11 лет назад Миллер заявил, что в течение 7-8 лет Газпром станет крупнейшей в мире акционерной компанией с капитализацией $1 трлн.

Тогда Газпром стоил $360 млрд, а сейчас в 4 раза меньше — $82 млрд.

Миллер продолжает возглавлять Газпром и получает за это 98 млн рублей в месяц.

--------------------

Высотный дом Powerhouse Brattørkaia (Норвегия) самое северное в мире здание с положительным энергобалансом.

( Читать дальше )

Кто не понял, тот поймёт или Тошиба бизнес продаёт.

- 02 сентября 2019, 10:03

- |

--------------------

Власти Гуанчжоу заказали 4.000 электрических автобуса.

Вероятно, Гуанчжоу будет вторым крупным китайским городом, полностью перешедшем на электрические автобусы.

Первым стал Шэньчжэнь, поменявший все 16.360 автобусов на электрические.

--------------------

Нефтяная компания Exxon Mobil вылетела из первой десятки крупнейших компаний S&P 500, впервые с момента создания индекса 90 лет назад.

--------------------

«Нафтогаз» попросил трибунал взыскать с России $5,2 млрд за собственность в Крыму.

-------------------

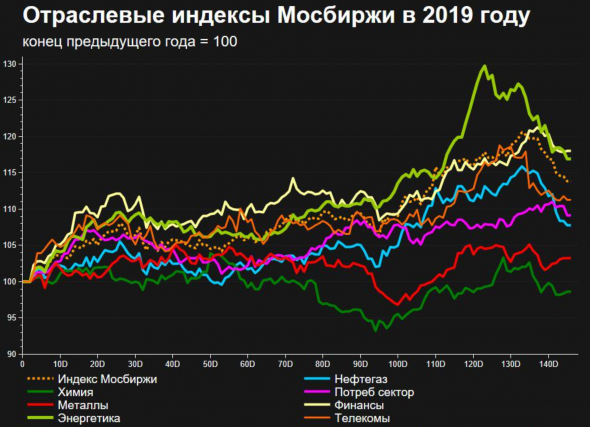

Отраслевые индексы Мосбиржи в 2019 году:

Финансы +18%

Энергетика +16,9%

Индекс Мосбиржи +13,8%

Телекомы +11,2%

Потребительский +9,1%

Нефтегаз +7,8%

Металлы +3,2%

Химия -1,4%

( Читать дальше )

5 лет без хамона

- 07 августа 2019, 03:26

- |

В таких постах всегда преобладают эмоции и обычно нет никаких цифр. Вот и сейчас произошла некоторая ажитация, на этот раз связанная с небольшим юбилеем — ровно пять лет назад мы подписали себе смертный приговор… В смысле, обрекли себя на унылую жизнь без вкусных, полезных и даже местами целебных импортных продуктов питания. Даже, отчего-то, вспомнился синдром воспалённого кишечника… Что это такое, я до сих пор не знаю, но он, сцуко, всё равно вспомнился!

Однако, трейдинг приучил меня не верить эмоциям и вскрикам, а реагировать сугубо на цифры и факты, поэтому давайте обойдёмся без эмоций.

Пятилетка без пармезана. Что Европа потеряла из-за санкций России

Пять лет назад Россия запретила поставки продовольствия из государств, поддержавших санкции против нашей страны. Наибольшие потери от этого запрета понес Евросоюз.

Пять лет назад, 6 августа 2014 года, в ответ на санкции Запада Россия ввела продовольственное эмбарго, запрещающее ввоз молочных и мясных продуктов, рыбы, фруктов, овощей, орехов. В июне текущего года президент Владимир Путин

( Читать дальше )

Процентная ставка – ниже, еще ниже, отрицательная!

- 22 июля 2019, 11:46

- |

Главным событием предстоящей недели будет пресс-конференция ЕЦБ и решение о процентной ставке. Почему главным? ЕЦБ хочет возобновить программу количественного смягчения и снизить процентную ставку ниже нуля. По крайней мере, такое мы слышали на предыдущем заседании, и инвесторы уже закладывают высокую вероятность начала процедуры количественного смягчения с сентября месяца.

Чем это важно для нас? Новые вливания денег в экономику и низкие процентные ставки являются стимулом для того, чтобы бизнес брал кредиты и быстрее развивался, в то же время – это возможность для т.н. кэрри-трейд eur/usd, когда омжно звять дешевый кредит в Евро и вложить в безрисковые активы в США. Такой схемой уже давно пользуются в Японии и Швейцарии. Таким образом курс европейской валюты продолжит снижаться, а курс американского доллара расти. Но тут возникает диссонанс с тем, что пытается сделать г-н Трамп, заявляя что доллар слишком дорогой.

Поэтому, в ближайшее время, нас будет ждать сильная волатильность по паре eurusd. Лично я считают, что после заседания ЕЦБ в четверг 25.07.2019 г., европейская валюта пойдет на снижение, и только после решения ФРС о процентной ставке может восстановиться.

( Читать дальше )

Горный Алтай или Италия: где провести отпуск?

- 03 июля 2019, 18:56

- |

Медведям по РТС...даже не надейтесь

- 31 мая 2019, 09:38

- |

Америка — заваливается

Европа — заваливается

Азия — заваливается

Россия — не завалвается. И не завалится… пока…

США угрожают Европе ... И всё из-за Ирана

- 29 мая 2019, 18:48

- |

Европейский центральный банк настойчиво предупреждает о возможных потрясениях европейской финансовой системы.

- 29 мая 2019, 15:17

- |

Европейский центральный банк (ЕЦБ) предупреждает о повышении рисков для стабильности финансовой системы в зоне евро. Из-за неопределенных экономических перспектив уже произошли колебания на финансовых рынках, отметил ЕЦБ в своем отчете о стабильности за два года в среду. Если экономика ослабнет больше чем ожидалось, и торговые конфликты обострятся, это может спровоцировать дальнейшее падение цен на фондовых рынках. Перспективы роста являются центральными для всех основных угроз финансовой стабильности, заявил вице-президент ЕЦБ Луис де Гиндос.

ЕЦБ также обеспокоен высоким уровнем задолженности и дефицитом бюджета в некоторых странах еврозоны. Он предупредил, что если экономика замедлится, в некоторых странах могут возрасти расходы на финансирование. Это может вызвать опасения по поводу устойчивости долга.

Италии угрожает сейчас из-за увеличения государственного долга процесс ЕС и штраф. Вице-премьер-министр Маттео Сальвини объявил после успеха своей партии Lega на европейских выборах, что будет всеми силами бороться против бюджетных правил ЕС.

Постоянно низкая прибыльность банков также приводит к тому, что европейские наблюдатели теряют надежду. Большая часть финансовых учреждений не сможет удовлетворить требования инвесторов по доходности. Кроме того, наблюдается рост цен на жилую недвижимость в некоторых странах. Здесь есть признаки небольшой переоценки. В случае необходимости центральный банк может попросить банки держать больше капитала в дополнение к национальным мерам, принимаемым отдельными странами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал