ЕВРАЗ

Северсталь - наиболее высококачественная ставка на стальной сектор - Атон

- 18 февраля 2022, 13:21

- |

Краткая оценка финансовых показателей: стремительный рост FCF. Северсталь сообщила о снижении ряда квартальных показателей прибыли: выручка за 4К21 года составила $3 267 млн (+2% кв/кв), но EBITDA снизилась на 16% кв/кв до $1 446 млн, а рентабельность EBITDA упала до 44% против 54% в 3К21. При этом FCF достиг $1 114 млн, увеличившись на 12% кв/кв. Показатели в целом совпали с консенсус-прогнозом, хотя фактический результат по EBITDA оказался немного (-3%) ниже консенсус-прогноза. Неожиданно позитивной оказалась динамика FCF, который вырос на 12% кв/кв за счет высвобождения оборотного капитала (в объеме $244 млн). Северсталь рекомендовала выплатить финальные дивиденды в размере 109.81 руб. на акцию, что соответствует доходности 6.8%. Дата закрытия реестра для получения дивидендов – 31 мая. Северсталь повысила прогноз по капзатратам в 2022 до $1.6 млрд (ранее ожидалось, что они составят $1.3 млрд).

( Читать дальше )

- комментировать

- 233

- Комментарии ( 0 )

ЕВРАЗ поставил более 5 тыс т металлопроката для строительства АЭС в Бангладеш

- 17 февраля 2022, 11:12

- |

Первый энергоблок планируется ввести в эксплуатацию в 2023 году, а второй — в 2024 году.

ЕВРАЗ поставил более 5 000 тонн металлопроката на строительство первой атомной электростанции в Бангладеш — ЕВРАЗ (evraz.com)

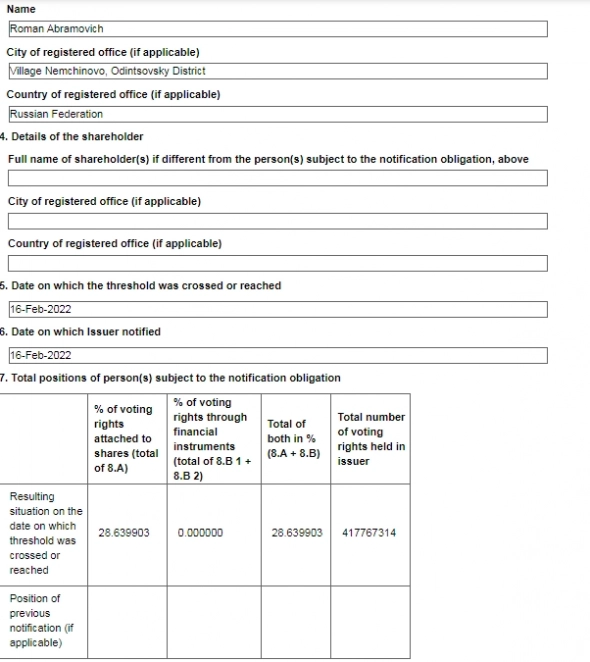

Роман Абрамович переоформил свою долю в Evraz на себя с офшорной компании

- 16 февраля 2022, 21:01

- |

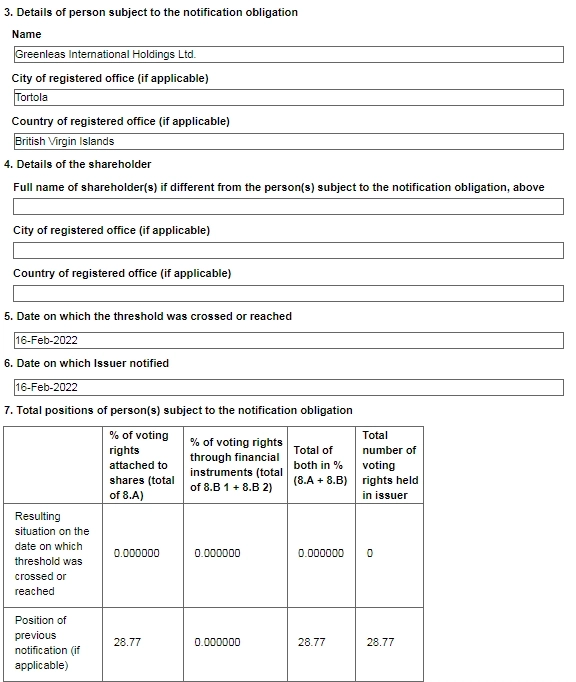

Роман Абрамович переоформил свою долю в Евраз с офшорной компании Greenleas International Holdings Ltd на себя.

Роман Абрамович являлся косвенным держателем 417 млн 767,314 тыс. обыкновенных акций Evraz plc через Greenleas International Holdings Ltd до того, как эти акции были переведены на него и он стал их владельцем напрямую.

Greenleas International Holdings Ltd являлась держателем 28,64% голосующих акций Evraz.

Абрамович перевел на себя долю в Evraz (interfax.ru)

( Читать дальше )

Евраз может быть положительно переоценен после отделения Распадской - Атон

- 16 февраля 2022, 11:26

- |

По данным Коммерсанта, Минфин по поручению правительства готовит проект федерального закона, обеспечивающего возможность предоставления налогового вычета по НДПИ при добыче руд с низким содержанием железа на участках недр, расположенных полностью или частично на территории Свердловской области.

Маловероятно, что вычет по НДПИ окажет значительный положительный эффект на результаты Евраза — скорее всего, он не превысит 2-3% от EBITDA. Тем не менее, эта новация может создать прецедент корректировки недавно одобренного налогового маневра для российской горно-металлургической отрасли и в целом оказать поддержку котировкам акций. Сам по себе Евраз остается дешевым, торгуясь на уровне 3.1х по мультипликатору EV/EBITDA, и мыожидаем продолжения положительной переоценки после отделения Распадской.Атон

Евраз может получить льготу по НДПИ для Качканарского ГОКа

- 16 февраля 2022, 08:23

- |

Качканарский ГОК Евраза может получить налоговый вычет на НДПИ. Соответствующий законопроект готовит Минфин по поручению правительства.

За последние два года налоговая нагрузка для ГОКа после пересмотра законодательства выросла более чем в десять раз, и по текущим котировкам платеж по НДПИ за 2022 год может составить около $94 млн.

Рост налоговой нагрузки может привести к падению добычи руды.

Налоговый вычет для Evraz, если будет принят, станет первым снижением налоговой нагрузки, которого металлургам удалось добиться уже после вступления в силу повышенных налогов.

Руды с низким содержанием налогов – Газета Коммерсантъ № 28 (7229) от 16.02.2022 (kommersant.ru)

Обзор прессы: Тинькофф Банк, Яндекс, Евраз, ИИС — 16/02/22

- 16 февраля 2022, 08:09

- |

Налоговое стимулирование к сбережениям будет единым и шестипроцентным

Минфин и ЦБ направили в правительство концепцию единого налогового вычета для долгосрочных накопительных продуктов. Она предполагает ведение почти всеми финансовыми организациями счетов граждан, с которых инвесторы смогут вкладывать средства в различные продукты: брокерские, доверительного управления, страховые и пенсионные. Налоговый вычет будет ограничен 6% от доходов, направленных на инвестирование. Однако при этом планируется отменить популярные среди частных инвесторов индивидуальные инвестиционные счета первого типа (ИИС-1), что эксперты считают недальновидным.

https://www.kommersant.ru/doc/5217369

ЦБ осенью протестирует оплату цифровыми рублями товаров, услуг и госплатежей

Осенью Центробанк начнет второй этап тестирования цифрового рубля, который предполагает начало операций по оплате товаров и услуг, а также государственных платежей, сообщила первый заместитель председателя Банка России Ольга Скоробогатова. Вчера, 15 февраля, стартовал первый этап, в ходе которого участники создали кошельки, обменяли наличные рубли на цифровые и сделали переводы через мобильное приложение.

( Читать дальше )

Евраз вложит более ₽10 млрд в реконструкцию рудника в Кузбассе

- 14 февраля 2022, 13:18

- |

"Евраз" инвестирует более 10 млрд рублей в реконструкцию Таштагольского рудника (входит в состав горнорудного филиала «Евраз ЗСМК») в Кузбассе.

Запуск проекта — II квартал 2023 года.

Добыча руды на предприятии увеличится в 1,5 раза.

«Евраз» инвестирует более 10 млрд руб. в развитие Таштагольского рудника в Кузбассе (fomag.ru)

Евраз после отсечки Распадской очень привлекателен - Атон

- 11 февраля 2022, 18:36

- |

Почему бумага падает в преддверии отсечки? Исключение из индексов. «Евраз» делится на две более мелкие компании. Это означает вылет из индексов (MSCI) и FTSE-100, что спровоцирует отток, по некоторым оценкам, в $250 млн.

Образуется чисто угольная компания. Ряд фондов, для которых принципиальны вопросы ESG, не смогут держать в портфелях бумаги такой компании и поэтому сбрасывают акции «Евраза» перед отсечкой.

( Читать дальше )

Идея по компании Евраз.

- 11 февраля 2022, 16:24

- |

Собственно все просто- состоится спин-офф Распадской, каждому владельцу акций Евраз по состоянию на 15 февраля (получается акции Евраза надо купить заранее за 2 дня, то есть уже сегодня) достанется 0,4255 акции Распадской. Сделаем нехитрые расчеты, одна акция Евраза стоит 430 пенсов (считай рублей, т.к. курс фунта равен 100 руб), одна акция Распадской стоит 450 руб, итого получим чистыми 190 руб или 44%. Но не все так просто, обычно при спин-офф акции материнской компании падают на размер выделяемой дочки и по прошествии какого то времени, если денежные потоки сильно не теряются происходит восстановление цены от месяца до полугода.

В данном случае вижу очевидные плюсы выделения:

1. Уменьшаются риски изменения цен на уголь при нормализации к среднему уровню, сейчас цены на уголь на максимальных значениях.

2. Увеличивается ESG рейтинг, Евраз торгуется в Лондоне и это немаловажный фактор в глазах широкого круга институциональных инвесторов.

( Читать дальше )

EVR - Сделка Инсайдера: продажа 08 февраля 2022

- 11 февраля 2022, 15:29

- |

08 февраля 2022 - Pensa Paul продал акции EVR

Сумма сделки: 154.7 тыс долларов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал