Долг США

Бюджет США: «идем по совершенно неустойчивому пути»

- 14 июля 2023, 11:51

- |

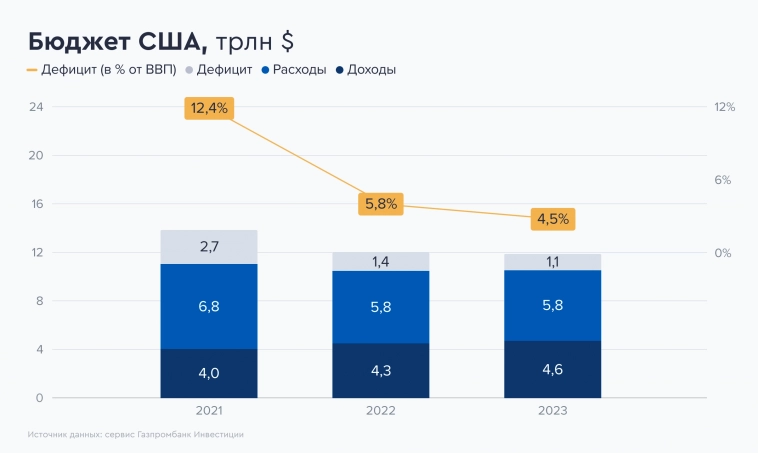

Саммерс особо на тему бюджет раньше так не напрягался, ну а поводы объективно есть. Дефицит бюджета США в июне снова оказался выше ожидаемого и составил $227.8 млрд – квартальные налоги не помогли, потому как расходы выросли до $646.1 млрд (+17.6% г/г) и рост расходов происходит несмотря на существенное сокращение расходов связанных с антиковидными мерами. Доходы составили $418.3 млрд (-9.2% г/г), существенно снизились поступления налогов на доходы населения (-26% г/г).

Расходы на обслуживание долга продолжали расти – в июле на проценты Минфин США потратил $122.5 млрд (+25% г/г) За последние 12 месяцев Минфин США потратил на проценты по долгу $840 млрд (с поправкой на дивиденды ФРС), годом ранее было $542 млрд. При этом, нужно учитывать, что средняя ставка обслуживания долга за последние 12 месяцев составила 2.35% годовых, а в июне составила 2.76% годовых, т.е. здесь еще впереди существенный рост стоимости обслуживания долга.

( Читать дальше )

- комментировать

- 4.9К

- Комментарии ( 2 )

Какой текущий рыночный долг на балансе Минфина США?

- 14 июля 2023, 11:35

- |

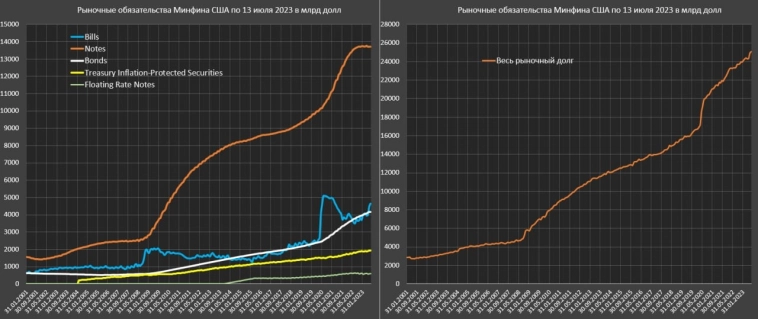

Как изменялся долг и как раньше спасали систему?

Операция спасения системы в кризис 2008-2009 в активной фазе началась с сентября 2008 и продолжалась до декабря 2011. Начали, имея рыночный долг в 4.9 трлн, а к декабрю 2011 долг вырос до 9.9 трлн.

▪️ Цена спасения экономики в 2009-2011 составила 5 трлн за 40 месяцев (в среднем 125 млрд в месяц), из которых займы в векселях составили 0.3 трлн, в нотах – 4 трлн, в бондах – 0.5 трлн и в TIPS – 0.2 трлн. В активную фазу кризиса Минфин использовал для займов векселя, но перераспределил долг в дальнейшем в бумаге с дюрацией от 2 до 10 лет.

▪️ С января 2012 по февраль 2020 (за 97 месяцев) рыночный долг вырос на 6.8 трлн до 16.7 трлн (в среднем 70 млрд в месяц), из которых векселя – 0.9 трлн, ноты – 3.4 трлн, бонды – 1.3 трлн, TIPS – 0.8 трлн, FRN – 0.4 трлн. Смещение в долгосрочные трежерис – 20% от чистых размещений против 10% в 2009-2011.

( Читать дальше )

Законопроект о потолке госдолга

- 31 мая 2023, 05:51

- |

Палата представителей США проголосовала за законопроект о потолке госдолга и сегодня отправят его на голосование.

В моем телеграмм канале https://t.me/PortfolioUSA я чаще публикую свои наблюдения относительно рынка и там же вы сможете посмотреть результаты моего инвестирования

ДОЛГ В США и мире.

- 15 мая 2023, 09:43

- |

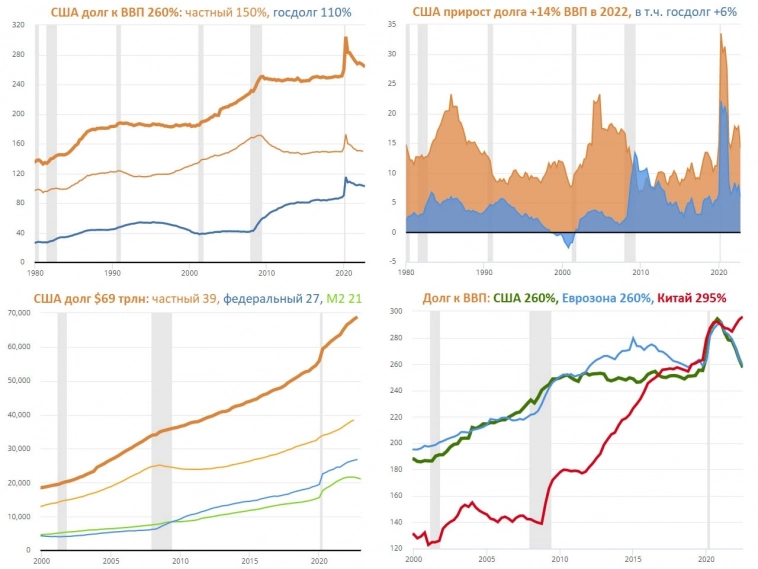

Что является источником финансовых сбережений, денег, торговых профицитов и даже роста прибылей компаний? — прирост долга. Если в России это преимущественно банковский кредит, то в мире больше долга сейчас создается государством и бизнесом в виде облигаций.

Прирост долга необходим, как минимум, для удовлетворения потребности в финансовых сбережениях. Минимальная планка до 10% ВВП в год. Лишь сверх этого прирост долга влияет на спрос и реальный рост ВВП.

Долг к ВВП хорошо рос до отметки 250% во многих странах мира (США, Европа, Китай). Ковид поднимал уровень почти до 300%, но сейчас отношение опустилось к 260% в США и Европе. В Китае долг к ВВП достиг 295% — там создается долга не 10-14%, а 27% ВВП в год и экономика растет по 5%.

У долга к ВВП есть естественное ограничение, достаточно высокое, если контролировать риски.

🇺🇸 Номинальный долг в США $68 трлн удвоился после кризиса 2008. Частному долгу трудно быть выше 150% ВВП — он вырос вместе с ВВП в 1.5 раза. А госдолг — в 4 раза.

( Читать дальше )

Госдолг США оплатят будущие поколения американцев. Но есть нюанс

- 05 мая 2023, 12:23

- |

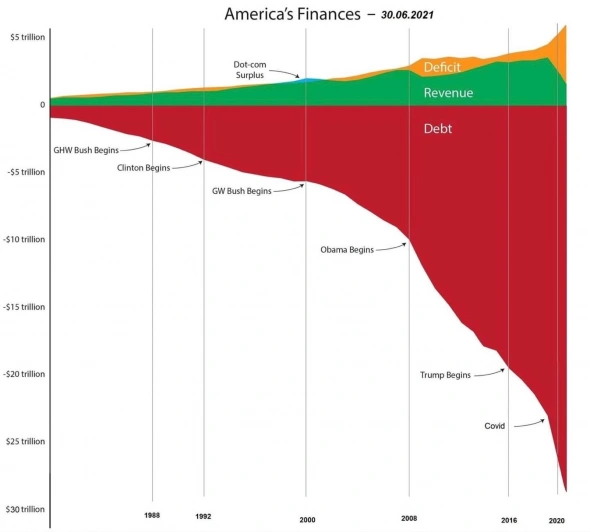

Лимит госдолга в США могут поднять до $32,9 трлн, но обслуживать его становится все дороже.

💰 Что такое потолок долга

Потолок долга — это устанавливаемая Конгрессом США максимальная сумма, которую американское правительство может занимать для выполнения своих обязательств.

С 1960 года лимит долга повышался 78 раз. Последний раз это произошло в декабре 2021 года, когда он был повышен на $2,5 трлн — до максимального уровня в $31,4 трлн.

💸 Зачем повышать потолок

Сумма в $31,4 трлн была выбрана властями США еще в январе 2023 года, поэтому требуется новое увеличение потолка. Если лимит долга не будет повышен, это приведет к дефолту США по своим обязательствам: люди потеряют работу, вырастет стоимость заимствований, случится падение на долговом и фондовых рынках, что поставит под угрозу пенсионные сбережения американцев.

🐘 Что предлагают республиканцы

Принятый палатой представителей законопроект повышает потолок долга при условии замораживания расходов на уровне 2022 года на предстоящее десятилетие, что предполагает их сокращение на 14%. Он предусматривает отмену некоторых программ в области здравоохранения, климата, налогообложения и оплаты студенческих кредитов. Против закона выступает контролирующая Сенат демократическая партия США.

( Читать дальше )

Отменят QT? Полетит рынок? Что делать ФРС?

- 25 января 2023, 13:54

- |

БУУУМмм… Борьба за потолок госдолга США рискует остановить QT (количественное ужесточение) ФРС США — Bloomberg

☝️Рынки приготовьтесь к потрясениям. Тут и кроется последний рост рынков! (читай до конца!). Кстати, вот почему важно слушать подкасты Евгена, но побочкой может быть привыкание к подкастам.

Давайте обрисую ситуацию ещё раз. Попробуйте вдуматься в суть проблемы, которая ОЧЕНЬ «неоднозначная»:

Республиканцы недавно заняли Палату Представителей, где после серии неудач решили вырвать у демократов хоть одну победу, связанную с бюджетными расходами. Республиканцы требуют от демократов, чтобы те представили план по сокращению расходов и тогда, республиканцы согласиться увеличить потолок долга. Демократы не собираются идти на поводу у республиканцев и тут НАЧАЛОСЬ.

Минфин прибегнул к чрезвычайным мерам, чтобы финансировать США. Чрезвычайных мер хватит, по оценке разных аналитиков до июня (может до сентября). Получается, что Минфин просто выпускает наличность со счетов казначейства США в экономику, когда Центробанк США пытается эту ликвидность сократить в целях борьбы с инфляцией. Вероятно, Евген ошибся немного в сроках туземуна на рынках и он как раз случился УЖЕ (но не путать с разворотом, так как тенденция медвежья и мы летим на дно) из-за введения чрезвычайных мер в США по выпуску наличности.

( Читать дальше )

Байден заговорил о необходимости сокращения долга США.

- 02 марта 2022, 08:07

- |

Откуда американцы возьмут деньги на Байденовские инфраструктурные проекты?

- 27 августа 2021, 13:16

- |

Вот в новости написано, что

Финансировать инициативу предполагается, в частности, за счет увеличения ставки корпоративного налога с 21 до 28 процентов. Как ожидается, затраты удастся покрыть за 15 лет.

Если это не повод для беспокойства, я не знаю, что может быть поводом для беспокойства

- 16 июля 2021, 20:57

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал