Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Портфель акций. Ушел 2017г, Встречаем 2018г.

- 15 января 2018, 21:55

- |

Вот и закончился 2017г, настал 2018г.

За прошедший год очень активно вносил деньги на ИИС счет, счету уже 3г.

С удивлением узнал что теперь по прошествии 3х лет этот счет можно закрыть в любой момент (теперь 1 год для договора).

При этом никаких санкций, все вычеты остаются при мне, НО! зачем его закрывать когда и дальше можно получать вычет? Так что следующие года я также буду вносить на ИИС, получать вычет, а все что больше лимита 400тыс. руб на обычный брокерский.

Да, теперь можно вносить по 1мио руб на ИИС, но вычет получим только 52тыс.руб с 400тыс.руб,

если только активно торговать чтобы получать вычет с прибыли, но мне этот вариант не интересен...

Из интересного:

Я уже писал какие компании пришли в начале 2017г и почему, читаем тут https://smart-lab.ru/blog/396835.php

С Дикси пришлось расстаться, непонятная политика, делистинги, показатели не растут(падают). Вообщем терпения у меня не хватило )

Я вышел из Дикси в 0, и купил всех тех что уже были в портфеле.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Дивиденды2017: промежуточные.

- 14 января 2018, 17:29

- |

Поздравляю нас всех с окончательным наступлением Нового 2018 Года! Желаю всем здоровья, успехов и удачной дивидендной охоты!

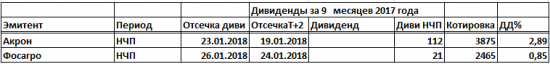

Новый год-то, конечно, наступил, но пока ещё не дивидендный. Остались ещё последние отсечки за 9 месяцев 2017 года.

Табличка совсем крохотная и ДД не такие уж и большие.

Поскольку промежуточные дивиденды 2017 года уходят в прошлое, пора начинать активно готовиться к Большому дивидендному сезону 2018 года (БДС2018)

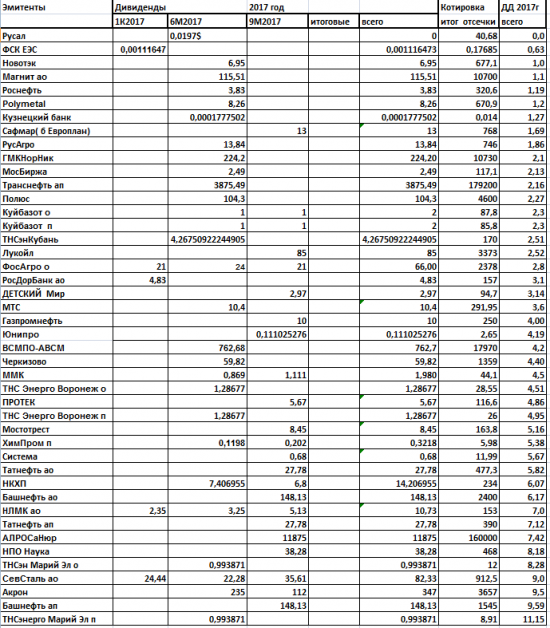

Давайте вспомним, какие же промежуточные дивиденды и какими дивитикерами уже были выплачены в 2017 году.

Смотрим таблицу промежуточных дивидендов 2017.

( Читать дальше )

На московской бирже нет стандартных ETF?

- 11 января 2018, 13:53

- |

Я верно понимаю, что на мос бирже нет стандартных приятных ETF, как например HYG или IVV. В первую очередь, конечно, хотелось бы ETF с выплатой дивидендов/купонов, а не с капитализацией как у Finex.

Например, IVV платит купоны раз в квартал, а HYG — раз в месяц.

Если у нас только Finex c капитализацией, то это странно. ETF в мире — супер популярны.

Дивиденды американских компаний больше не радуют инвесторов.

- 09 января 2018, 17:58

- |

По истечению 4 квартала большинство американских компаний выплачивающих более менее приличные дивиденды (от 3% и выше) потеряли свою стоимость. Катализатором стал закон о снижении налога на прибыль американских корпораций с 35% до 21%. Несмотря на потерю интереса инвесторов к дивидендным историям, все-таки стоит отметить, что американские корпорации в целом чувствуют себя более уверенно нежели в предыдущие годы. Корпоративные прибыли в целом продолжают умеренно прибавлять, а прогнозы аналитиков в целом свидельствуют о небольшом затишье перед очередным ралли.

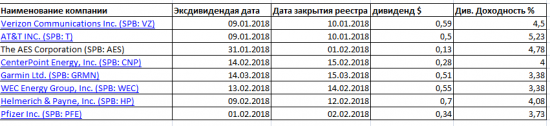

По прежнему лидерами по дивидендным выплатам являются сектор коммерческой недвижимости, электроэнергетики, коммунального хозяйства, телекоммуникаций.

Продолжают не платить или платят небольшие дивиденды, компании высокотехнологичных отраслей, интернет маркетинга, банки. При этом их котировки обновляют исторические максимумы. Все очень похоже на историю про «бычка и доску…»

Ниже привожу таблицу уже утвержденных дивидендов компаний на 1 квартал (с доходностью выше 3% годовых)

НДФЛ (продажа бумаг или дивиденды) для нерезидентов (путешественников)

- 05 января 2018, 16:29

- |

Ставка для таких повышенная (на дивиденды 15%, остальной НДФЛ 30%)

Но налоговым агентом выступает брокер. Как он узнает об отсутствии меня на протяжении более 183 дней, чтобы начислить и заплатить больше?

И как вообще глобально организовать такие доходы с рынка, если в планах жить в РФ не каждый год)

Башнефть, возможно, выплатит хорошие дивиденды по итогам 2017

- 04 января 2018, 12:09

- |

Владимир Владимирович перед выборами мягко подтвердил, что бизнес у нас есть. И обо всем можно договориться:)

Я ранее говорил о том, что буду продавать Башнефть, после запоздалых дивидендов в декабре. Но свежие новости намекают на то, что можно ее еще подержать в портфеле до весны. АФК Система, по итогам мирового соглашения, должна Башнефти 100 млрд, которые ей ссудили РФПИ и Сбер. Соответственно, эти деньги пойдут напрямую Башнефти и выплатить их надо до 30 марта 2018 двумя частями в феврале и марте. У Башнефти больших строек нет, месторождение Требса и Титова давно уже в эксплуатации, завод по переработке шлама вот-вот запустят. Так что есть большой шанс получить хорошие дивиденды. Может конечно и Роснефть все забрать, но я думаю глава Башкирии на своем настоит, все таки выборы:) Да и в декабре 2017 выплатили в полном объеме.

Это мое личное видение и Башнефть префы я давно держу, соответственно, все затраты на нее и просадки она отбила дивидендами и ростом цены акций. Это рекомендация скорее тем, у кого Башнефть есть и они не знают что с ней делать, в свете последних событий.

( Читать дальше )

Дивиденды Россетей - карнавала не будет?

- 03 января 2018, 16:23

- |

Дошли руки до дивполитики Россетей.

Интересная фраза тут есть.

---

Общество ориентируется на выплату дивидендов по итогам отчетного периода при выполнении одновременно следующих критериев:

— наличие чистой прибыли, определенной по данным бухгалтерской (финансовой) отчетности, составленной в соответствии с Российскими стандартами бухгалтерского учета (далее – РСБУ), по итогам отчетного периода;

— наличие чистой прибыли, определенной по данным бухгалтерской (финансовой) отчетности, составленной в соответствии с РСБУ, по итогам отчетного периода без учета доходов и расходов, связанных с переоценкой обращающихся на рынке ценных бумаг акций дочерних обществ.

----

То есть, если появляется убыток по РСБУ (с переоценкой или без), то дивидендов не будет.

Смотрю отчёт по РСБУ за 9 месяцев, там сейчас результат 7 млрд.

Что будет по итогам года? Выручка рсбушная немного подрастёт – состоит из дивидендов и услуг по управлению. Дивов не было, услуг будет на 0,7 млрд. Всё это будет полностью съедено себестоимостью и годовой результат по валовой прибыли будет похуже на 1-2 млрд, чем по результатам 3 кв. Плюс разница от процентов к уплате/получению в районе 1 млрд. В общем, финансовый результат без учёта переоценки практически не изменится.

( Читать дальше )

Дивиденды2017.Персидский залив и дивиденды

- 02 января 2018, 23:22

- |

Довольно давно не писала на СЛ. Уезжала в очередное путешествие.

Но обо всём по порядку. Сначала про текущие дивиденды.

Январь 2018 года — последний месяц отсечек за 9 месяцев 2017 года.Традиционная табличка:

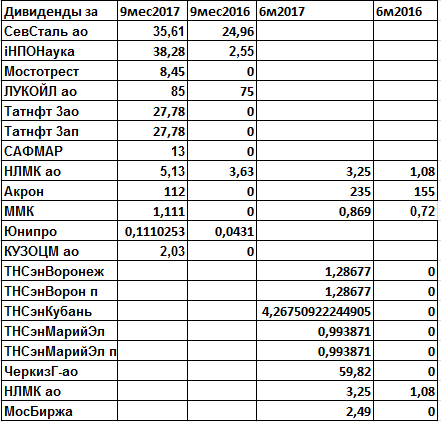

Пора начинать думать о дивидендах 2018 года.Уже в январе некоторые эмитенты начнут выкладывать 1 и 2 форму по РСБУ за 2017 год и можно будет начать рассчитывать размеры дивидендов у тех эмитентов, у которых прописана дивидендная политика.

А пока можно сказать, что мой прогноз о том, что ряд компаний выплатят в 2017, предвыборном году, повышенные дивиденды сбылся.

Смотрим табличку, какие компании увеличили доводендные выплаты.

( Читать дальше )

Рост не значит "не стоимость". Интересные ссылки и размышления на тему.

- 31 декабря 2017, 12:33

- |

Пару интересных статей попались в блоге Newfound Research. Первая, под названием Growth is not «not value» послужила мне поводом для написания сего краткого перевода, с дополнительными размышлениями.

Как известно, акции(и фонды акций) часто классифицируют по инвестиционным стилям, и эта классификация обычно выглядит так(приведен популярный вариант Morningstar):

Акцию(или фонд) относят к одному из 9 квадратов-стилей, на основе размера(т.е. капитализации) компании — по вертикали, и стиля рост/стоимость — по горизонтали. На картинке выше приведен пример какой-то крупной компании стоимости.

Если с классификацией по размеру всё относительно понятно, то с распределением по росту и стоимости связан один интересный нюанс, который обсудим дальше. Немного истории: компания Morningstar изначально(с 1992 года) делала классификацию по росту/стоимости на основе 2-х мультипликаторов P/E и P/BV, строя агрегированный рейтинг и относя компании с низкими значениями — к стоимости, а высокими — росту. «Рост» в данном случае обозначал лишь то, что компания относительно дорогая, реальный рост не измерялся. В 2002 Morningstar поменяла методологию, теперь рост и стоимость начали оцениваться отдельно. Для ранжирования по стоимости начали использовать P/E, P/BV, P/CF, P/S и див.доходность, а для роста — рост исторической и ожидаемой прибыли(E), балансовой стоимости(BV), денежного потока(CF), продаж(S). Всего получилось 10 критериев: 5 для стоимости, 5 для роста. Критерий оценки роста/стоимости из линейного превратился в двумерный, для наглядности его можно представить следующей картинкой, по горизонтали отложен рост(чем правее, тем больше), по вертикали — стоимость(чем выше, тем больше):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал