Денежный рынок

Ставка ЦБ РФ 12,00%, а на межбанке ставки не растут

- 16 августа 2023, 11:26

- |

Ставка ЦБ РФ 12,00%,

а RUONIA не растёт.

Ruonia

(Ruble OverNight Index Average)

это усреднённое взвешенное значение процентных ставок, по которым крупнейшие банки России кредитуют друг друга на период «овернайт».

Вероятно, нет спроса на кредиты overnight по высоким ставкам.

С уважением,

Олег.

- комментировать

- 5.5К | ★2

- Комментарии ( 13 )

Время денег. Что дает повышение ключевой ставки до 12% облигациям, акциям и рублю

- 16 августа 2023, 07:29

- |

📈Пора покупать акции Мосбиржи!? Обзор биржевого монополиста России

- 10 мая 2023, 18:23

- |

Подпишитесь и читайте десятки обзоров российских компаний в моем ТГ-канале: t.me/Vlad_pro_dengi

Мосбиржа – монополист российского биржевого рынка, все акции российских компаний торгуются на Мосбирже. В состав Мосбиржи входят НКЦ (национальный клиринговый центр, через него осуществляются все сделки на денежном, валютном, фондовом, срочном и товарном рынках) и НРД (национальный расчётный депозитарий, в нем хранятся ценные бумаги и деньги участников рынка).

⚠️Санкции против Мосбиржи

ЕС ввел санкции против НРД в июне 2022 года – результат многие видят в своем портфеле с замком на ETF и ряде акций зарубежных компаний. Самое страшное по НРД уже произошло, российских активов санкции не коснулись.

Против НКЦ санкции пока не введены, если такое произойдет вся торговля в недружественных валютах может стать невозможна. Это крайний шаг ЕС, которого опасается наш ЦБ, и самый значимый риск для Мосбиржи.

Крупнейшими акционерами Мосбиржи являются Центральный Банк (11,7%), Сбербанк (10%) и ВЭБ (8,4%).

( Читать дальше )

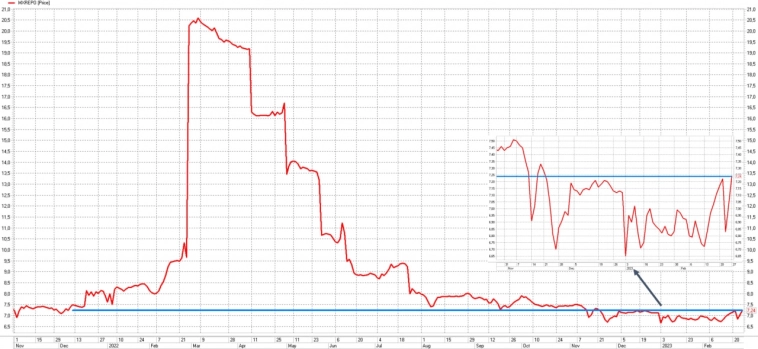

Денежный рынок пошел в рост

- 28 февраля 2023, 07:40

- |

Смена тренда на рублевом денежном рынке. Индекс MOEXREPO, отражающий доходность однодневных сделок РЕПО с ЦК (попросту – денежного рынка), вчера обновил локальные максимумы и ушел к значениям 3-месячной давности. Вчера его значение составило 7,24%. Казалось бы, мелочь, оно до сих пор ниже ключевой ставки (7,5%). Но последние пару месяцев РЕПО балансировало в районе 6,8-6.9%. Разница заметна.

( Читать дальше )

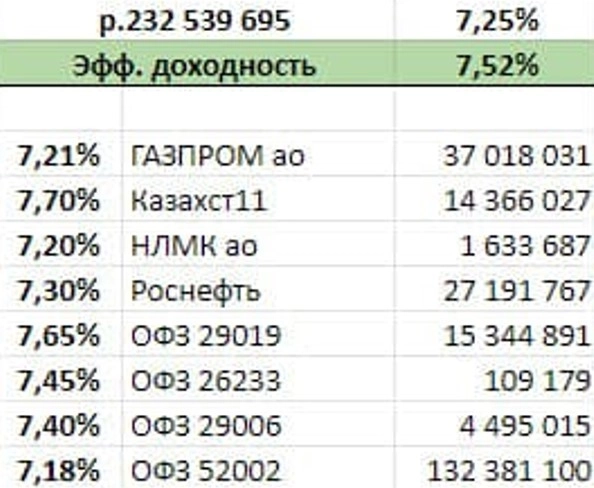

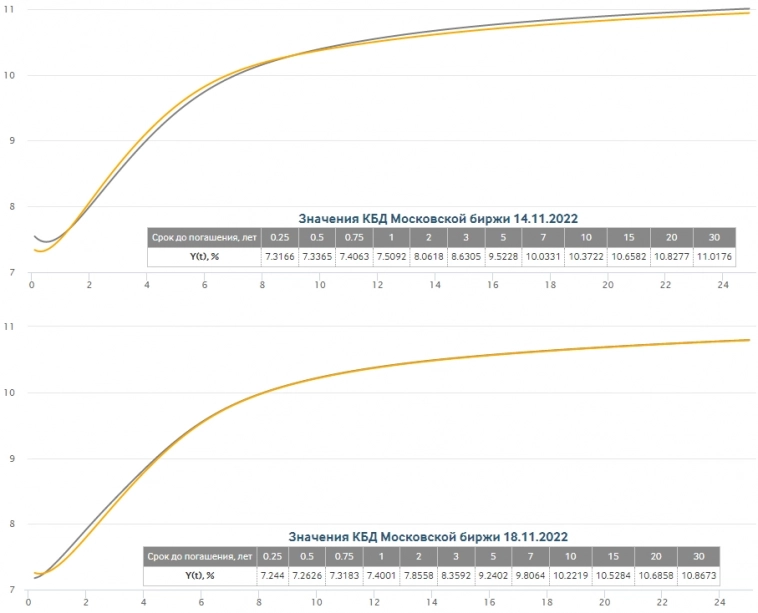

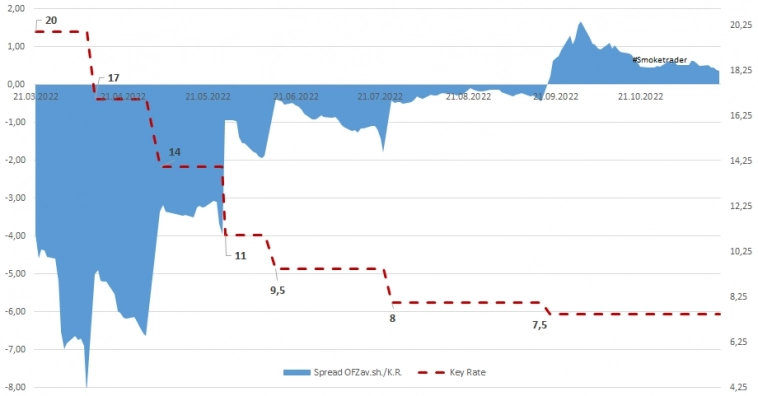

Денежный рынок: профицит ликвидности банковского сектора остается на низком уровне. Широкий спред овернайт ОТС vs КСУ.

- 18 ноября 2022, 13:19

- |

Не исключено, что 16 декабря ЦБ РФ может снизить КС на 0,25%. Хотя инфляционные данные не такие уж и оптимистичные.

Проинфляционные факторы продолжают «поддавливать» общую ситуацию.

К примеру, авиабилеты итак вносили вклад в «проинфляцию», а накануне новогодних праздников могут еще сдвинуть ожидания (инфляционные) вверх.

Спреды коротких ОФЗ с ключевой — собственно, то, что я говорил выше — спреды коротких ОФЗ к КС несколько снижаются.

Полугодовая ОФЗ сейчас в большей степени отрицательна к КС. Но 2-х и 3-х летки «сдерживают» ее влияние.

( Читать дальше )

Размышление: корпорат - банк.

- 28 октября 2022, 10:59

- |

И если в первый раз все было вполне «близко к рынку», то именно вторые переговоры вынудили меня немного поразмышлять про то, как «видит нас» другая сторона.

Вообще, я понимаю банки. В стране — тотальная финансовая безграмотность. И если с частниками хоть какие-то мероприятия проводятся.

То, малый и средний бизнес с «идеями о светлом завтрашнем дне» по большей части стоит «за скобками» в теме финансового ликбеза.

А вот крупный/крупнейший корпоративный бизнес, к слову, давно уже поглядывает на банки с «соседней ступени»...

Буквально недавно, в августе исполнилось 5 лет, как корпораты получили прямой доступ на рынок Депозитов с ЦК aka РЕПО с ЦК с КСУ.

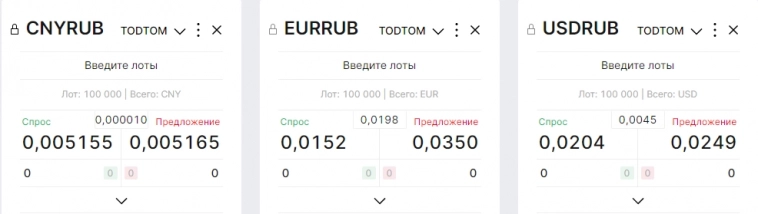

К валютной секции мы, тоже, подключены напрямую. Даже можем делать овернайт swap.

Вот они как раз на открытии:

( Читать дальше )

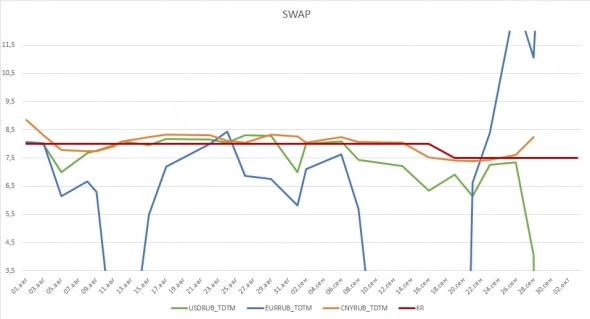

Денежный рынок: отрицательные swap, доходности РЕПО снижаются, профицит ликвидности подрастает (графики).

- 11 октября 2022, 11:52

- |

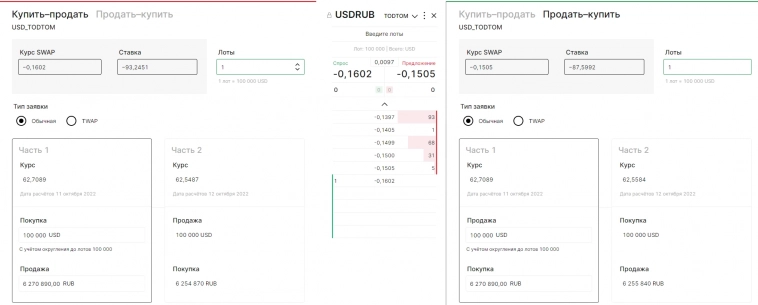

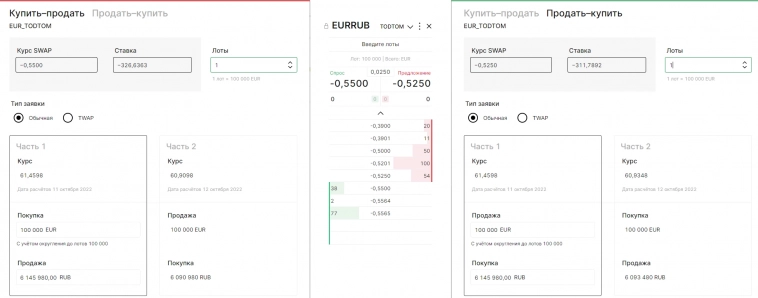

SWAP — это сочетание двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования.

Дата исполнения более близкой сделки называется «датой валютирования», а дата исполнения более удаленной по сроку обратной сделки – «датой окончания SWAP.

• SWAP «Купил/продал» — ближняя по дате конверсионная сделка является покупкой валюты (обычно базовой), а более удаленная — продажей валюты.• SWAP «Продал/купил» — в начале осуществляется сделка по продаже валюты, а обратная ей сделка является покупкой валюты.Деньги/деньги – самый низкий риск и соответственно низкие ставки, но не всегда…

Как раз сейчас реализуется то самое «не всегда»:

( Читать дальше )

Фондовый рынок Мосбиржи показал лучший результат по обороту торгов с февраля

- 04 октября 2022, 18:20

- |

За сентябрь оборот торгов только на рынке акций вырос на 65%, до почти 1,5 трлн рублей

Обороты торгов на фондовом рынке Московской биржи в сентябре составили 3,1 трлн рублей, что на 21% больше, чем в августе этого же года, свидетельствуют данные торговой площадки. Сентябрьский показатель стал лучшим за все последние месяцы с февраля по обороту торгов на этом рынке. В феврале месячный объем торгов на фондовом рынке составлял 6 трлн рублей.

Лучший результат за семь месяцев показал рынок акций: оборот торгов за сентябрь вырос на 65% и составил почти 1,5 трлн рублей (против февральского показателя в 4,6 трлн рублей). Среднедневной объем торгов составил 66,7 млрд рублей против 38,6 млрд рублей в августе.

Рынок облигаций за месяц (включая и однодневные бонды), наоборот, просел, но ненамного: обороты торгов сократились на 2%, до 1,65 трлн рублей. Без учета однодневных облигаций объем рынка вырос на 5,6%, до 1 трлн рублей. В сентябре на фондовом рынке Московской биржи было размещено 54 облигационных займа на общую сумму 986,1 млрд рублей, включая объем размещения однодневных облигаций на 608,3 млрд рублей.

( Читать дальше )

Денежный рынок: ожидание санкций, хуже самих санкций (много графиков в т.ч. swap)

- 03 октября 2022, 12:03

- |

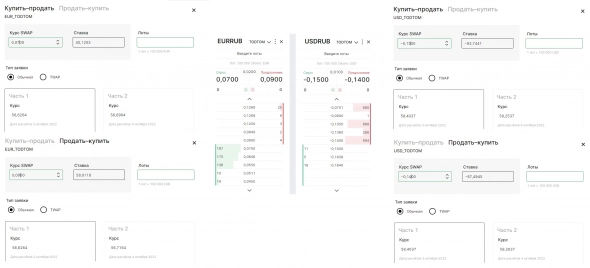

Днем 30.09.22 мне прислали скрин по долларовому свопу (USD_TODTOM) с котировкой -0,404 (что дает доходность -85,4101% на 3 дня — через выходные).

Сегодняшние торги свопами, тоже «пронизаны» ожиданием...

Вы все сами видите в «стакане»...

Вообще, изначально, свопы считались самым надежным инструментом. Деньги vs Деньги. С более низкими ставками на манимаркете.

Затем шло РЕПО, деньги vs бумаги (с дисконтами и пределами). Сначала междилерка, потом ЦК и КСУ.

Затем — МБК — бланковые (беззалоговые) деньги — риски/доходность выше всех.

Сейчас, давление неопределенности задирает/занижает свопы до нерыночных котировок, что Вы уже видели в моих постах...

Повторю на сегодня — свопы выходят далеко за рамки «нормальности»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал