ДЕФОЛТ

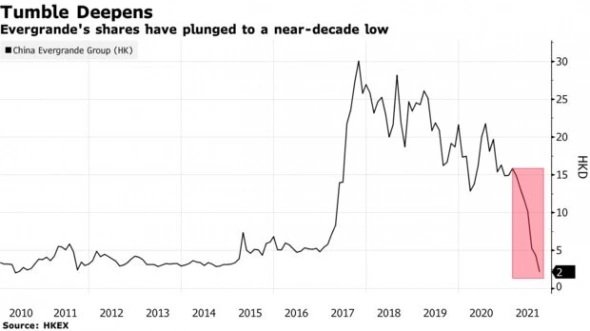

📉 Evergrande продолжает падать после того, как S&P заявляет о вероятности дефолта

- 21 сентября 2021, 10:02

- |

👉 Во вторник ценные бумаги China Evergrande Group продолжили падение на фондовых и кредитных рынках

👉 Акции девелопера в Гонконге рухнули еще на 7% после закрытия в понедельник, зафиксировавшись на уровне 2011 года

👉 Долларовые облигации компании со сроком погашения в 2022 году упали на 0,3 цента до 24,9 цента, в результате чего они потеряли примерно 75% с конца мая

👉 Компания с мусорным рейтингом является крупнейшим эмитентом высокодоходных облигаций в Азии

Отчёт S&P от 20 сентября:

Мы считаем, что Пекин будет вынужден вмешаться только в том случае, если произойдет дефолтное заражение финансовой системы, которое приведет к банкротству нескольких крупных игроков и создаст системные риски для экономики.

👉 Тем не менее, по словам кредитного оценщика, проблемы могут еще больше подорвать доверие инвесторов к сектору недвижимости Китая и кредитным рынкам с мусорным рейтингом. Страх дефолта спровоцировал глобальную распродажу

( Читать дальше )

- комментировать

- 287

- Комментарии ( 0 )

S&P: Китай вероятно не будет спасать Evergrande

- 21 сентября 2021, 09:52

- |

Мы не ожидаем прямой поддержки Evergrande. Мы верим что Пекин вмешается только в случае далеко идущего «заражения», которое может привести к банкротству других больших застройщиков, что создаст риски для всей экономики. Банкротство одного только лишь Evergrande не должно создать системных рисков. Мы не ждем вмешательства государства до тех пор, пока не будет риска для системной стабильности. Спасение со стороны государства снизит финансовую дисциплину в секторе.

В четверг компания должна сделать купонные платежи по облигациям, S&P ждет, что это будет дефолт. Доходность по 5 летним облигациям Evergrande сейчас превышает 500% годовых. Доходность этих бумаг начала резко расти еще в июле. Де-факто, Evergrande уже в состоянии дефолта, так как уже пропустили платеж по банковскому кредиту. На Evergrande приходится 11% от всех ВДО облигаций в Азии.

S&P:

Мы верим что банковский сектор Китая переварит дефолт Evergrande без существенных разрушений, хотя мы понимаем что возможен эффект домино.

Долг застройщика Evergrande Group в $300 млрд может привести к дефолту компании - Финам

- 20 сентября 2021, 15:06

- |

Безусловно, последствия для экономики КНР в целом будут существенные, учитывая тот факт, что Evergrande Group входит в топ-20 крупнейших компаний страны и находится на втором месте на рынке недвижимости по объемам продаж. Кроме того, у застройщика внушительный штат сотрудников, который насчитывает 200 тыс. человек, а также компания создает порядка 3,8 млн временных рабочих мест ежегодно.

В первую очередь от сложившейся ситуации у застройщика пострадают банки, которые уже начали отказывать в новых кредитах потенциальным покупателям жилья в строящихся объектах компании. В дальнейшем ситуация в банковском секторе может усугубиться за счет масштабных невыплат, дефолтов и банкротств. Следующими под ударом будут поставщики Evergrande Group. Вслед за этим волна накроет и строительный сектор.

В целом, дефолт компании приведет к серьезному финансовому и социальному кризису в Китае, а также и за его пределами, поскольку последует масштабная цепная реакция.Пырьева Наталия

ФГ «Финам»

Банкротство Evergrande в Китае приведёт к мировому кризису

- 16 сентября 2021, 14:40

- |

Ярость инвесторов 13 сентября атаковала офисы Evergrande, чей высокий банкротный риск переполнил чашу терпения. Совершившийся дефолт обязательств выплат по облигациям угрожает крахом не только Evergrande, но и с десятками связанных с ней компаний, что приведёт к краху финансовой системы Китая. Помним ли мы все что было на репетиции этого кризиса в 2008 году?

Что происходит

Китайский девелопер China Evergrand, отягощённый 300 млрд.$ долга, из-за резкого падение продаж недвижимости, терпит дефолт по облигациям. В понедельник 13 сентября, у штаб-квартиры Evergrande в Шэньчжэне собрались разгневанные инвесторы и облигационеры этой компании. Обманутые люди требовали погашения кредитов и других финансовых продуктов. Волнение проникло в ряды 70’000 кредиторов. И они начинают прибывать к штаб-квартире компании. Полиции пришлось организовать защитный хоровод вокруг штаб-квартиры Evergrande и танцами пытаясь отвлечь народ от проблем.

( Читать дальше )

- комментировать

- 13.8К |

- Комментарии ( 79 )

Дефолт китайского девелопера Evergrande несёт серьезные системные риски для экономики страны

- 14 сентября 2021, 14:26

- |

👉 После просрочки платежей управляющим капиталом и по трастовым продуктам, компания заявила, что дефолт всё вероятнее

👉 Ещё в 2018 году ЦБ Китая указывал, что Evergrande входит в число компаний, которые могут нести риск для финансовой системы всей страны

👉 Обязательства компании затрагивают более 250 банков и небанковских организаций, а размер долга превышает $300 млрд

👉 По данным DBS, на рынке долларовых облигаций на Evergrande приходится 4% высокодоходных бумаг

👉 Крах Evergrande окажет большое влияние на рынок труда. Штат компании составляет 200 000 человек, и каждый год она нанимает 3,8 млн человек для разработки проектов

👉 Компания заявила о растущих рисках дефолта и наняла финансовых консультантов для анализа дальнейших сценариев

👉 Компания показала снижение в продажах недвижимости, что в текущей ситуации критически негативно влияет на её финансовые перспективы

👉 Дочерние компании Evergrande уже не выполнили свои обязательства по облигациям на $145 млн

Отчет о встрече трейдеров 22 августа 2021 года

- 27 августа 2021, 18:22

- |

Это отчёт о встрече трейдеров, которая прошла недавно — в воскресенье, 22 августа 2021 года (вот посты, где она объявлялась). Встреча прошла хорошо, и даже удачно – собралось 10-11 человек, что для первого раза неплохо, учитывая лето, отпуска и нестандартный тайминг (ВС вечером перед рабочим биржевым днем).

ВНИМАНИЕ !! В 22:00 27.08.2021 добавил дополнительные фото!!! +3

ВНИМАНИЕ !! В 18:30 28.08.2021 добавил дополнительные фото!!! +4

На встречу пришли разные люди из разных слоёв трейдерского сообщества, было два человека, которых можно обозначить как «профи»:

— Алексей Коренев, аналитик «Финам»

— Сергей Дроздов, управляющий, бывший аналитик «Финам»

Вторая группа — это люди, которые уже могут жить, нигде не больше не работая, на доход от своего портфеля. К ним можно отнести меня и ещё одного чела с ником nnnd

( Читать дальше )

Встреча трейдеров в Москве 22 августа

- 20 августа 2021, 15:03

- |

Дамы и господа! Клуб Любителей Котов смартлаба и я лично приглашают вас принять участие во встрече трейдеров, которая состоится 22 августа 2021 года, в воскресение, в 19:00 в Москве, на проспекте Мира. Приглашаются все желающие, никаких ограничений нет!

Встреча посвящена дефолту 1998 года правительства Ельцина-Кириенко, но не обращена назад. Надо помнить ПРОШЛОЕ, чтобы выиграть БУДУЩЕЕ! Это наш девиз.

Это сообщение является повтором, спешу его разместить, так как вчерашний пост был под вечер и его многие не видели. Также идет определенное развитие и мы договорились с еще одним очень известным по каналу Андрея Верников аналитиком, который проявил интерес ко встрече. Итого, если всё страстется, то таких аналитиков будет целых два! Даже если бы их и не было, немало интересного могу поведать и я (первые акции в свой портфель приобрел осенью 1997 г.).

Я публично обращаюсь ко всем членам КЛК (Клуб Любителей Котов смартлаба) из Москвы: пожалуйста, по возможности, поддержите начинание. Это не требует от вас никаких существенных затрат, кроме бензина/метро и того, что съедите/выпьете (~ 500-1500 руб.), а информация, которую вы можете узнать от старожилов рынка, бесценна!!! Не верите — проверите! Коты всегда учатся и я сам всегда не прочь узнать пару новых торговых идеек.

( Читать дальше )

Встреча памяти дефолта – 22 августа – встреча №0 – пробный шар

- 19 августа 2021, 18:16

- |

Дамы и господа! Могу констатировать, что всё очень печально. Годы идут неумолимо. К большому сожалению, люди не помнят уроков прошлого. За последние три дня я не нашел ни одного поста на Смартлабе, посвященного годовщине дефолта 1998 года. Ранее (примерно в период 2006 – 2014 г.г.) удавалось организовывать ежегодные встречи трейдеров, посвященные тем памятным событиям. Сейчас, как и в прошлом году, согласование встречи продвигается с большим трудом. Мои знакомые по финансовым рынкам – многие из них – сейчас на «удаленке» и погрязли в своих проблемах. Такое ощущение, как будто мне больше всех надо — я же сроду не агитатор и не организатор. Люди не понимают, что те трагические события стремительно отдаляются от нас и становятся историей. Мы все смертны и некоторых из тех, кто тогда принял на себя первый удар «врага» на бирже, сегодня уже нет.

Провести встречу я хотел бы в одном из московских пабов в ЦАО в формате «каждый платит за то, что он съест и выпьет». По датам: вечером в 19:00 22.08.2021 (воскресение). Такой выбор даты обусловлен тем, что позволяет неисправимым дачникам успеть на встречу и не жертвовать дачей. Провести ее в один из рабочих дней не получилось. Слишком многие на «удаленке» и многим далеко ехать. Всё изменилось. Это вам не 20 лет назад, когда трейдеры вечером выходили с работы и тянулись в соседний бар «пропустить по пивку» и обсудить «Газик с Лучком».

( Читать дальше )

Вчера случился Дефолт Российской Федерации

- 18 августа 2021, 16:31

- |

14 августа Борис Ельцин сделал твёрдое и чёткое заявление.

Девальвации не будет!Через три дня

17 августа 1998 года Российская федерация приостановила обслуживание своего гос долга.

Помянем.

( Читать дальше )

Черный лебедь на 1 августа?

- 24 июля 2021, 21:39

- |

В своем письме Конгрессу Йеллен предупредила конгрессменов, что уровень задолженности достигнет установленного максимума уже 1 августа 2021 года, а уже со 2 августа Министерство финансов США будет вынуждено принимать «чрезвычайные меры» для предотвращения дефолта.

В случае, если госдолг не будет заморожен или увеличен, то Вашингтон ждут «тяжелые времена» и «непоправимый ущерб экономике». По словам Йеллен, на данный период правительство США запланировало серьезные бюджетные расходы, но возможности по выплате долгов будут сильно ограничены. Министр финансов подчеркнула, что за все время ни один президент не допускал дефолта США.

В свою очередь в Белом доме к заявлению Йеллен отнеслись довольно спокойно. Как заявила пресс-секретарь Джен Псаки, такие предупреждения — стандартная практика Минфина США, а потолок госдолга будет повышен «в конце месяца». По ее словам, законодатели «поднимали и замораживали потолок госдолга почти 80 раз». Таким образом Псаки «успокоила» американскую общественность, подтвердив, что поднятие госдолга для администрации США — «обычное дело».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал