ГАзпром

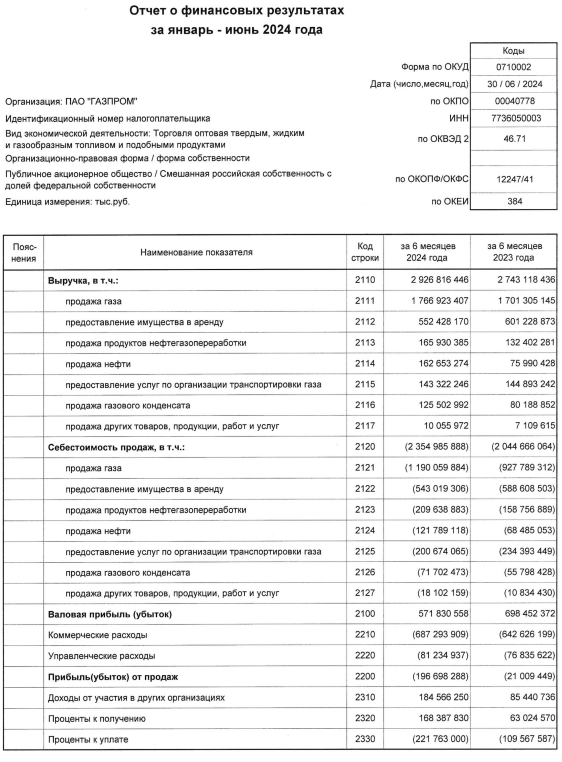

Газпром - Убыток рсбу 6 мес 2024г: 480,641 млрд руб

- 30 июля 2024, 19:35

- |

Газпром – рсбу/ мсфо

23 673 512 900 обыкновенных акций

www.gazprom.ru/investors/stock/

Капитализация на 24.05.2024г: 3,138.16 трлн руб = $36,351 млрд

Общий долг на 31.12.2021г: 7,712.38 трлн руб/ мсфо 10,180.65 трлн руб

Общий долг на 31.12.2022г: 7,305.03 трлн руб/ мсфо 9,683.08 трлн руб

Общий долг на 31.12.2023г: 8,932.37 трлн руб/ мсфо 12,261.03 трлн руб

Общий долг на 31.03.2024г: 9,380.29 трлн руб

Общий долг на 30.06.2024г: 9,229.72 трлн руб

Выручка 2021г: 6,388.99 трлн руб/ мсфо 10,241.35 трлн руб

Выручка 6 мес 2022г: 4,527.84 трлн руб/ мсфо 4,445.02 трлн руб

Выручка 2022г: 7,979.03 трлн руб/ мсфо 11,673.95 трлн руб

Выручка 1 кв 2023г: 1,619.18 трлн руб/ мсфо 2,303.32 трлн руб

Выручка 6 мес 2023г: 2,743.12 трлн руб/ мсфо 4,114.28 трлн руб

Выручка 9 мес 2023г: 3,960.62 трлн руб/ мсфо 4,114.28 трлн руб

Выручка 2023г: 5,620.06 трлн руб/ мсфо 8,541.82 трлн руб

Выручка 1 кв 2024г: 1,709.91 трлн руб

Выручка 6 мес 2024г: 2,926.82 трлн руб

Прибыль 6 мес 2021г: 718,311 млрд руб/ Прибыль мсфо 995,521 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Вечерний обзор рынков 📈

- 30 июля 2024, 19:05

- |

Курсы валют ЦБ на 31 июля:

💵 USD — ↘️ 86,3300

💶 EUR — ↘️ 93,2947

💴 CNY — ↘️ 11,8368

▫️ Индекс Мосбиржи сегодня опускался ниже 2 900 п., но по итогам основной торговой сессии прибавил 1,3%, составив 2 944,78 пункта.

▫️ Валюта. По мнению зампреда ВТБ Дмитрия Пьянова, сложная ситуация с ликвидностью юаня могла (в источнике со словом «наверное») усугубиться смягчением требования об обязательной продаже выручки экспортерами.

▫️ Экспорт электроэнергии из РФ в КНР в I полугодии оказался на рекордно низких уровнях: 465 млн кВт ч (-76% г/г), показатели снижаются достаточно давно, а причины все те же: маловодность, нехватка генерации износ и аварийность ТЭС Дальнего Востока. Подробнее о проблеме: kommersant.ru/doc/6863824

▫️ IPO. Сегодня на Мосбирже стартовали торги акциями регионального девелопера АПРИ, в ходе публичного предложения удалось привлечь 0,88 млрд руб., доля акций в свободном обращении составила 9%.

▫️ ВТБ (+6,25%); МСФО за II кв. 2024 г. Чистая прибыль: 154,7 млрд руб.

( Читать дальше )

Газпром РСБУ 1п 2024г: выручка Р2,92 трлн (+6,6% г/г), убыток Р480,6 млрд против убытка в Р255 млрд годом ранее

- 30 июля 2024, 18:04

- |

( Читать дальше )

Россия готова обойти США по поставкам газа в Европу — Bloomberg

- 30 июля 2024, 15:16

- |

Торговые потоки изменились, поскольку азиатские потребители платят по более высоким ценам. Потоки российского СПГ в Европу остаются стабильными в течение последних двух лет.

Европа никак не может избавиться от зависимости от российского сжиженного природного газа. В июле эта страна была близка к тому, чтобы стать крупнейшим поставщиком в регионе после того, как объемы поставок из США сократились на фоне нарушения работы экспортных терминалов из-за урагана и роста цен в Азии. Разрыв в поставках в Западную Европу теперь самый маленький с конца 2021 года.

Это событие показывает, насколько трудно Европейскому союзу отвыкнуть от российских поставок, чтобы в большей степени полагаться на других производителей. В то время как потоки по трубопроводам с востока составляют лишь малую часть того, что было до начала конфликта России и Украины в 2022 году, импорт сжиженного природного газа с «Ямал СПГ» в Арктике остается стабильным.

Преимущество США над Россией в поставках СПГ в Европу сокращается. Ежемесячный импорт из России и США в Западную Европу. Источник: Bloomberg. Примечание: данные за июль действуют до 30 июля

( Читать дальше )

Теневой СПГ-флот, главный покупатель русского газа и очередной рекорд Газпрома

- 29 июля 2024, 20:49

- |

1. Скептики думали, что Россия не сможет сформировать теневой флот для перевозки сжиженного природного газа (СПГ). Логика была такая: обычные танкеры технологически просты, их на рынке хватает, а вот газовозов мало, так как каждый из них — образец высокого инженерного искусства. Практика показала, что скептики недооценили деловую хватку русских газовиков (ссылка):

Россия расширяет «теневой флот» энергетических танкеров. Об этом сообщило издание Financial Times.

Об этом свидетельствует то, что ряд неизвестных прежде компаний, зарегистрированных в ОАЭ, обзавелись десятками судов, на которых можно перевозить сжиженный природный газ (СПГ). Как следствие, резко выросли цены на самые старые корабли. Такую динамику эксперты объясняют тем, что Москва готовится к ужесточению санкций.

По информации консалтинговой компании по рискам для судовладельцев и правительств Windward, со II квартала 2023 года больше полусотни СПГ-танкеров перешли в собственность компаний, расположенных в ОАЭ.

( Читать дальше )

Как отработали наши прогнозы на прошлой неделе (Юань, Газпром, Доллар)

- 29 июля 2024, 19:12

- |

💴 CNY-9.24 ЛОНГ

⛽️ GAZR-9.24 ШОРТ

💵 SI-9.24 ЛОНГ

Все инструменты четко отработали в тех зонах, которые мы заранее указали в среду.

Наш софт пашет и работает как часы, для того, чтобы мы с вами делились идеями и вы забирали РЕАЛЬНЫЙ профит и зарабатывали с каждой сделки! 🙏🏻

Следите за прогнозами рынка каждую среду и воскресенье, ставьте реакции, если эта рубрика для вас важна и пишите в комментариях, чем еще полезным дополнить для вас канал!

( Читать дальше )

Финская Gasum, как и сообщала ранее, с 26 июля прекратила закупки российского СПГ, заменив его норвежским — Интерфакс

- 29 июля 2024, 15:48

- |

«У Gasum есть долгосрочный контракт на поставку СПГ с российской газовой компанией „Газпром экспорт“, который был заключен до 2022 года (санкции позволяли исполнять контракты, заключенные до этого срока — ИФ). Контракт на поставку СПГ представляет собой так называемое соглашение „бери или плати“, которое означает, что Gasum обязана ежегодно платить „Газпром экспорту“ за определенный объем газа, независимо от того, получен он или нет. Принятые ЕС санкции не позволяют Gasum расторгнуть соглашение с „Газпром экспортом“, но представляют собой форс-мажор при покупке или импорте российского СПГ на внесетевые терминалы», — говорится в сообщении.

Сейчас компания закупает спг в частности у Норвегии.

( Читать дальше )

Газпром установил новый исторический рекорд поставок газа в Китай

- 29 июля 2024, 12:50

- |

Поставка по газопроводу «Сила Сибири» вновь превысила суточные контрактные обязательства компании.

Поставки по «Силе Сибири» идут в рамках двустороннего долгосрочного договора купли-продажи газа между «Газпромом» и CNPC.

27 июля Газпром установил новый исторический рекорд суточных поставок трубопроводного газа в Китай — компания

- 29 июля 2024, 12:21

- |

Поставка по газопроводу «Сила Сибири» вновь превысила суточные контрактные обязательства компании.

Поставки по «Силе Сибири» идут в рамках двустороннего долгосрочного договора купли-продажи газа между «Газпромом» и CNPC.

t.me/s/Gazprom

План Диван 29.07.2024.

- 29 июля 2024, 09:47

- |

ДОБРОЕ УТРО УВАЖАЕМЫЕ И ЛЮБИМЫЕ ТЕЛЕЗРИТЕЛИ!

ДИВАННЫЙ АНАЛИЗ ДИВИДЕНДНЫХ АКЦИЙ, В КОТОРЫЕ СЕГОДНЯ МОЖНО ЗАПРЫГНУТЬ И СКОЛЬКО-ТО ПРОКАТИТЬСЯ ВВЕРХ (ТОЧНЕЕ МОЙ ПЛАН РАБОТЫ НА БЛИЖАЙШУЮ НЕДЕЛЮ) ДА И ОБЩИЙ АНАЛИЗ РЫНКА ПО ВОЗМОЖНОСТИ — ЧТО ПОКУПАЕМ, ЧТО НЕ ПОКУПАЕМ:

НАСТРОЕНИЕ РЫНКА – Да никакое, мало того, что ставку подняли, так еще и пригрозили что надолго – очень большая вероятность, что до следующего лета или как минимум до весны (судя по депозитам от Сбера – серьезную ставку 17% дальше 9и месяцев не дают)… Кстати начались разговоры, что банки набирают депозитов от населения под громадные проценты и скоро начнут банкротится при выплатах, я в это не верю – банки под «просто так» никаких средств не привлекают. У них четкая ежемесячная отчетность по выдаче кредитов и по заявкам на эти самые кредиты и уже под эти готовые кредиты привлекаются ден. средства – при снижении заявок на кредиты ставку по депозитам «срубят мгновенно» и ни на какие ставки ЦБ смотреть не будут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал