ВДО

Ответ партнеру ИК «Септем Капитал» - Денису Козлову

- 11 марта 2019, 00:34

- |

Краткая история конфликта: Анализируя рынок высокодоходных облигаций, я написал для своих подписчиков пост, в котором разбирал отчетность одного из эмитентов — «ГК Светофор»: https://t.me/intrinsic_value/193. На его примере я хотел показать, как сильно страдает раскрытие информации у маленьких эмитентов в третьем уровне листинга Московской биржи. В большинстве своем, такие эмитенты предоставляют только РСБУ отчетность и лишь лучшие из них делают МСФО. Но, к сожалению, МСФО отчетность от них не соответствет общепринятым нормам.

Получилось так, что организаторы выпуска облигациий данного эмитента на меня обиделись и опубликовали очень неприятный пост у себя на канале, где обвинили меня в непрофессионализме: https://t.me/russianjunkbonds/262 (после этого изоблочающего поста есть pdf с их ответом «по существу»). Странно узновать о существовании такого разбора моего анализа спустя 2 недели из комментариев на смартлабе, но я все равно отвечу.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 24 )

Наши облигационные портфели. Актуальные результаты (14,5-19,5% годовых)

- 06 марта 2019, 08:25

- |

Суть портфелей PRObonds, которые мы ведем – работа с облигациями среднего/крупного (не крупнейшего) бизнеса. Эти компании, обычно, не имеют хорошо узнаваемых биржевой общественностью имен, но предлагают высокую доходность и часто – прозрачность эмитента. Насчет недостаточной ликвидности можно поспорить. Скажем, мы не испытываем проблем в работе с портфелем совокупным объемом около 12 млн.р. Конечно, будь он 50 млн.р., было бы, наверно, сложно.

Портфели учитывают статистическое распределение вероятности дефолта. В целом, для облигационного рынка (не важно, широкого, или рынка высокодоходных бондов), статистически, 11% выпусков оказываются дефолтными. Чтобы избежать этого, мы стараемся приобретать бумаги в ходе их размещения и продавать в течение 6-15 месяцев. Сокращая вероятность дефолта до 0,4-0,5%.

( Читать дальше )

ЛК Роделен. Контракт с Леноблводоканалом. 2 месяца спустя

- 05 марта 2019, 13:28

- |

15 января я публиковал пост о том, что ЛК «Роделен» (эмитент 200-миллионного выпуска облигаций, купон 12,5%) выиграла крупный тендер на поставку техники «Леноблводоканалу». Цена всего договора 536 млн.р. Благодаря этому контракту компания вплотную приблизилась к ТОП-50 лизингодателей страны.

Ссылка на пост: t.me/probonds/787

Подписчики PRObonds задали вопрос, как развивается судьба контракта?

Актуальный комментарий гендиректора «Роделена» Дениса Левицкого:

«По сделке с Леноблводоканалом. Отгрузка имущества идет полным ходом. На сегодня отгружено более 30%. По плану отгрузка должна завершиться до конца апреля. Как никак, почти 100 единиц техники. Хотя, думаю, мы справимся раньше… При этом лизинговые платежи уже поступают. За февраль получены денежные средства в полном объеме»

Новосибирский завод резки металла дебютировал на бирже

- 04 марта 2019, 09:42

- |

Выпуск биржевых облигаций сибирского производителя изделий из листового металла объемом 80 млн руб. был размещен 1 марта.

На первичных торгах реализовано 8 тыс. бондов «НЗРМ». Заем размещен на 3,5 года по открытой подписке в рамках программы биржевых облигаций.

Обладателями ценных бумаг «Новосибирского завода резки металла» стали более 70 инвесторов, принявших участие в первичном размещении. Переподписка составила 5 млн руб., объем сделок в первый час после размещения превысил 10,8 млн руб.

По облигациям «НЗРМ» установлена ставка 15% годовых. Компания будет выплачивать почти 1 млн руб. купонного дохода ежемесячно. В пересчете на одну облигацию ежемесячная выплата составит 123,29 руб. Оферта предусмотрена через год после начала размещения. Погашение выпуска осуществится в 1260-й день с даты начала размещения.

( Читать дальше )

Присвоен номер выпуску и назначена дата размещения облигаций «НЗРМ»

- 28 февраля 2019, 12:42

- |

Компания разместит 8 тысяч облигаций номиналом 10 тысяч рублей на общую сумму 80 миллионов рублей. Согласно условиям выпуска, купон будет выплачиваться ежемесячно, а ставка первых 12-ти купонов зафиксирована на уровне 15%. Через год после размещения состоится оферта. Амортизация займа предполагает погашение 50% номинальной стоимости облигаций в дату окончания 36-го и 42-го купонных периодов. Срок обращения выпуска — 1260 дней или 3,5 года. Андеррайтер — АО «Банк Акцепт».

Дата начала размещения облигаций назначена на 1 марта. Для оценки предварительного спроса со стороны частных инвесторов организатор выпуска «Юнисервис Капитал» запустил раздел для сбора предварительных заявок, где успели отметиться около 50 человек. Добавим, что желающим приобрести ценные бумаги новосибирского завода нужно завтра, в день размещения, подать заявку через своего брокера, согласно

( Читать дальше )

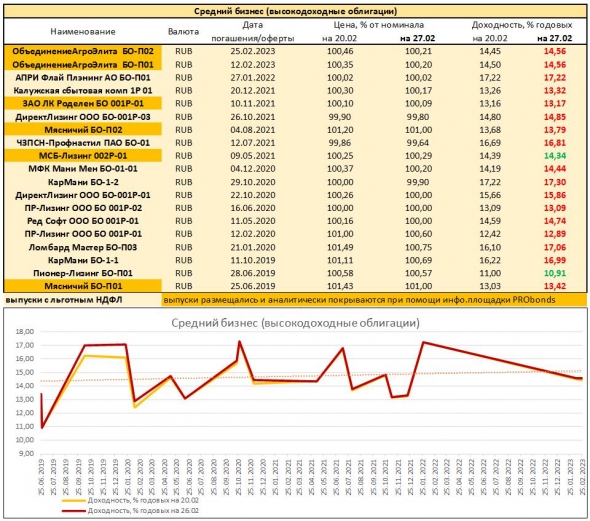

Что можно покупать из высокодоходных облигаций (ВДО)?

- 28 февраля 2019, 06:56

- |

В таблице — наиболее ликвидные бумаги в секторе малых выпусков/среднего бизнеса (до 500 млн.р.). Критики за этот сектор рынка я получаю непередаваемое количество. Она справедлива в части, касающейся всего рынка: низкопробные выпуски будут всегда и везде, нужно выбирать. Но есть и неприятие к всему сектору. А он существует, будет развиваться, и в нем есть хорошие истории. С более высокими в сравнении с широким рынком доходностями и, как правило, более скромной ликвидностью. В подтверждение – индекс высокодоходных облигаций, рассчитываемый Cbonds.

( Читать дальше )

Корпоративные облигации вчера падали. И это нормально

- 26 февраля 2019, 08:55

- |

И все-таки, что это было? Вчера многие владельцы корпоративных облигаций, в том числе высокодоходного сегмента, обратили внимание на ощутимые просадки облигационных цен. Корпораты снижались повсеместно, причем падение было утром, а оставшийся день оно, пусть и робко, выкупалось. Параллельно, ОФЗ даже прибавляли в ценах. Корреляция снижения корпоративных бумаг со снижением нефти тоже будет надуманной: нефть отвесно падала вечером, когда облигации уже стабилизировались. Вывод, который мы можем сделать: обычная коррекция, несинхронизированная с другими рынками и секторами. Биржевая торговля – сфера парадоксов и их разоблачений. Еще год назад «длинные» облигации давали доходность выше, нежели «короткие», что не вполне естественно. Этот парадокс сошел на нет прошлым летом. Затем мы видели, что госбумаги значительно волатильней корпоративных, что тоже странно. Вчера и это противоречие было урегулировано. Так что, если Вы владеете бумагами с погашением/офертой до 3 лет – можно не обращать внимание и на -0,5-1%-ную коррекцию, она нормальна. Бумаги с отложенными сроками погашения – волатильны по природе. Здесь без рекомендаций.

9-й купон выплатил «Первый ювелирный» сегодня

- 25 февраля 2019, 17:24

- |

Размер начисленных доходов за 9-й купонный период в расчете на одну ценную бумагу составил 739,73 рублей. Всего эмитент выплатил 1 722 091,44 руб. по 2328 размещенным облигациям (RU000A0ZZ8A2). Расчет проводился по ставке 18% годовых, установленной на 1-12 купоны, до мая 2019 г.

Напомним, торги облигациями ООО «ПЮДМ» стартовали на Московской бирже 30 мая. На сегодняшний день размещена большая часть выпуска, состоящего из 3800 ценных бумаг, что соответствует инвестиционной стратегии эмитента — пополнении оборотного капитала по мере необходимости. Объем зарегистрированного выпуска составляет 190 млн рублей, номинал биржевой облигации — 50 тыс. рублей, срок обращения — 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

Инвестиционная программа позволяет «Первому ювелирному» динамично развивать трейдинг драгоценными металлами. Среднемесячный оборот металла составляет в среднем 200 кг.

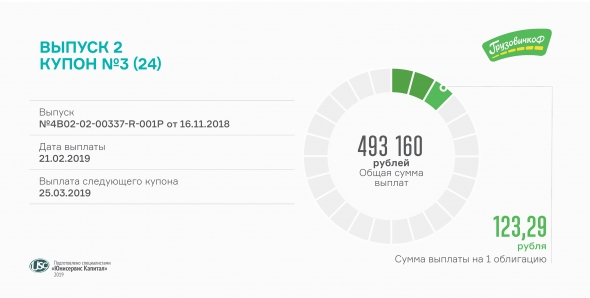

«ГрузовичкоФ» выплатит 3-й купон по второму выпуску облигаций

- 21 февраля 2019, 08:35

- |

Выплате 21 февраля подлежит 493 160 руб. по 4 тыс. размещенным облигациям серии БО-П02.

Купон выплачивается инвесторам ежемесячно по ставке 15% годовых. Размер начисленных процентов по одной ценной бумаге составляет 123,29 руб.

Второй выпуск «ГрузовичкоФ-Центр» (RU000A0ZZV03) объемом 40 млн руб. находится в обращении с ноября. Срок обращения — 2 года. Облигации торгуются ежедневно, инвесторы совершают в среднем по 19 сделок купли-продажи в день. Январский объем торгов превысил 11 млн руб. Котировки увеличились до 103,31% от номинала.

Как мы писали ранее, инвестиции от второго выпуска облигаций направляются на досрочное погашение лизинговых программ. В январе «ГрузовичкоФ» выкупил 65 автомобилей, уплатив лизингодателям 22,7 млн руб. Сейчас автопарк компании составляет более чем 1600 грузовиков. Остаток суммы второго выпуска будет освоен в течение ближайших месяцев.

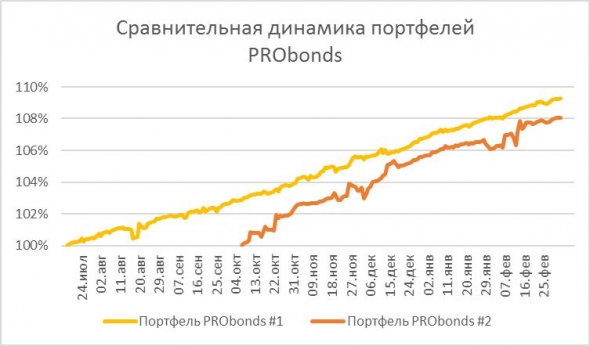

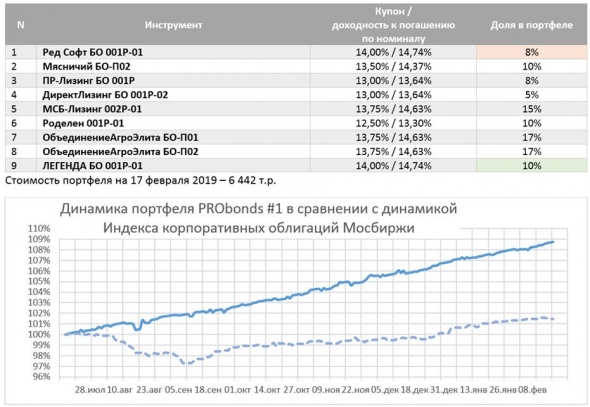

Обзор облигационных портфелей. 14% и 20% по первому и второму портфелям удерживаем

- 18 февраля 2019, 07:59

- |

С момента запуска 17 июля 2018 и по 17 февраля 2019 прирост портфеля составил 8,7% (с учетом комиссионных издержек, по эффективной ставке, включающей реинвестирование купонов). Это соответствует 14,8% годовых.

Операции портфеля PRObonds #1

• Сокращена с 10% до 8% и продолжит сокращаться до 0% доля в «Ред Софте».

• В течение февраля-марта будет сокращена до 0% доля в «ДирекЛизинге».

• «Легенда». Доля увеличена с 8% до 10% от активов. Дальнейшего увеличения доли не предполагается.

• Вероятно, в течение весны несколько сократится доля обоих выпусков «ОбъединенияАгроЭлита». Будем рассчитывать, что к тому времени цены выпусков поднимутся в район 102% от номинала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал