ВДО

Коротко о главном на 09.01.2020

- 09 января 2020, 10:15

- |

- Московская биржа 31 декабря зарегистрировала программу облигаций «Лизинг-Трейд» серии 001Р объемом до 5 млрд рублей, присвоенный идентификационный номер — 4-00506-R-001P-02E. Согласно условиям 10-летней программы, бумаги могут быть размещены на срок до 7 лет. Ранее компания не выходила на долговой рынок

- Московская биржа зарегистрировала выпуск биржевых облигаций на сумму 10 млрд рублей «Группа компаний «Сегежа» серии 001Р-01R, номинал одной бумаги — 1 тыс. рублей. Присвоенный номер регистрации — 4B02-01-00520-R-001P от 31.12.2019

- «АПРИ «Флай Плэнинг» полностью разместило облигации серии БО-П03 объемом 400 млн рублей. Размещение выпуска сроком обращения три года началось 14 ноября, номинал одной бумаги — 1 тыс. рублей. Ставка купона установлена в размере 14,25% годовых на весь срок обращения, купоны квартальные. Выпуск предусматривает амортизационную систему погашения — по 25% от номинала будет погашено в даты окончания купонных периодов в последний год обращения

( Читать дальше )

- комментировать

- Комментарии ( 0 )

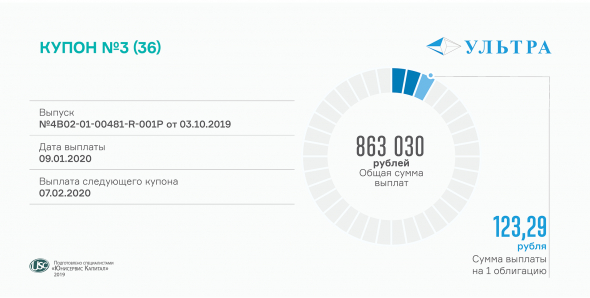

Инвесторам выплачен 3-й купон по облигациям «Ультра»

- 09 января 2020, 09:18

- |

Выплата в размере 863 030 рублей состоялась сегодня.

Облигации магнитогорской компании «Ультра» были размещены в октябре. По выпуску предусмотрена ежемесячная выплата купона по ставке 15% годовых. Размер купона установлен на все 3 года обращения выпуска.

Средний объем торгов облигациями «Ультра» составляет 1,3 млн рублей в день. Средневзвешенная цена за 3 месяца обращения выпуска достигла 101,26% от номинала.

Всего компания привлекла в прошлом году с помощью облигаций 70 млн рублей (RU000A100WR2). Номинальная стоимость ценной бумаги — 10 тыс. рублей. Амортизация будет осуществляться ежеквартально с конца 2020 г. по 7,14% от номинала. В дату погашения выпуска в сентябре 2022 года компания выплатит инвесторам вместе с доходом за 36-й купон оставшуюся долю номинала в размере 42,88% (4288 за одну облигацию).

Коротко о 2019-ом: очередь из эмитентов, а не инвесторов

- 31 декабря 2019, 09:37

- |

Поразительно, сколько всего интересного успел пережить наш маленький рынок высокого дохода: бум размещений, субсидии, новые ограничения. Коротко о главном – в наших предварительных итогах рынка.

Регулятор и эмитенты

Год начался неплохо: на фоне панических настроений, связанных с резонансным законом о категоризации инвесторов, внезапно зазвучали намерения о поддержке нового сегмента «молодых и растущих» со стороны государства. И к маю дозрели целых два механизма, направленные на поддержку среднего бизнеса на публичном долговом рынке. Это субсидии от Минэкономразвития и гарантии/участие в выпуске со стороны корпорации и банка МСП. Всё это – только для компаний созданного Сектора Роста.

Параллельно с этим регулятор, похоже, задумался о том, что натворил, упростив процедуру регистрации биржевых облигаций (то есть – без регистрации проспекта). Первой реакцией стала традиция выборочно отправлять некоторых эмитентов на Экспертные советы. Насколько известно редакции, данный совет на сегодняшний день не отказал в регистрации ни одному выпуску облигаций, однако для биржи он стал дополнительным прикрытием: в случае дефолта, всегда можно немного разделить ответственность с неким «экспертным сообществом».

( Читать дальше )

ВДО меняется: предварительные итоги года от аналитиков boomin.ru

- 30 декабря 2019, 14:03

- |

Старички помнят, что в 2018 году рынок биржевых высокодоходных облигаций с купоном от 12% и объемом выпуска до 1 млрд рублей включительно пополнили 39 выпусков на общую сумму 8,37 млрд руб. За 2019 год разместилось уже 67 таких выпусков на 17,65 млрд рублей. То есть за этот год объем размещений и количество размещений выросли вдвое! Значительно превысили результаты прошлого года объемы размещения во II и III квартале: в 3,6 и 3,0 раз соответственно.

В 2018 году самыми активными месяцами размещений были декабрь (17% от объема за 2018 год), октябрь (16%), март (13%), январь (12%). Периоды активности в 2019 году выпали на декабрь (17% от объема за 2019 год), июль (11%), апрель (12%) и сентябрь (11%).

( Читать дальше )

Коротко о главном на 30.12.2019

- 30 декабря 2019, 08:25

- |

- «ИС Петролеум» полностью разместил облигации серии БО-П01 объемом 300 млн рублей. Размещение началось 25 ноября, пятилетний выпуск был размещен по открытой подписке, ставка купона на весь срок обращения установлена в размере 14% годовых

- Национальный расчетный депозитарий зарегистрировал выпуск коммерческих облигаций «ЭБИС» серии КО-05. Объем выпуска составит 100 млн рублей, номинальная стоимость одной бумаги — 1 тыс. рублей. Потенциальными покупателями выступают ИК «Септем Капитал» и ее клиенты

- «ПР-Лизинг» сообщил о создании филиалов компании в Барнауле, Брянске, Кемерово, Красноярске и Иркутске. «Лизинговая компания Простые решения» специализируется на продаже в лизинг имущества от легкового транспорта до высокотехнологичного оборудования

Подробнее о ключевых событиях дня на boomin.ru

( Читать дальше )

Прогнозы. Неделя 19-20

- 30 декабря 2019, 07:33

- |

Про рубль, акции, золото и облигационный рынок

Про рубль, акции, золото и облигационный рынокНовогодняя неделя предложит российским биржевым игрокам всего два рабочих дня – сегодня 30 декабря и пятницу 3 января. На следующей неделе будет уже 4 торговых сессии, т.е., практически, полноценная работа. А в ближайшие дни можно обоснованно ожидать низкой активности и слабого интереса участников рынка к торговым операциям.

- А в отсутствии их интереса наиболее читаемые тренды остаются именно в российских активах. Так, с высокой вероятностью, пусть и через коррекции, должно продолжиться укрепление рубля. Темп укрепления, взятый с начала декабря, вряд ли можно сохранить. Но само направление движения котировок вполне жизнеспособно. В течение последних месяцев я устанавливал таргет укрепления рубля к доллару на уровне 60-62 единиц. 62 рублей рынок достиг, 60 – реалистичная перспектива.

- Менее перспективным, но все же перспективным выглядит и тренд повышения котировок российских акций. Индекс МосБиржи на истекшей неделе закрепился выше максима начала ноября, графически подтверждая состоятельность растущего тренда. Делать далеко идущих выводов не хочется, но вернемся к полноценным будням января мы, вероятно, с более высокими ценами голубых фишек.

- Аналогичны ожидания и по нефти. Не могу судить о силе возможного роста котировок, но на высокие шансы продолжения уже состоявшегося повышения ставку делаю.

- Американский рынок акций пребывает в состоянии минимальной волатильности. Низкая волатильность, сама по себе, создает коррекционные риски. На дорогом рынке – особенно. И все же играть на понижение пока не решился бы. Возможно, финальная часть роста последнего года станет частью ускорения роста.

- Теперь об инструментах, в отношении прогнозирования которых у меня ошибок больше, чем верных решений. Продолжаю ожидать снижения пары EUR|USDи золота. В первом случае предполагаю, что повышение пары явилось коррекцией к долгосрочному тренду укрепления доллара. Соответственно, ожидания достижения парой 1,08 или 1,05 доллара за евро сохраняются.

- Золото, имеющее минимальный процент справедливости моих недельных прогнозов (42%), стратегически, так и остается переоцененным активом, имеющим слабую долгосрочную перспективу в качестве защиты инвестиций, тем более – в качестве истории роста. Но на горизонте в несколько недель и даже пары-тройки месяцев эти тезисы могут не иметь веса. Инвесторы покупают золото, без ажиотажа и эйфорических восторгов. Высокий спрос способен удерживать цену металла выше 1 500 долл./унц. и толкать ее выше.

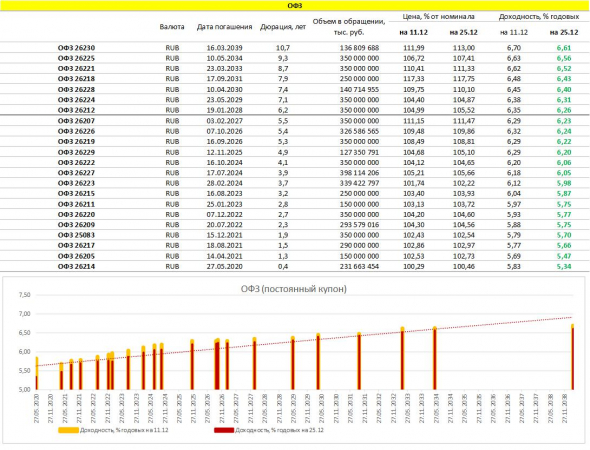

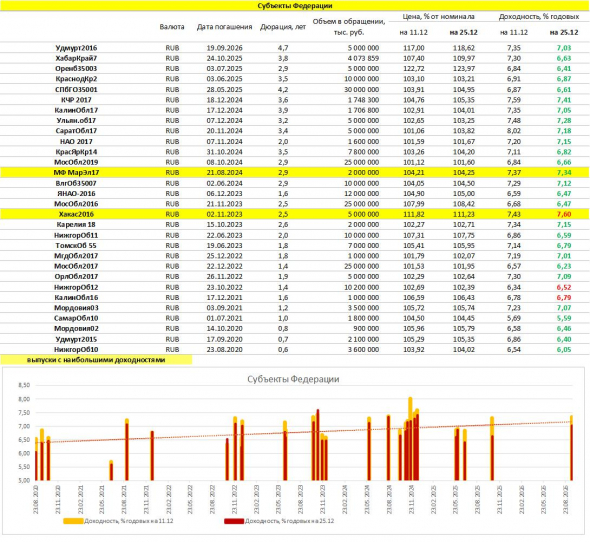

- Что до рублевых облигаций, то, как и ранее, считаю справедливо оцененным сектор ОФЗ. Это значит, что заявленные доходности к погашению (5,5-6,5%) и являются ожидаемыми доходностями. Полагаться на спекулятивную премию, как это было последние почти полтора года, не следует. Облигации субъектов федерации, как и первый эшелон корпоративных бумаг, видимо, еще прибавят в цене, дабы в итоге повсеместно закрепиться ниже 7% годовых. Это уже малозначительные прибавки. Заработать более 8-9% за предстоящий год и здесь будет сложно. Высокодоходный облигационный сегмент, имевший весь год доходности, близкие к 15%, и не выделявшийся на фоне растущего широкого рынка облигаций, получает возможность для опережения. При сбалансированном подходе портфель ВДО и в предстоящие месяцы способен обеспечить 13% годовых и более.

( Читать дальше )

KISTOCHKI и «ТаксовичкоФ» получили награду Московской биржи

- 27 декабря 2019, 13:13

- |

Северо-Западный филиал Мосбиржи объявил лучших участников торгов на фондовом, срочном и валютно-денежном рынках по итогам 2019 года.

Награда в номинации «Открытие года 2019. Эмитент на рынке облигаций» оказалась в руках Вячеслава Алексейцева, руководителя отдела по работе с инвесторами «ТаксовичкоФ» и KISTOCHKI. Обе компании привлекли трехлетние облигационные займы в середине года. Объем выпуска агрегатора такси «Транс-Миссия» (RU000A100E70) составляет 150 млн рублей, «Кисточки Финанс» (RU000A100FZ0) — 40 млн. Номинал облигаций — 10 тыс. рублей. Купоны выплачиваются ежемесячно по ставке 15% годовых.

Сервис «ТаксовичкоФ» направил инвестиции на субсидирование партнеров в виде досрочного погашения автолизинга и на маркетинг, в частности на лидогенерацию заказов. Вторая компания на привлеченное финансирование открыла студию маникюра и педикюра KISTOCHKI в Химках и пополнила оборотный капитал — средства направлены на обновление сайта, разработку мобильного приложения, выход которого запланирован в первом квартале 2020 г., и на рекламу франшизы. В уходящем году по договору франчайзинга открылись 6 студий. На конец года 24 салона KISTOCHKI работают в Санкт-Петербурге, 2 — в Москве и области.

( Читать дальше )

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 27 декабря 2019, 07:41

- |

ОФЗ должны были откорректироваться. ОФЗ откорректировались. Драмы не произошло, равно как не произошло ожидаемого многими ралли госдолга. Госдолг стабилизируется в сужающихся и не особенно интересных частному инвестору ставках доходностей. Привычная формула «не устраивает депозит, покупай ОФЗ» становится не очевидной.

( Читать дальше )

Коротко о главном на 27.12.2019

- 27 декабря 2019, 07:38

- |

- «СофтЛайн трейд» выставил оферту по выпуску серии 001Р-01 до 500 млн рублей включительно на 22 января 2020 года. Сбор заявок инвесторов пройдет с 15 по 21 января включительно, агентом по приобретению выступит Газпромбанк

- «Ломбард Мастер» зарегистрировал три выпуска облигации КО-02, КО-03 и КО-04 объемом по 100 млн рублей. Компания планирует разместить по закрытой подписке 100 тыс. облигаций по 1 тыс. рублей. Потенциальным приобретателем займа выступит ИК «Септем Капитал» и ее клиенты

- «Офир» зарегистрировал два выпуска КО-П03 и КО-П04 объемом по 100 млн рублей каждый. Потенциальным покупателем выпуска является ИК «Септем капитал» и ее клиенты

- «ИСК «Энко» завершила размещение двухлетнего выпуска облигаций серии 001Р-01 объемом 100 млн рублей. Ставка купона на весь срок обращения установлена в размере 12% годовых, купоны квартальные. Организатором выступил «Среднеуральский брокерский центр». Ранее компания не выходила на долговой рынок

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал