ВДО

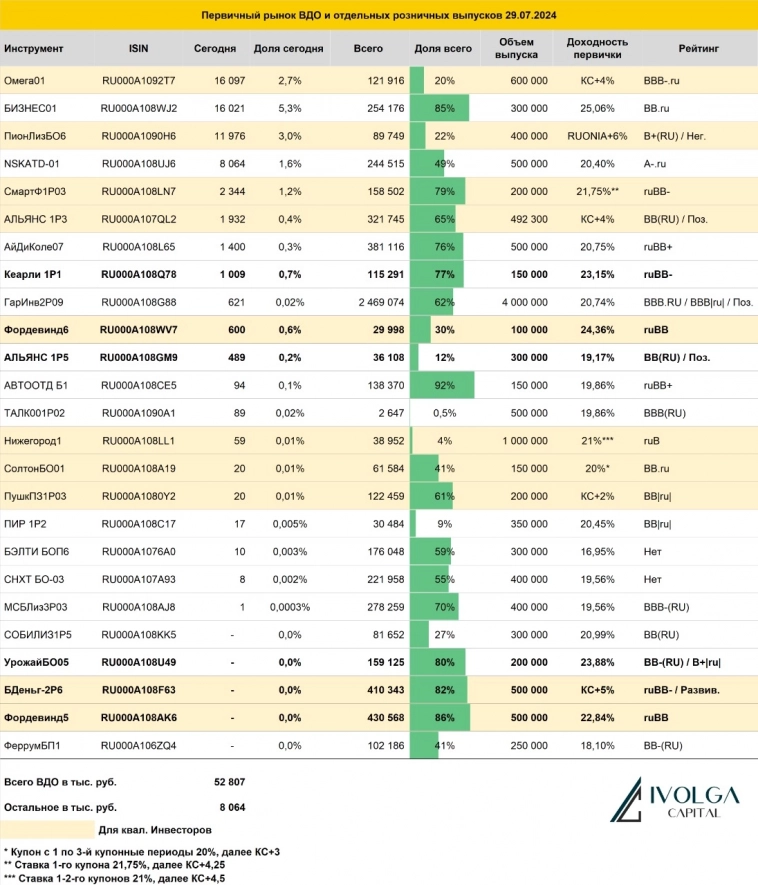

Итоги первичных размещений ВДО и некоторых розничных выпусков на 29 июля 2024 г.

- 29 июля 2024, 18:33

- |

- комментировать

- Комментарии ( 0 )

Первичные размещения облигаций: план на неделю с 29.07 по 04.08.24

- 29 июля 2024, 13:22

- |

🔌 Россети: AAA, флоатер КС + 120, ежемес. купон, 3 года, 15 млрд.

Их прошлый флоатер RU000A107CG2 стартовал со спредом 125, а финишировал на 105 – здесь, полагаю, будет та же история, ничего сильно интересного от бумаги не жду

🌾 Байсэл: BB-, купон 24% квартальн. (YTM~26,2%), 1 год, 200 млн.

Компания закупает сельскохозяйственную продукцию (зерновые, зернобобовые и рапсовое масло) у производителей и реализует их конечным покупателям, преимущественно на экспорт в Казахстан и Китай

Зернотрейдер – это как нефтетрейдер, те же три столпа: низкая маржинальность, высокий долг, постоянный риск поймать кассовый разрыв. И никакого запаса прочности на подобный случай у Байсэла нет, есть только отрицательный денежный поток из-за огромной по их масштабам дебиторки. Долг пока еще умеренный, но с новым выпуском он более, чем удвоится (долг/EBITDA ожидается под 4х)

За это нам дают один из самых высоких купонов на рынке и одну из самых высоких доходостей. С учетом специфики их бизнеса, а также рейтинга от не самого авторитетного НКР – я бы не рассматривал Байсэл как чистый BB-грейд, скорее что-то промежуточное между B и BB. Но даже так – выпуск уступает только откровенно трешовым Нике и Селлеру, а среди прочих сравним только с Апри RU000A103N19 и единичными выпусками МФОшек

( Читать дальше )

Главное на рынке облигаций на 29.07.2024

- 29 июля 2024, 12:40

- |

- «ДиректЛизинг» 1 августа начнет размещение пятилетних облигаций серии 002Р-03 объемом 250 млн рублей. Ставка 1-го купона установлена на уровне 22% годовых. Ставки 2-60-го купонов будут рассчитываться по формуле: «ключ» ЦБ плюс 4% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатором размещения выступила ИК «Цифра брокер», соорганизаторами — МСП Банк, ИК «ИВА Партнерс», ИК «Риком Траст» и ИБ «Синара». Эмитент имеет кредитный рейтинг до уровня ВВ+(RU) со стабильным прогнозом от АКРА.

- «Пионер-Лизинг» установило ставку 2-го купона облигаций серии 02 на уровне 22,43% годовых и ставку 28-го купона облигаций серии 01 на уровне 23,42% годовых. Компания имеет действующий кредитный рейтинг на уровне В+(RU) от АКРА.

- НКР присвоило «КЛС-Трейд» кредитный рейтинг BB+.ru со стабильным прогнозом.

( Читать дальше )

Итоги торгов за 26.07.2024

- 29 июля 2024, 12:25

- |

Коротко о торгах на первичном рынке

26 июля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 351 выпуску составил 1561,5 млн рублей, средневзвешенная доходность — 18,09%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Сделки в портфеле ВДО. Несмотря на ставку (или благодаря ей) - вес ВДО еще чуть больше

- 29 июля 2024, 09:28

- |

И вновь вес ВДО в публичном портфеле PRObonds ВДО увеличивается. Вновь незначительно и по совокупности множества маленькими сделок. Все сделки — по 0,1% от активов за торговую сессию, начиная с понедельника. Исключение — Азбука Вкуса и Новые Технологии, в них по 0,2% за сессию.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Должны ли после подъема КС до 18% вырасти доходности ВДО (сейчас ~25,5%), а котировки – упасть? Пожалуй, нет

- 29 июля 2024, 06:55

- |

Приводим почти еженедельное обновление доходностей ВДО. Не по конкретным бумагам (эти карты рынка выложим отдельно, там есть на что посмотреть). А в разрезе кредитных рейтингов и в динамике.

Ведомые многострадальным рейтингом BBB (хедлайнеры – Сегежа и отчасти Гарант-Инвест) доходности растут. Но не то, чтобы росли на ушедшей неделе. Не под ожидания подъема ставки, по факту подъема.

И тут полезно взглянуть на второй их наших постоянных графиков, на сравнение средней доходности ВДО со значением ключевой ставки. После пятничных 18% по ставке соотношение снизилось с уверенных 1,6 единиц до 1,4. Последний раз такое расхождение наблюдалось в августе прошлого года (тогда было больше, но ставка была сильно ниже). И позволило ВДО флегматично реагировать на резкие шаги вверх по ключевой ставки во второй половине 2023 года.

Облигационный рынок ставкой 18%, понятно, не обрадован. Однако сложившийся диапазон ВДО-доходностей, вокруг 25,5% делает высокодоходный сегмент достаточно устойчивым к еще более жесткой ДКП. Обвалов не ждем.

( Читать дальше )

Открываем дайджест отчётностей ВДО-эмитентов по итогам 1 полугодия 2024 года (в большинстве отчетности неплохие)

- 29 июля 2024, 06:21

- |

📈 Начинаем дайджест отчётностей по итогам 1 полугодия 2024 года

Эмитенты уже начали публиковать отчёты по итогам 1 полугодия 2024 года, приводим таблицу с некоторыми показателями из их отчётностей. В таблице нет микрофинансовых, лизинговых компаний, т.к. по ним делаем отдельные отраслевые обзоры. Также не публикуем отчётности девелоперов, т.к. по ним целесообразно рассматривать только консолидацию

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 июля 2024 г.

- 26 июля 2024, 18:33

- |

ДиректЛизинг начнет размещение облигаций объемом ₽250 млн.

- 26 июля 2024, 17:46

- |

ООО «ДиректЛизинг» — лизинговая компания, работающая на рынке более 17 лет. Компания предоставляет в лизинг легковой и грузовой транспорт, автобусы, спецтехнику и оборудование. Клиентами Компании являются предприятия малого и среднего бизнеса, индивидуальные предприниматели и физические лица в основном на территории Центрального федерального округа.

Старт размещения 1 августа

- Наименование: ДрктЛиз-002Р-03

- Рейтинг: ВВ+ (АКРА, прогноз «Стабильный»)

- Купон: (ежемесячный)

- 1 купон 22%

- 2-60 купон КС+400 б.п.

- Срок обращения: 5 лет

- Объем: 250 млн.₽

- Амортизация: да (1-60 по 1.67%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: ООО «Цифра брокер»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Байсэл начнет размещение облигаций объемом ₽200 млн.

- 26 июля 2024, 16:27

- |

ООО «Байсэл» — агротрейдинговая компания из Новосибирска. Основана в 2019 году. Закупает сельскохозяйственную продукцию (зерновые, зернобобовые и рапсовое масло) у производителей и реализует их конечным покупателям, преимущественно на экспорт.

Старт размещения 1 августа

- Наименование: Байсэл-01

- Рейтинг: ВВ- (НКР, прогноз «Стабильный»)

- Купон: 24.00% (квартальный)

- Срок обращения: 3 года

- Объем: 200 млн.₽

- Амортизация: да (10-11 по 30%)

- Оферта: да (Пут через 1 год)

- Номинал: 1000 ₽

- Организатор: ИК «Иволга Капитал»

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал