ВДО

Коротко о главном на 17.11.2022

- 17 ноября 2022, 12:23

- |

Новый выпуск, книга заявок и рейтинг выпусков:

- Московская биржа зарегистрировала трехлетний выпуск облигаций ФПК «Гарант-Инвест» серии 002Р-05 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-05-71794-H-002P. Бумаги включены в Третий уровень котировального списка.

- «Агрокубань Ресурс» перенесла с 17 ноября сбор заявок на выпуск трехлетних облигаций серии 001Р-01 объемом 3 млрд рублей на более позднюю дату. Ориентир ставки купона — премия не более 350 б.п. к трехлетним ОФЗ. Купоны полугодовые. Организаторы: Газпромбанк, Московский кредитный банк и Россельхозбанк.

- «Эксперт РА» подтвердил кредитные рейтинги выпусков облигаций «Асфальтобетонный завод №1» («АБЗ-1») серий 001Р-01 и 001Р-02 на уровне ruBBB.

- «СлавПроект» принял решение разместить по открытой подписке годовые облигации объемом 300 млн рублей. Номинальная стоимость одной бумаги — 10 тыс. рублей. По выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента. В настоящее время в процессе размещения находится один выпуск облигаций компании номинальным объемом 300 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

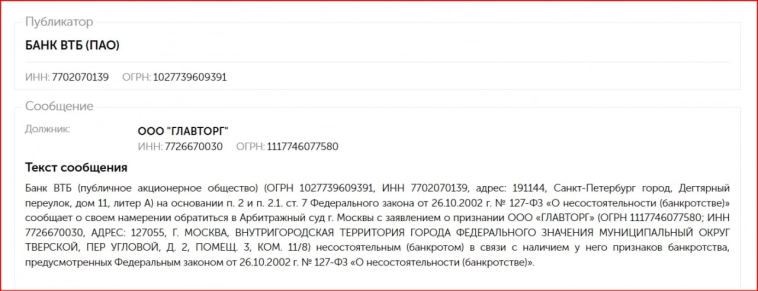

К намерению Сбербанка обанкротить Главторг добавилось намерение ВТБ

- 17 ноября 2022, 10:37

- |

К намерению Сбербанка обанкротить Главторг (https://t.me/probonds/8627) добавилось намерение ВТБ.

( Читать дальше )

Статистика рынка ВДО за май-октябрь 2022 года. Первичные размещения снизились почти в 5 раз

- 17 ноября 2022, 06:55

- |

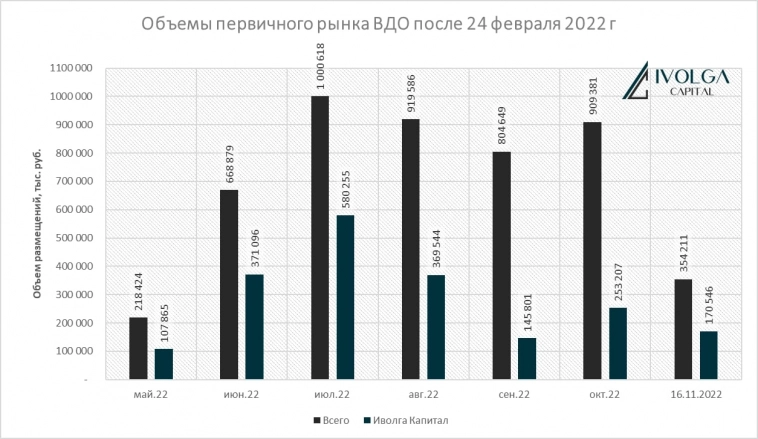

После начала СВО 24 февраля за 6 полных месяцев, с мая, когда рынок вновь был открыт, по октябрь включительно, сумма первичных размещений рынка ВДО составила 4,5 млрд рублей. Если сравнивать с результатами 2021 года — падение почти в 5 раз (за 12 месяцев прошлого года первичных размещений было на 40 — 42 млрд рублей). С одной стороны — разгромные показатели. С другой — рынок подает признаки жизни, постепенно адаптируясь к новым вызовам.

Отчасти неожиданно, что старт частичной мобилизации не оказал какого-то существенного влияния на объемы размещений, хотя в моменте у всего рынка были максимально (обоснованные) панические настроения, а ставки новых размещений улетели к 20+%. С учетом текущих темпов ноября, видимо, рынок стабилизировался вблизи 0,75 — 1 млрд рублей первичных размещений в месяц.

Интересна и тройка лидеров среди организаторов на 16.11.22:

1) Иволга Капитал — 41% рынка

2) Юнисервис Капитал — 12,3%

3) Размещения без организатора — 8%

( Читать дальше )

Запись эфира: о мобилизационной экономике, нефти, рисках отраслей как эмитентов и плохих-плохих долгах.

- 16 ноября 2022, 19:17

- |

Благодарим Евгения Суворова, автора ведущего экономического телеграм-канала MMI за эфир:

01:55 — анонс тем эфира

03:46 — контуры новой экономики: отличие от предыдущих кризисов, адаптация к санкциям

08:20 — чувствительность российской экономики к ценам на нефть и газ: пике и потолок

11:10 — потери банковской системы или насколько драматично отразилась частичная мобилизация на итак уже кризисном состоянии экономики

20:10 — риски отраслей как эмитентов облигаций / риски российских облигаций в целом

25:40 — устойчивость рубля

28:15 — контуры экономики будущего: оптимистичные прогнозы

33:40 — итоги разговора

Запись доступна по ссылке:

( Читать дальше )

Вэббанкир опубликовал операционные результаты за октябрь. Среднемесячный объём выдач увеличился на 53% в сравнении с 2021 годом.

- 16 ноября 2022, 11:08

- |

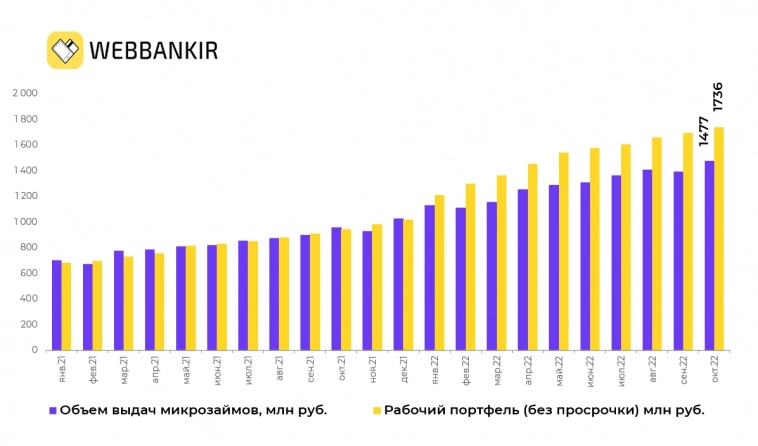

Среднемесячный объём выдач за январь-октябрь 2022 составил 1,29 млрд руб., что на 53% больше, чем в 2021 году. Рабочий портфель с начала года увеличился на 70%.

По итогам октября сумма выданных займов составила 1.47 млрд рублей, а рабочий портфель без просрочки достиг 1.73 млрд рублей

Источник static.webbankir.com/public/docs/investor/newsletter/newsletter_october_2022.pdf

Напоминаем, продолжается размещение нового выпуска облигаций МФК «Вэббанкир» (ruBB-, 100 млн руб., 3.5 года, купон 19%).

/Облигации МФК «Вэббанкир” входят в портфели PRObonds на 5,2% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 16.11.2022

- 16 ноября 2022, 10:32

- |

- ОР приняла решение о проведении общего собрания владельцев облигаций по всем облигационным выпускам. Планируемая дата проведения ОСВО — 26 декабря 2022 г. До 9 декабря компания намерена направить в НРД все документы, необходимые для голосования.

- ЭБИС допустил дефолты при выплате 12-го купона облигаций серии БО-П01 на 4,49 млн рублей и погашении номинальной стоимости бумаг выпуска в размере 150 млн рублей. Компания также допустила техдефолты при выплате 9-го купона облигаций серии БО-П03 на 4,86 млн рублей и 6-го купона серии БО-П04 на 11,97 млн рублей. У владельцев облигаций ЭБИС серии БО-П05 возникло право требовать досрочного погашения бумаг.

- «Новосибирскхлебопродукт» установил ставку 29-го купона облигаций серии БО-П01 на уровне 12% годовых.

- «Селектел» завершил размещение трехлетнего выпуска облигаций серии 001Р-02R объемом 3 млрд рублей за один день торгов. Ставка купона установлена на уровне 11,5% годовых на весь срок обращения. Купоны полугодовые. Организаторы размещения — Газпромбанк, МКБ и Тинькофф Банк.

( Читать дальше )

Евгений Суворов (MMI) и Андрей Хохрин: о мобилизационной экономике, нефти, стройке и плохих долгах. Прямой эфир 16 ноября 14:00

- 15 ноября 2022, 18:25

- |

16 ноября, в 14:00 Андрей Хохрин в прямом эфире вместе с Евгением Суворовым, автором ведущего экономического телеграм-канала MMI разберут следующие темы:

- контуры мобилизационной экономики и ее будущее;

- чувствительность российской экономики к ценам на нефть и газ, если они всё же упадут;

- устойчивость и риски рубля;

- риски застройщиков как эмитентов облигаций / риски российских облигаций в целом.

Оставляйте вопросы спикерам в комментариях и присоединяйтесь к эфиру:

( Читать дальше )

Ключевые операционные результаты ООО "Лизинг-Трейд" за октябрь

- 15 ноября 2022, 16:48

- |

- По итогам месяца лизинговый портфель составил 5,8 млрд руб. (+5,6% с начала года).

- На топ-10 лизингополучателей приходится 23% портфеля.

- Коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 131%.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,6% от активов/

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 15.11.2022

- 15 ноября 2022, 11:36

- |

- «Интерлизинг» сегодня начинает размещение трехлетнего выпуска облигаций серии 001Р-04 объемом 3,5 млрд рублей. Регистрационный номер — 4B02-04-00380-R-001P. Ставка купона установлена на уровне 12,35% годовых на весь срок обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 16,5% номинальной стоимости облигаций будет погашено в даты выплат 7-11-го купонов, еще 17,5% — в дату выплаты 12-го купона. Организаторы — Совкомбанк и банк «Уралсиб».

- «Селектел» сегодня начинает размещение трехлетнего выпуска облигаций серии 001Р-02R объемом 3 млрд рублей. Регистрационный номер — 4B02-02-00575-R-001P. Ставка купона установлена на уровне 11,5% годовых на весь срок обращения. Купоны полугодовые. Организаторы размещения — Газпромбанк, МКБ и Тинькофф Банк.

- «СофтЛайн Трейд» открыл в Сбербанке невозобновляемую кредитную линию для пополнения оборотных средств объемом 3 млрд рублей на срок три года. Размер процентной ставки не сообщается.

( Читать дальше )

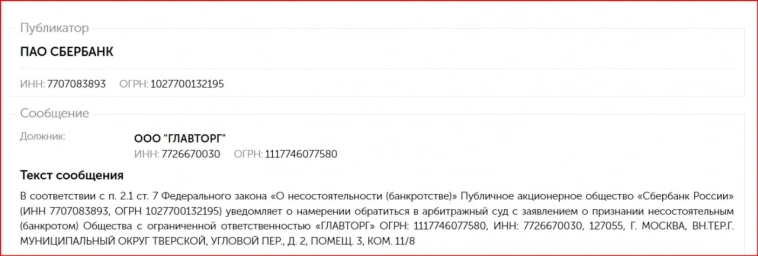

Сбербанк намерен банкротить Главторг

- 15 ноября 2022, 09:40

- |

По данным fedresurs.ru, ПАО Сбербанк уведомляет о намерении подать иск о банкротстве ООО Главторг. Напомним, 26 июля у компании были заблокированы банковские счета по требованию ФНС. Также 21 октября появилась информация об исполнительном производстве по налогам и сборам на сумму 1 159,6 млн.р.

Доходность облигаций ООО Главторг по итогам сессии 14 ноября — 43,2% годовых, цена — 67,7% от номинала. Оптимистичные уровни, учитывая положение дел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал