ВВп

Рынок под впечатлением, от вчерашних торгов по нефти WTI

- 21 апреля 2020, 14:29

- |

Сегодня российский рынок снижается, индекс Мосбиржи в минусе, более 1%. Участники находятся под впечатлением вчерашнего падения фьючерсов на американскую нефть WTI, в отрицательную зону. Вчера, в последний день торговли майских контрактов, нефть торговалась, нижу нуля. Однако сегодня июньские контракты нефти WTI торгуются уже около 20 долл. На биржах, переход из одних контрактов в другие является неконтролируемым моментом, поскольку мировые объемы фьючерсов на нефть в разы больше, чем объемы самой нефти. Из-за чего, сегодня ММВБ приостановила торги контрактом на нефть марки Light Sweet Crude Oil (контракт CL-4.20) с экспирацией 21 апреля 2020 в дневную торговую сессию 21 апреля 2020 года. Нефть сорта Brent сегодня упала почти на 22% и торгуется около 20 долл. Трейдеры опасаются, что ситуация с фьючерсами на нефть Brent может пойти по тому же сценарию, как с WTI.

Несмотря на неадекватное поведение нефтяных фьючерсов, сегодня на российском рынке не наблюдается панических настроений. Поскольку российский рынок акций в основном «спотовый». Российские акции во вторник торгуются в минусе из-за падения европейских и американских рынков. Индекс DAX сегодня в минусе более 2%, индекс S&P 500 закрылся в минусе 1,8%. Рубль сегодня слабеет из-за падения нефти. Сильным уровнем сопротивления для рубля станет уровень 77 за долл. От данного уровня рубль может снова укрепиться. От дальнейшего поведения рубля будут зависеть действия ЦБ РФ на ближайшем заседании по процентной ставке, 24 апреля. Поскольку Эльвира Набиуллина заявила о том, что Банк России рассмотрит вопрос о снижении ключевой ставки. Рынок ожидает снижение ставки, что окажет хорошую поддержку российской экономике в сложный период.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Что с экономикой США⁉️ И стоит ли покупать американские акции?

- 16 апреля 2020, 12:14

- |

Март принёс много неприятных сюрпризов в экономике США:

✅ Промышленность: -5.4% мм (ожидалось -4.0%) и -5.5% гг

✅ Розничные продажи: -8.7% мм (ожидалось -8.0%) и -6.2% гг

✅ Индекс занятости упал с +6,1 до -23,8, что является самым низким уровнем за всю историю наблюдений.

✅ Безработица. Общее число американцев, получающих пособия по безработице, достигло 7.5 млн человек это без учета цифр последней недели. Через неделю мы увидим этот показатель может быть — 13-14 млн человек. На пике кризиса 2008/09гг он доходил до 6.6 млн человек. Безработица в США в марте взлетела с 3.5 до 4.4% (ожидалось 3.8%). Опрошенные Bloomberg экономисты считают, что безработица поднимется до 12,6%. Восстановление занятости будет медленным: по итогам года показатель снизится до 8,1%. Глава Федерального резервного банка Сент-Луиса Джеймс Булард уверен, что мы увидим в США 30-процентную безработицу. Для сравнения: на пике Великой депрессии было 25%.

( Читать дальше )

Летим с обрыва

- 27 марта 2020, 15:10

- |

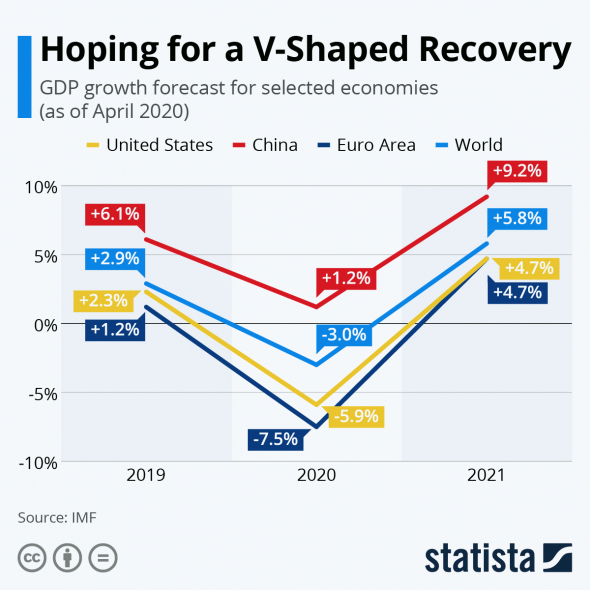

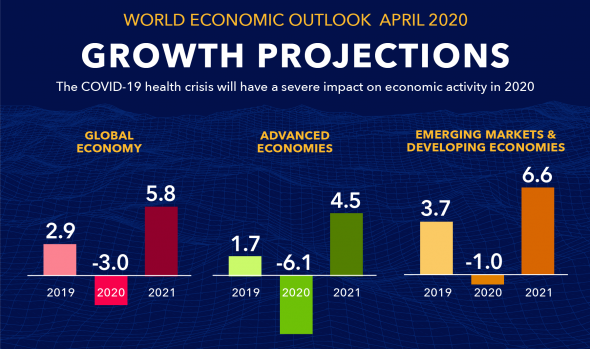

Глобальная рецессия, которую ожидают в 2020 году во всем мире, не сможет обойти Россию. Отечественная экономика в этом году может потерять от 0,8 до 3% ВВП, приводит прогноз экономистов РБК. Из-за распространения коронавирусной инфекции и обвала цен на нефть Минэкономразвития тоже намерено скорректировать свои ожидания по росту ВВП на 1,9% и представить обновленный прогноз к 9 апреля.

Ранее глава Счетной Палаты Алексей Кудрин, выступая 12 марта в Совете Федерации заявил, что при сохранении цен на нефть на уровне $35 за баррель темпы роста ВВП могут замедлится до нуля, а бюджет недополучит нефтегазовых доходов на 3 трлн руб. и станет дефицитным (фьючерсы на нефть в моменте торгуются чуть выше $26 за баррель).

>> Набиуллина: рецессии в России не будет

Между тем первый вице-премьер Андрей Белоусов 13 марта заявлял, что риски рецессии всегда существуют, но выражал уверенность, что российской экономике рецессия не грозит. При этом он допускал, что из-за падения цен на нефть темпы роста ВВП в 2020 году могут оказаться хуже прогноза.

( Читать дальше )

Глубина коррекции на фондовом рынке США впечатляет

- 22 марта 2020, 19:00

- |

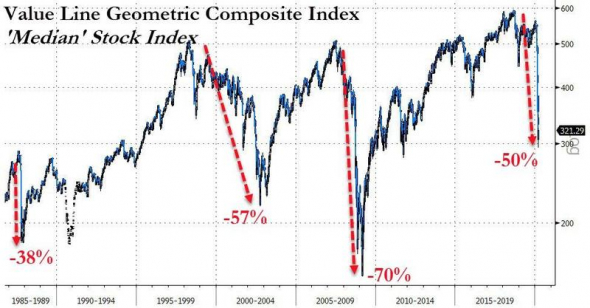

Американские фондовые индексы не в полной мере отражают глубину и масштаб происходящей на рынке коррекции (или обвала, если быть более точным). Поэтому для полноты картины имеет смысл рассмотреть несколько дополнительных показателей.

Например так называемый «индекс средней акции», рассчитываемый как среднее геометрическое для массива из цен более полутора тысяч американских компаний. В настоящий момент его падение от достигнутых в конце 2018 года максимумов составило 50%, что близко к значениям кризиса пузыря доткомов (57%) и уже превысило показатели биржевого краха 1987 года (38%):

(Индекс средней акции на фондовом рынке США обвалился на 50% от достигнутых ранее максимумов.)

Общая капитализация фондового рынка США откатилась к значениям 2015 года, за неполный месяц обнулив результаты достигнутые на протяжении последних пяти лет:

( Читать дальше )

Экономика российских регионов (ВРП субъектов Федерации)

- 06 марта 2020, 18:54

- |

Для страны самый главный экономический показатель – ВВП (валовой внутренний продукт). Он показывает, сколько за какой-то год в этом государстве было произведено товаров и оказано услуг. Благодаря ВВП можно оценить размер экономики и её динамику по годам. Что там было: счастливый рост, унылый застой или трагическое падение. Отдельно для каждого региона рассчитывается ВРП, валовой региональный продукт. Он показывает размер экономики субъектов Федерации. Сколько в них за год было произведено товаров и оказано услуг. Идеальный показатель для межрегиональных сравнений. Рассчёт ВРП идёт медленно, и вот совсем недавно появились данные за 2018 год. Рассмотрим их.

Начну с лидеров. У каких российских регионов экономика самая крупная? На первом месте, разумеется, Москва. Это наиболее населённый субъект Федерации. Здесь находятся центральные офисы крупных компаний, международные представительства, логистические центры, заводы и фабрики, рынки по продаже всего и вся. Не удивительно, что оптовая и розничная торговля господствуют в составе экономики Москвы. Доля этого направления

( Читать дальше )

Китай держит всех в страхе

- 28 февраля 2020, 11:28

- |

Экономист Нуриэль Рубини, прославившийся после предсказания финансового кризиса в 2008 году, назвал распространенные на рынке «заблуждения», связанные с коронавирусом. По его мнению, несмотря на то, что большая распродажа на биржах, кажется, уже состоялась, худшее еще впереди, пишет Financial Times (FT).

В колонке для газеты финансист заявил, что до этой недели, когда инвесторы в панике начали избавляться от активов, реакция рынков на вспышку эпидемии была «мягкой». В конце января, напоминает он, американские площадки выросли до новых максимумов, однако вера в скорое восстановление экономики основана на следующих ошибочных предположениях.

1. Коронавирус ограничится только Китаем

«На сегодняшний день очевидно: эпидемия, зародившаяся в Китае, стала глобальной. Пока еще не ясно, сколько еще стран в Азии и других частях мира переживут тяжелую вспышку инфекции. Но, скорее всего, их будет много», — говорит Рубини.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал