ВВп

Прогнозы и перспективы разных отраслей в 2021

- 17 декабря 2020, 10:58

- |

Я сейчас активно изучаю прогнозы на следующий год разных ассоциаций, агентств и т.д

Конечно, как показывает время, аналитики не редко ошибаются в своих предсказаниях, однако из этой информации можно выявить повторяющиеся паттерны и и сформировать собственное мнение, определить перспективные области инвестирования.

Я подготовил основные выжимки по отраслям из отчета The Economist Intelligence Unit, с которыми хочу поделиться.

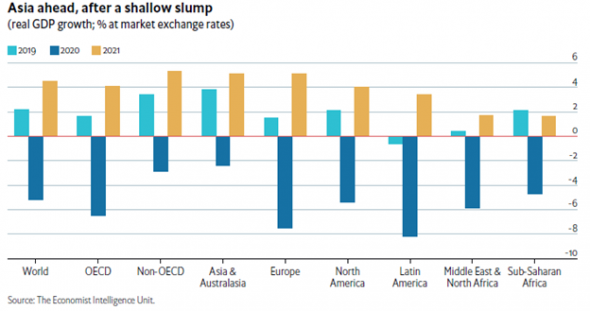

ВВП:

- Мировой ВВП в 2021 увеличится на 4,5%, однако по итогам 2020 будет падение на ~6%

- Быстрее всего восстановятся азиатские страны, а некоторые страны (включая Китай) восстановят свои позиции уже в 2021

- Ведущие экономики в целом восстановятся в 2022 году, развивающиеся страны до 2024

Автомобильная индустрия:

- В 2021 ожидают рост новых легковых автомобилей на 15%, коммерческих на 16% по сравнению с 2020

- Рынок электромобилей увеличится с прогнозируемых 2,5 млн в 2020 до 3,4 млн в 2021 за счет поддержки государств, различных стимулирующих программ, развития инфраструктуры. Хотя их доля не превысит 4% от общемировых продаж.

- Продажи дизельных автомобилей будут падать и дальше. Вероятно, что правительства и дальше будут повышать налоги на топливо и выбросы

- В январе в ЕС вступят в силу новые стандарты по выбросам, что скажется на автопроизводителях, если только они не будут временно отложены, как например, в Китае

- Доля ЕС на мировом рынке электромобилей увеличиться с 22% в 2019 году до 31% в 2021 году, в то время как доля Китая упадет с 52% до 45%. Главной причиной будут щедрые стимулы и субсидии, предлагаемые в ЕС в 2021 году

- В Германии покупатели получат до 9 000 евро, что принесет пользу BMW и Volkswagen, а также Tesla, которая начнет производство на своем берлинском Гигафабрике в следующем году

- Однако Франция ограничит свои стимулы до 6000 евро, что повлияет на лидера рынка Renault

- Китайские производители начнут активную экспансию. BYD, который уже поставляет автобусы в несколько европейских стран, в январе выйдет на рынок Норвегии, Nio – во второй половине 2021. BYTON также планирует запустить свой первый электрический внедорожник M-Byte, в Швейцарии, Германии, Норвегии, Франции к концу года

- В 2021 вырастет потребность в утилизации аккумуляторов. Tesla, Northolt (Швеция), American Battery Metals (США) и Umicore (Бельгия) планируют запустить или расширить свои производства

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Когда Продавать акции Рынок упадет Обвал рынка Кризис Инвестиции в акции Tesla в индексе S&P 500

- 17 декабря 2020, 06:24

- |

В этом видео Вы узнаете:

📈о причинах коррекции на фондовом рынке

❓Когда будет коррекция и что на это может повлиять.

🚘Tesla в индексе S&P 500 что будет с индексом после этого

ℹ️ Индикатор Уоррена Баффета

💬Список FAANG как он повлияет на индекс

🚹А в конце этого ролика👇 я по традиции я выскажу свое личное мнения о всем вышесказанном. Рекомендую досмотреть это видео до конца.

( Читать дальше )

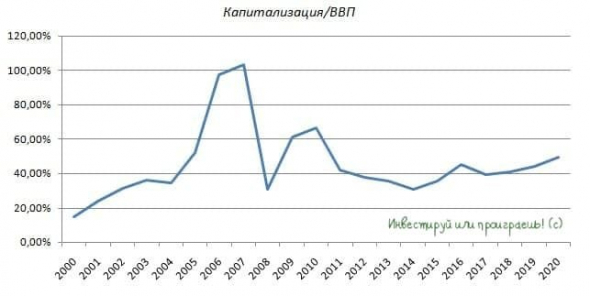

Капитализация российского рынка акций менялась по отношению к ВВП

- 15 декабря 2020, 20:17

- |

📊 Любимый индикатор Уоррена Баффета

👨⚕️ Уоррен Баффет часто любит смотреть на соотношение рыночной капитализации фондового рынка к ВВП — это одна из любимых метрик легендарного инвестора.

❗️В периоды, когда капитализация рынка акций превышает ВВП, необходимо сокращать в своих портфелях долю акций и увеличивать долю облигаций.

👍 Покупать акции целесообразно, когда капитализация рынка акций не превышает 70% ВВП. Этот уровень Баффет определил для американского рынка. Для развивающихся рынков, к которым относится Россия, легендарный инвестор рекомендует уровень ниже 50%.

❓Какая ситуация наблюдается на текущий момент?

👌 ВВП России за последние двенадцать месяцев составляет 106,3 трлн руб, а капитализация фондового рынка 52,7 трлн руб. Текущее соотношение капитализации к ВВП составляет 49,6%:

( Читать дальше )

Что нас ждет к 2023 году (на основании прогнозов Минфина)

- 10 декабря 2020, 11:21

- |

Сама презентация Минфина здесь.

- Минфин планирует, что нефть будет выше текущих в ближайшие 3 года.

- Минфин планирует, что даже при более высокой нефти у нас будет дефицит бюджета по 2023 год включительно.

- Если сейчас (в 2019) нефтегазовые доходы составляют 28% всех доходов бюджета, то к 2023 году ждут, что они будут составлять 33%. Это очень плохо. Зависимость от нефти будет расти. А мы ведь надеемся на сокращение этой зависимости.

- Объем госдолга вырастет с 12,3% к ВВП до 21,4% к ВВП.

- И это все при условии, что ВВП будет расти по 3-3,4% в год (в последнее время до ковида рост был в районе 1,5%).

- Курс доллара 73,8 в 2023.

Итого, если нефть не уйдет выше 55 в среднем за год, то бездефицитный бюджет можно будет сделать только при долларе по 80 в среднем (или дороже).

А если нефть еще и падать будет (или ее добыча будет сокращаться), то тогда ждите не ниже 100 за доллар к 2023.

Вообще, лично я жду, что в следующем году нефть будет выше текущих и выше прогноза Минфина. Слишком уж сильно ее задавили в этом году, слишком много сэкономили на новых скважинах. И рубль запросто будет укрепляться. Может быть и ниже 70 руб. за доллар увидим. Но на этом движении лично я планирую распродавать рублевые активы и менять их на валюту. Пока рынок на максимумах и ЦБ РФ держит ставки низко. Нужно от рублей избавляться.

( Читать дальше )

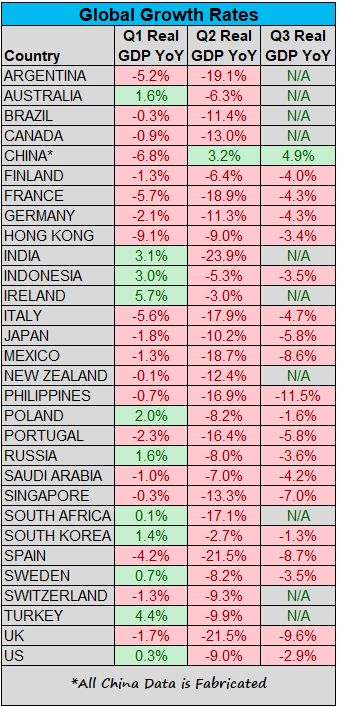

Темпы глобального роста или Global Growth Rates.

- 25 ноября 2020, 18:41

- |

Это одна из четырех переменных, включенных в экономические прогнозы членов Совета Федеральной резервной системы и президентов банков на каждое второе заседание Федерального комитета по открытым рынкам (FOMC).

Темпы глобального роста:

Реальный ВВП США за 3-й квартал не изменился по сравнению с показателем прошлого месяца и составил -2,9% г / г.

Нефть: рост на ожиданиях ОПЕК. Беквордация впервые с февраля

- 25 ноября 2020, 15:30

- |

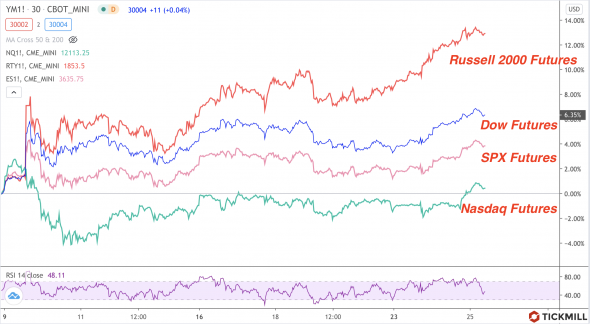

Европейские рынки и фьючерсы на американские индексы остаются в консолидации после вчерашнего «рывка». Лучшую динамику за последние две недели показывают акции small-cap(Russell 2000), в которых представлены компании сильнее реагирующих на колебания делового цикла:

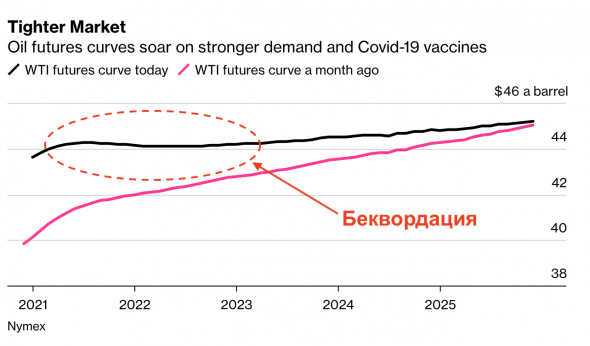

Нефть продолжает ползти вверх в преддверии положительного решения ОПЕК. Котировки американского сорта WTI, превысили 45 долларов за баррель в среду, Brent в моменте превышал 48.5 долларов за баррель, максимум с начала марта. Ускорившийся рост напоминает классическое «покупай на слухах», к тому же беквордация на рынке (контракты на поставку в первом полугодии 2021 стоят дороже, чем на поставку во втором полугодии 2021-22) наоборот есть стимул для ОПЕК постепенно подтягивать добычу вверх:

( Читать дальше )

С. Ануреев утверждает, что США завышают ВВП в разы

- 30 октября 2020, 19:41

- |

Китай и ВВП в 2020 году.

- 19 октября 2020, 17:32

- |

2 квартал — рост 3,2% в годовом исчислении

3 квартал — рост 4,9% в годовом исчислении

Китайская экономика продолжила свое восстановление в третьем квартале 2020 года, хотя и более медленными темпами, чем предсказывали ранее. Но, тем не менее, именно рост! ВВП Китая вырос на 4,9 процента в годовом исчислении за три месяца, закончившихся 30 сентября, по сравнению с 3,2 процента роста во втором квартале 2020.

В первые три месяца 2020 года вспышка коронавируса привела к первому квартальному рекордному снижению ВВП. И хотя последующий отскок вернул Китай на траекторию роста в 2020 году, эти первые три квартала 2020 года были самыми медленными с точки зрения роста с 1992 года.

До кризиса COVID-19 в 2020 году, экономический рост Китая уже стабилизировался на около 6,8% в годовом исчислении, в основном из-за торговых войн, заградительных пошлин, барьеров и санкций, после более 10% роста в первом десятилетии 21-го века.

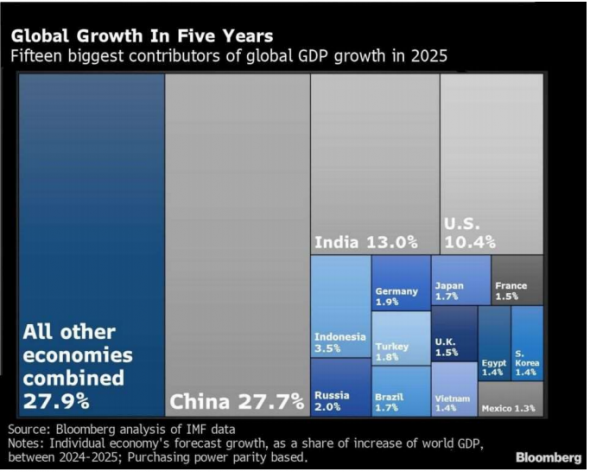

Данные МВФ показывают, что на фоне пандемии коронавируса Китай по темпам роста ВВП сильно обгонит США

- 19 октября 2020, 16:48

- |

Согласно расчетам Bloomberg с использованием данных Международного валютного фонда, ожидается, что доля мирового роста ВВП, приходящаяся на Китай, увеличится с 26,8% в 2021 году до 27,7% в 2025 году.

Это будет соответственно более чем на 15% и 17% больше, чем доля США в ожидаемом росте мирового объема производства в вышеуказанные годы. Индия, Германия и Индонезия замыкают пятерку стран с наибольшим вкладом в рост глобального ВВП в следующем году.

Согласно последним данным выходящего с определенной периодичностью и опубликованного на этой неделе исследования МВФ «Перспективы мировой экономики», МВФ прогнозирует сокращение мирового ВВП на 4.4% в этом году, что является улучшением по сравнению с падением на 4.9% в июне. В следующем году МВФ ожидает рост на 5.2%.

По оценкам МВФ, ВВП Китая в следующем году увеличится на 8.2% (что на один процент ниже апрельской оценки), но и этот сильный показатель обеспечит более четверти глобального роста. Ожидается, что экономика США вырастет в пределах 3.1%, что составит 11.6% мирового роста в 2021 году по паритету покупательной способности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал