ВАЛЮТА

Денежный рынок США. Есть намеки на смягчение ФРС.

- 15 марта 2019, 15:11

- |

Накопилось данных для анализа денежного рынка США.

Итак, у себя в телеграмм-канале давал вот такую картинку с оценкой темпов макро показателей по экономике США https://t.me/khtrader/918

которая намекает на то, что время для стимулирования от ФРС пришло. Тем более что ЕЦБ на прошлой неделе объявил о QE-3 начиная с сентября.

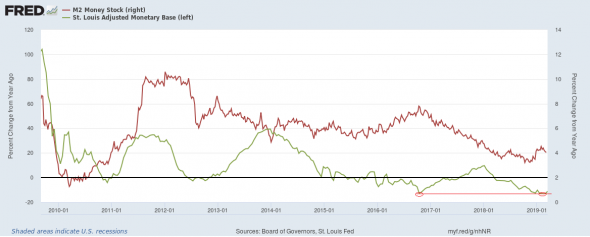

На 13.03.2019 год имеем следующую картинку с денежной базой (зеленая) и массой (красная).

Денежная база на 13.03. увеличилась сразу на 100 млрд.долларов, при этом если смотреть на темпы показателя относительно прошлого года, то график изобразил некое дно, т.е. снижение темпов соответствует минимуму предыдущего цикла.

Пока есть шансы, что ФРС начинает запуск инфляционную политику.

Последние данные по денежной массе М2 пришлись на 04.03., хоть рост и составил скромные 11 млрд.долларов, но темпы относительно прошлого года сокращаются. Наверняка следующие данные с учетом роста базы выйдут получше.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Обзор рынка: С оглядкой на Конгресс

- 14 марта 2019, 10:48

- |

Укороченная неделя принципиально не изменила диспозицию российского рынка акций.Участники рынка взяли таймаут из-за неоднозначной ситуации на внешних рынках и новых выпадов американских законодателей, которые в конечном итоге должны материализоваться в новые санкции. Из-за участившихся угроз в «забывчивость» конгрессменов рассчитывать сегодня уже не приходится,хотя у них из-за рассмотрения проекта бюджета на следующий год, повышение лимита госдолга и кампании против Трампа и так насыщенная повестка дня.

В итоге по индексу Мосбиржи остается актуальным коридор в 2450-2500 пунктов. При этом растут шансы, что после консолидации оптимистам придется признать свою ошибку и выстраивать оборону на новых более низких уровнях.

За неделю, завершившуюся 6 марта, из фондов, инвестирующих в российские акции, нерезидентами было выведено $91 млн., а

( Читать дальше )

Опционные уровни, расчет и влияние на базовый актив.

- 13 марта 2019, 06:41

- |

В этой статья я хочу затронуть тему влияния опционных уровней на цену базового актива на бирже.

Эта тема доступна как видеоролик по ссылке: youtu.be/JKRxnirF3eQ

На канале есть и другие тематические видео на тему объемного анализа.

Итак, по теме. Для начала необходимо закрепить понимание тесной взаимосвязи между опционным рынком и рынком фьючерсов. Это правило действует для всех типов рынков без ограничений, поэтому даже если вы торгуете на форекс, эта тема будет также очень актуальной.

Биржевой рынок устроен иерархически, в первичной основе которого лежит конкретный товар или валюта. Например, нефть, соя, пшеница, доллар, евро, рубль и т.д.

Над физическими активами выстроена биржевая надстройка в виде фьючерсов, каждый фьючерсный контракт соответствует либо товару, либо валютной паре, либо индексу и т.д.

Над фьючерсами находится еще одна надстройка в виде опционного рынка.

( Читать дальше )

Ликбез по валюте.

- 09 марта 2019, 19:18

- |

Всем привет, значимым изменением в денежно-кредитной политике последнего времени стоит отметить уход от политики currency board (когда денежная масса привязана к резервам) к политике таргетирования инфляции. Странно что наша страна перешла на эту модель одной из последних. Плюсы следующие:

- Низкая инфляция, низкие инфляционные ожидания

- Низкие процентные ставки

- Плавающий валютный курс.

Именно гибкий валютный курс помогает максимально быстро сглаживать негативные факторы. Плавающий валютный курс является адаптирующим элементом экономики. С помощью валютного курса страны могут выравнивать свои платежные балансы.

Почему девальвация валют не всегда переходит в инфляцию? Например, в прошлом году большинство валют существенно девальвировалось, однако это не привело к фатальной инфляции. Дело в структуре импорта. В инфляцию будет конвертироваться, например, импорт дорожающих энергоресурсов.

В заключение, вывод такой: девальвация 2018 года позволила большинству стран нормализовать платежный баланс, плавающий курс сглаживает негативные шоковые факторы, инфляционное таргетирование позволяет держать низкой инфляционные ожидания и процентные ставки.

Валютные риски в текущей ситуации на развивающихся рынках не в плоскости фундамента, а в возможности продолжения изъятия ликвидности с рынков EM.

Недвижка всё... Люди повалили на фондовый рынок.

- 08 марта 2019, 19:25

- |

Есть такое выражение, что деньги «карман жгут», через карман всю ляшку могут прожечь. Если свободный кэш стабильно поступает и накапливается, встаёт вопрос куда его инвестировать. Земля и недвига уже совсем не привлекательны в качестве инвестиций. Время быстро меняется. Квартиры висят, их не могут продать. Рынок буксует, вместе с тем надвигается демографическая яма девяностых. Те кто родился на закате союза, уже подгрузились ипотеками, дальше идёт провал в демографии. Во вложения в иностранную валюту люди наигрались. Ну и начали присматриваться к бирже. Очень популярны ИИС, потому что там можно вычеты по НДФЛ получать, выгодно и надёжно, людям интересны ОФЗ. А куда ещё можно отнести денежки, как вы считаете, уважаемые смартлабовцы?

В 2018 году число частных клиентов на Московской бирже превысило 2 млн. человек. А в 2018 году количество брокерских счетов ИИС на бирже удвоилось и достигло 598 тыс. Было открыто 83 тыс. счетов ИИС доверительного управления. Интерес к подобным счетам не случаен: они позволяют получать налоговые вычеты со средств, направляемых на инвестирование.

( Читать дальше )

EUR/USD среднесрок. Обновление

- 08 марта 2019, 00:02

- |

1. С уровня 1.15695 (конец волны 2) мы сделали начальный диагональный треугольник. В этом случае пара должна начать значимую коррекцию до достижения уровня 1.11395.

2. С уровня 1.15695 прошла последовательность первых-вторых волн, сейчас пара находится в 3 в трёх размерностях, следовательно падать должны очень резко. Против этого варианта говорит сентимент (всего 12% быков)

2. С уровня 1.15695 прошла последовательность первых-вторых волн, сейчас пара находится в 3 в трёх размерностях, следовательно падать должны очень резко. Против этого варианта говорит сентимент (всего 12% быков)

( Читать дальше )

Утренний комментарий по финансовым рынкам за 6.03.2019

- 06 марта 2019, 10:15

- |

• Майк Попмео не разделил оптимизм западных СМИ относительно торговых переговоров, сообщив, что Трамп может отказаться от сделки, если она не будет полностью отвечать его изначальным планам. Например, относительно вопроса интеллектуальной собственности деталей до сих пор не поступило.

• В последние дни отмечаем опережающую динамику европейских и азиатских индексов по сравнению с американскими. Тем самым по темпам роста с начала года они постепенно выравниваются. Индексы Китая сохраняют потенциал роста еще на 7-8% при наличии позитива от торговых переговоров в дальнейшем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал