Блог им. TradeAndGain

Опционные уровни, расчет и влияние на базовый актив.

- 13 марта 2019, 06:41

- |

В этой статья я хочу затронуть тему влияния опционных уровней на цену базового актива на бирже.

Эта тема доступна как видеоролик по ссылке: youtu.be/JKRxnirF3eQ

На канале есть и другие тематические видео на тему объемного анализа.

Итак, по теме. Для начала необходимо закрепить понимание тесной взаимосвязи между опционным рынком и рынком фьючерсов. Это правило действует для всех типов рынков без ограничений, поэтому даже если вы торгуете на форекс, эта тема будет также очень актуальной.

Биржевой рынок устроен иерархически, в первичной основе которого лежит конкретный товар или валюта. Например, нефть, соя, пшеница, доллар, евро, рубль и т.д.

Над физическими активами выстроена биржевая надстройка в виде фьючерсов, каждый фьючерсный контракт соответствует либо товару, либо валютной паре, либо индексу и т.д.

Над фьючерсами находится еще одна надстройка в виде опционного рынка.

Все эти надстройки тесно взаимосвязаны между собой и не существуют друг без друга.

Сразу оговорюсь, что речь пойдет не о бинарных опционах, которые не имеют ничего общего с классическими опционами.

Опционы — это производный финансовый инструмент, торгуемый на бирже, который предназначен для страхования от рисков на финансовых рынках.

Опционы бывают двух видов — кол и пут (Call и Put). Для быстрого понимания теории рекомендую скачать брошюрку на сайте Московской бирже которая называется опционы в кармане.

Перейдем сразу к сути опционных прав и обязанностей между продавцами опционов и покупателями.

Главное на что стоит обратить внимание в неравноправии сторон, ведь у покупателя есть права, а у продавца есть только обязанности.

Продавец опционов несет весь объем риска по выплате страховки при наступлении страхового сценария, в нашем случае роста или падения цены базового актива.

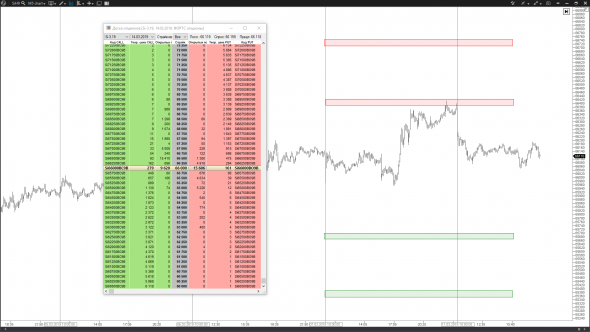

Для наглядности я сделал скриншот доски опционов и графика фьючерса Si, чтобы мы могли сопоставлять опционные уровни с ценовыми уровнями на графике.

На доске опционов мы видим центральную колонку где указаны значения страйков с шагом в 250 пунктов.

Зеленая область — это опционы кол. Красная область — это опционы пут.

Текущая цена базового актива указывает на центральный страйк для доски опционов.

Для расчета опционных уровней необходимо на доске опционов найти страйки с повышенным объемом открытого интереса.

Отмечаем что повышенный объем находится на страйке 66000 в опционах пут.

Этот накопленный объем формирует уровень поддержки для цены.

Осталось только выяснить накопленный объем премий по опционам пут со страйком 66000.

Для того чтобы просчитать такой объем мне потребовалось собирать все сделки по этому опциону, которые привели к увеличению открытого интереса.

Полученные данные указывают на опционный уровень поддержки на уровне 65700. Я отметил этот уровень на графике.

Далее находим первый максимальный объем для опционов кол, расположенные максимально близко к текущему страйку.

Он также находится на страйке 66000.

Из полученных сделок я рассчитал верхний уровень сопротивления, который соответствует 66 390.

Добавляем на график уровень сопротивления.

Проделываем то же самое для следующих уровней по кол и пут.

Таким образом мы добавили несколько опционных уровней на график доллар/рубль для недельных опционов, которые будут выступать уровнями поддержки и сопротивления.

Думаю, вы и без меня знаете, что продавать правильно от уровня сопротивления, а покупать от уровня поддержки.

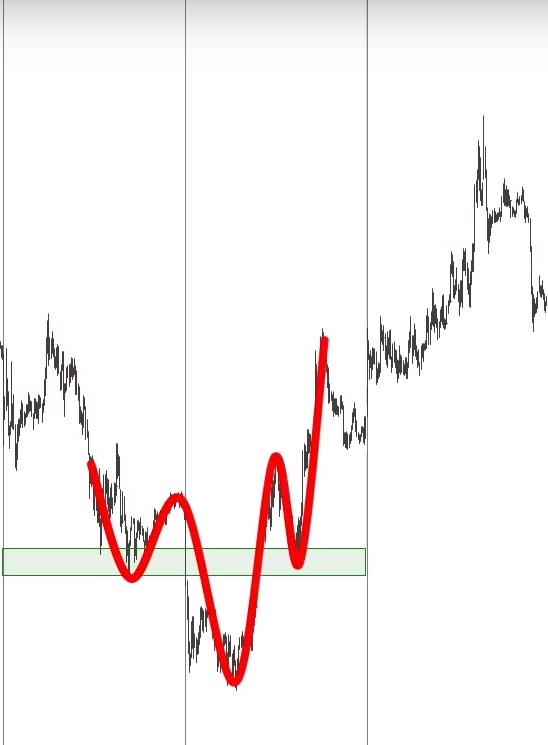

При достижении ценой одного из уровней необходимо следить за поведением цены, если на уровне цена начинает останавливаться, то это хороший сигнал для разворота. Такую ситуацию мы видим на текущем примере.

Цена протестировала опционный уровень на слабом импульсе, скорее всего данный уровень защищает крупный игрок, которые не позволяет цене двигаться выше.

Однако случаются ситуации, когда уровень пробивается. Если пробой уровня совершается на импульсе вы можете быть уверенным, что идет охота со стороны крупных игроков на более мелких. После пробоя одного опционного уровня цена с высокой вероятностью направится тестировать следующий уровень.

По наблюдениям могу вас заверить, что в 70-80 % процентах случаев цена разворачивается от первого уровня.

Очень часто на уровнях появляются разворотные фигуры, такие как голова и плечи, двойное дно или вершина и другие.

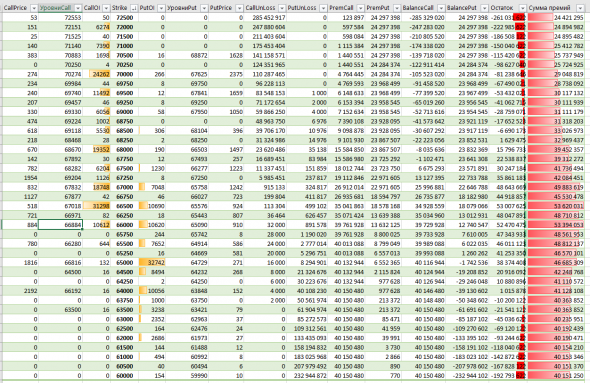

Необходимо следить за изменением объемов на каждом из важных страйков, ведь в течении дня проходят торги и накопленный объем может как расти, так и уменьшаться.

При существенном изменении накопленного объема опционный уровень необходимо пересчитать с учетом новых данных, несмотря на то, что изменение объема существенно не смещает опционный уровень, все-таки точность в нашем деле не помешает. Я лично ежедневно пересчитываю опционные уровни, с использованием автоматизированных алгоритмов.

При торговле учитывайте, что существуют недельные, месячные и квартальные опционы.

Считается, что более сильное влияние на цену базового актива оказывают опционные уровни, для которых экспирация ближе всего.

После экспирации опционов, старые уровни необходимо заменить новыми.

Более сильными опционными уровнями считаются те, на которых накоплен максимальный объем как в деньгах, так и на открытом интересе.

Кроме того, накопленные опционные объемы по всем страйкам образуют некую тепловую карту где виден рыночный дисбаланс.

Области, в которых опционный рынок уходит глубоко отрицательную зону, также выступают глобальными уровнями поддержки и сопротивления.

В этой статья я привел пример влияния опционных уровней на фьючерс доллар/рубль, что непосредственно влияет на саму валютную пару и позволяет предсказывать курс рубля на ближайшее будущее.

Однако опционные уровни действуют и для других валютных пар, таких как евро/доллар, фунт/доллар, кроме того опционные уровни хорошо набирают объем на сырьевых рынках, в особенности по нефти.

Попробуй эту методику в своей торговле, я уверен она тебе понравится!

теги блога Андрей Калюжин

- IPO

- nasdaq

- nyse

- акции

- бинарные опционы

- биржа

- биткоин

- валюта

- доллар

- Заработок

- инвестирование

- инвестиции

- криптовалюта

- куда вложить деньги

- кукловод

- купить ipo

- купить акции

- курс рубля

- маржа

- маржинальные требования

- московская биржа

- обучение трейдингу

- обучение форекс

- опционные уровни

- опционы

- прибыль

- прогноз по доллару

- прогноз по рублю

- рубль

- скальпинг

- сколько можно заработать

- форекс

- фьючерс

На реал тайме покажете методику?

Да нафиг эти ролики кому нужны, вы что торговать собираетесь или ролики постить?

Вроде так то изначально должно было быть понятно, или не?

И именно поэтому я много не прошу, я прошу показать действие в реальности, то есть, пишите пост с анализом ситуации, пишите пост с открытием позиции, при достижении ценой нужной зоны, и потом пишите пост с отработкой или нет позиции.

Все! Больше мне ничего не нужно, а все остальное просто вода, тем более на истоири.

Прямую ссылку на этот буклет на сайте Мосбиржи не нашел. Вы знаете текущий актуальный адрес? Черканите пожалуйста.

ПС Есть только вот такое добро.

Dmitryy, странная логика. Любой опцион кладется на бок через фьючерс. И при этом еще остается потенциал заработать на откате, если он случится.

Скорее, исполнение возникает в редких случаях, когда оно действительно выгодно. Потому что в американских опционах потенциально возможна такая ситуация, что станет выгодней исполнить, чем держать дальше.

=) Либо просто кто-то развлекается таким образом. Рассылает людям неприятные сюрпризы.

Dmitryy, Вы сначала просто продаете фьючерс — позиция превращается в купленный пут страйка 66. Затем продаете пут страйка 66 — и кладете в карман еще немножко опционной премии.

А можете и не продавать — оставить на удачу на случай сильного отскока.

Андрей Калюжин, что Вас конкретно интересует? Были опционы на СИ. Вдруг их стало меньше на 2 штуки, зато появились 2 лишних фьючерса.

Грамотный продавец опционов при подходе к своему страйку УЖЕ будет нейтрален по дельте. А при пробое уровня будет дохеджироваться через БА как раз подталкивая цену через уровень

Отчаянный продавец хедж не делает сидя на голых продажах. Однако при подходе к страйку будет вынужден агрессивно покупать/продавать БА тоже в сторону пробоя ещё больше чем в первом случае. И ещё дальше толкая цену БА.

Безмозглый продавец опционов сидит на голых продажах без хеджа. При подходе к страйку решает остановить понос пальцем — «защищает опционный уровень» через операции на БА против тренда, увеличивая по модулю свою дельту и роя себе могилу.

Все ваши построения основаны на неявном предположении, что продавцы опционов в массе свои безмозглые.

Не уловил смысла в этой фразе. А так — всё складно.

Недопонял логику. Поясните пожалуйста.

Вот видим большой (хотя как большой, для фьчерса 15т не сильно много же, там за 10 мин такой объем, ну допустим большой) открытытый интрес на страйке 66000 и что? Вычитаем из страйка премию и получаем уровень? С чего вдруг?!

Почему этот уровень кто-то будет защищать?!

О чем вообще тут разговор? Театр абсурда…

Интересно, много тут ещё таких-бинариков?

(или это я дурак — не на том форуме сижу?

Вы вовсе не дурак, просто стереотипы не позволяют думать, что есть возможность получить прибыль быстро и просто. Если вы торгуете долго на обычной бирже, то сидеть в позе днями и неделями вам привычное дело, но когда например вы откроете для себя иной способ получения прибыли, где все происходит быстро, а прибыль больше, возможно вы задумаетесь. Поэтому какая разница чем и где торговать лишь бы была прибыль и ее выводили тебе на карточку.