Быстроденьги облигации

Эмитенты портфеля PRObonds. Все, что Вы хотели знать, но боялись спросить.

- 07 июля 2022, 15:06

- |

Сегодня 7 июля в 18:00 в прямом эфире Дмитрий Александров разберет текущий состав облигационного портфеля PRObonds и расскажет про актуальное состояние эмитентов. Приглашаем к участию!

( Читать дальше )

- комментировать

- 407

- Комментарии ( 0 )

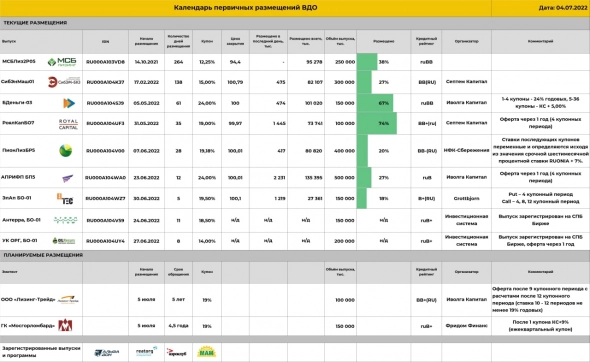

Календарь первичных размещений ВДО. Стартовало размещение облигаций Лизинг-Трейд 001P-04 (BB+(RU), 100 млн.р., YTM ~20,5% до годовой оферты)

- 05 июля 2022, 09:46

- |

Сегодня, 5 июля, стартовало размещение четвертого выпуска облигаций крупного межрегионального лизингодателя ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

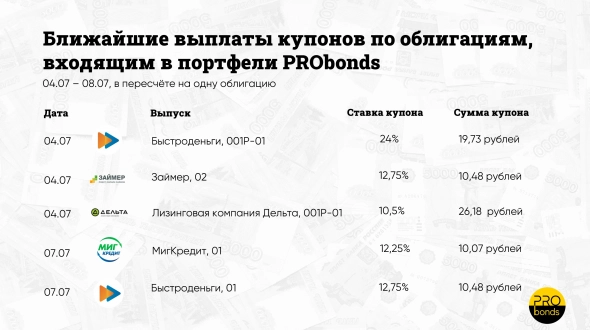

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 04 июля 2022, 10:57

- |

04.07.2022:

- Займер, 02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- Лизинговая компания Дельта, 001Р-01 Ежеквартальные выплаты ставка купона 10,5% Сумма купона 26,18 руб.\

- Быстроденьги, 001Р-01 Ежемесячные выплаты ставка купона 24% Сумма купона 19,73 руб.

07.07.2022:

- МигКредит, 01 Ежемесячные выплаты, ставка купона 12,25% Сумма купона 10,07 руб. 07.07.2022 Амортизация: 40 руб.

- Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

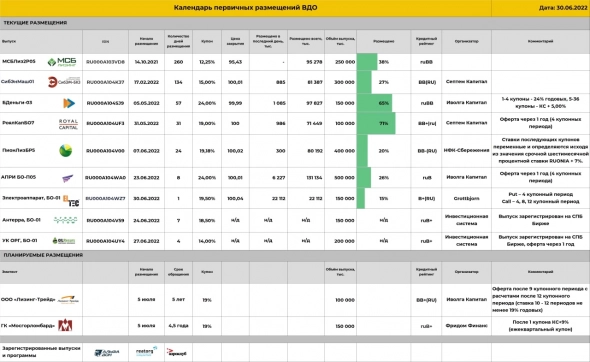

Календарь первичных размещений ВДО.

- 01 июля 2022, 09:39

- |

5 июля стартует размещение четвертого выпуска облигаций крупного межрегионального лизингодателя ООО «Лизинг-Трейд» (BB+(RU), 100 млн рублей, 19%).

Презентация эмитента и выпуска облигаций:

( Читать дальше )

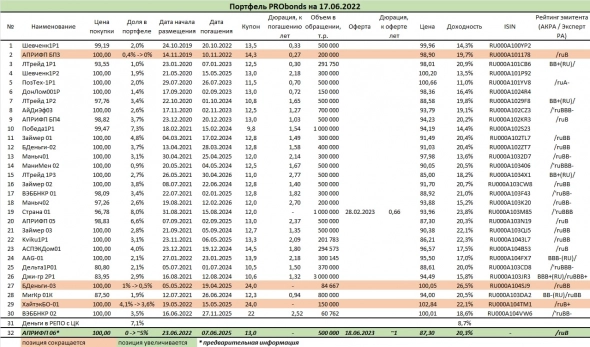

Портфель RPObonds ВДО. Доходность восстанавливается, сделки продолжаются

- 27 июня 2022, 07:44

- |

Портфель высокодоходных облигаций PRObonds ВДО испытал первую более чем за месяц недельную просадку: с 17 по 24 июня он снизился на -0,8%. Однако за неполный июнь портфель взлетел на +8,5%. С начала года портфель теряет -4%, продолжая последовательно сокращать минус. Его результат за последние 365 дней — -0,9%.

Будущую доходность портфеля ВДО можно посчитать на основе собственной доходности и дюрации входящих в него позиций. Так, совокупная ожидаемая доходность портфеля составляет сейчас 19,2% при средней дюрации 1,2 года. Это значит, что при неизменности позиций к середине 2023 года портфель способен принести около 19% дохода (с учетом комиссий, до НДФЛ).

Короткая дюрация портфеля говорит о его потенциальной стабильности в ответ на колебания фондового рынка. Хотя плата за стабильность – ограничение на рост: показать доходность выше 20% к следующему лету портфель практически не может.

Для «длинных» облигаций нынешнее резкое замедление инфляции и следующее за ним снижение ключевой ставки – отличный повод для роста цен. Таких бумаг в портфеле нет (максимальная дюрация – чуть более 2 лет). Однако складывающаяся комбинация инфляции и ставки для него хороша по-своему, она снижает дефолтный риск. Это для ВДО важнее спекулятивной премии.

( Читать дальше )

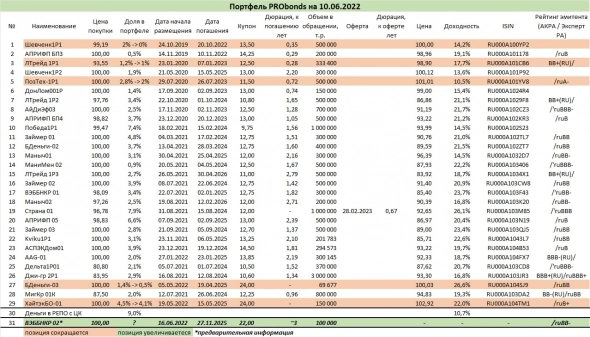

Портфель высокодоходных облигаций PRObonds ВДО поднялся на 22% от минимума и близок полному выходу из кризисного убытка

- 20 июня 2022, 07:32

- |

Наш классический публичный портфель – PRObonds ВДО – продолжает восстановление. От кризисного минимума он отскочил уже на 22%, причем всего за 2,5 месяца. Но даже при этом с начала года портфель в минусе, правда, уже всего на 3%. При средней перспективной доходности входящих в портфель позиций на уровне 18,9% это предполагает, что за оставшуюся половину 2022 года портфель высокодоходных облигаций с наибольшей вероятностью прибавит еще около 9,5%. И значит, весь обвальный 2022 год должен закрывать с результатом около 6-7%. Это предположение, и до успехов далеко, однако пике преодолено.

Надо сказать, наше доверительное управление портфелями ВДО уже в плюсе с начала года в среднем на 2-3% (есть положительные и отрицательные исключения). Так что там большинство портфелей в нынешнем году уже имеют шансы показать двузначную доходность.

( Читать дальше )

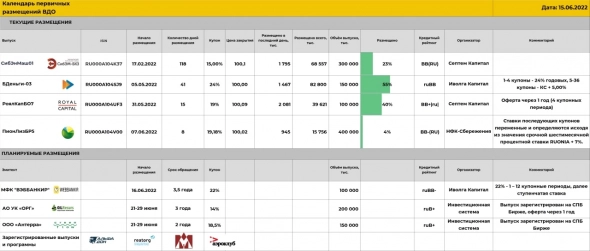

Первичные размещения ВДО на утро 16 июня

- 16 июня 2022, 09:25

- |

Информация взята из открытых источников и может меняться.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Портфель ВДО вырос за месяц на 10%. Ожидаемый результат на 2022 год восстановился до ~5%

- 14 июня 2022, 07:50

- |

Портфель высокодоходных облигаций PRObonds ВДО вышел в ноль по годовой доходности: -0,5% за последние 365 дней. С начала 2022 года его просадка составляет -4,2%, а за последние 30 дней портфель прибавил почти 10%.

Средняя эффективная доходность портфеля снизилась до ровно 19%. С учетом имеющегося и потенциального результата ожидаемый доход портфеля в нынешнем году вырос ± 5-6%. И это заметно выше предыдущих прогнозов, которые долго колебались около 0-2%.

Главная задача управления портфелем сейчас – увеличение его дохода. Так, на прошедшей недели для этого портфель получил спекулятивный перевес в бумагах ГК ХайТэк. Часть позиции, сформированной на первичном размещении по цене 100% от номинала, была продана по средней цене 102%. Впереди еще ряд подобных операций.

О сделках и изменениях позиций.

( Читать дальше )

Календарь первичных размещений ВДО

- 07 июня 2022, 04:12

- |

Информация взята из открытых источников и может меняться.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

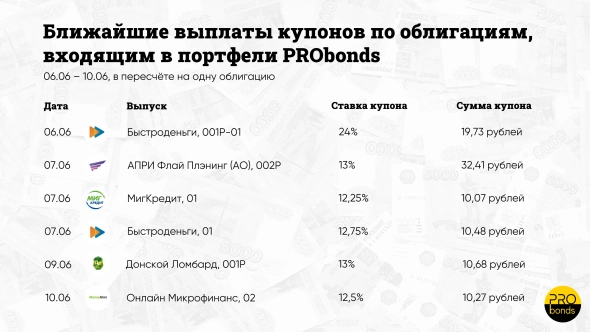

Календарь облигационных выплат в портфеле PRObonds ВДО

- 06 июня 2022, 07:40

- |

06.06.2022

- Быстроденьги, 001Р-01 Ежемесячные выплаты ставка купона 24% Сумма купона 19,73 руб.

07.06.2022

- Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- АПРИ Флай Плэнинг (АО), 002Р Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

- МигКредит, 01 Ежемесячные выплаты, ставка купона 12,25% Сумма купона 10,07 руб.

09.06.2022

- Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

10.06.2022

- Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал