Быстроденьги облигации

Облигации: план по первичным размещениям на неделе с 09.10 по 15.10.23

- 09 октября 2023, 10:01

- |

🧯ЯТЭК: A, YTM~16,7%, 1,5 года, 5 млрд.

Подробный обзор тут. Перенесли размещение с прошлой недели. Рынок за это время успел неплохо сползти вниз и условия ЯТЭКа теперь выглядят куда менее привлекательными. Свежая Джи Групп на ступеньку ниже – торгуется в районе номинала с YTM~16,35 – при том, что на момент размещения она тоже давала заметную премию к своей рейтинговой группе

ЯТЭК сейчас стартует аналогично: со своим базовым YTM уступает только проблемной М-Видео. Но, даже если доходность на размещении не срежут, заметного роста по телу я бы тут не ждал – в свете ожидаемого роста ставки ЦБ куда более вероятно, что вместо этого сам рынок с текущих YTM~14,5-15,5 в группе A подтянется к ЯТЭКу на уровни 16+

( Читать дальше )

- комментировать

- 394

- Комментарии ( 0 )

Быстроденьги 11 октября разместят новый выпуск облигаций

- 05 октября 2023, 17:44

- |

МФК «Быстроденьги» – микрофинансовая организация, которая специализируется на выдаче краткосрочных микрозаймов и займов под залог ПТС. Она работает онлайн по всей России. Головной офис находится в городе Москва.

Старт размещения 11 октября

- Наименование: БДеньги002P-03

- Рейтинг: ВВ (Эксперт РА, прогноз «стабильный»)

- Купон: (ежемесячный)

- 1-6 куп. — 21%

- 7-12 куп. — 18%

- 13-18 куп. — 16%

- 19-42 куп. — 15%

- Срок обращения: 3.5 года

- Объем: 250 млн.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: ИК «Иволга Капитал»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Первичный рынок ВДО

- 27 сентября 2023, 09:48

- |

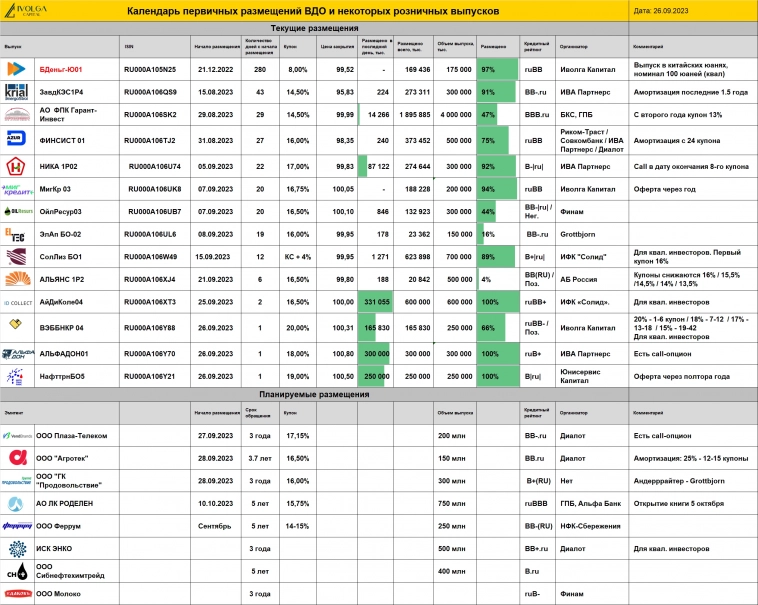

ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 250 млн руб., YTM 18,6%, дюрация ~2,3 года) размещен на 66%

МигКредит-002MC-02 (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года) размещен на 94%

Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 97% (только для квал.инвесторов)

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Планируемые размещения на рынке ВДО

- 19 сентября 2023, 10:34

- |

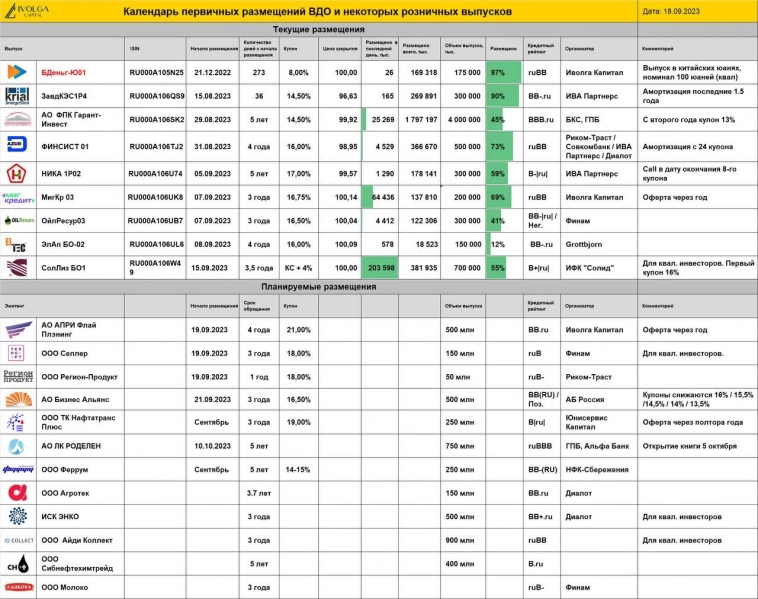

Сегодня, 19 сентября, стартовало размещение нового выпуска АО АПРИ Флай Плэнинг (BВ.ru, 500 млн руб., купон 21%)

МигКредит-002MC-02 (только для квал.инвесторов, ruBB, 200 млн руб., YTM 18,1%, дюрация ~0,92 года) размещен на 69%

Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 97%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

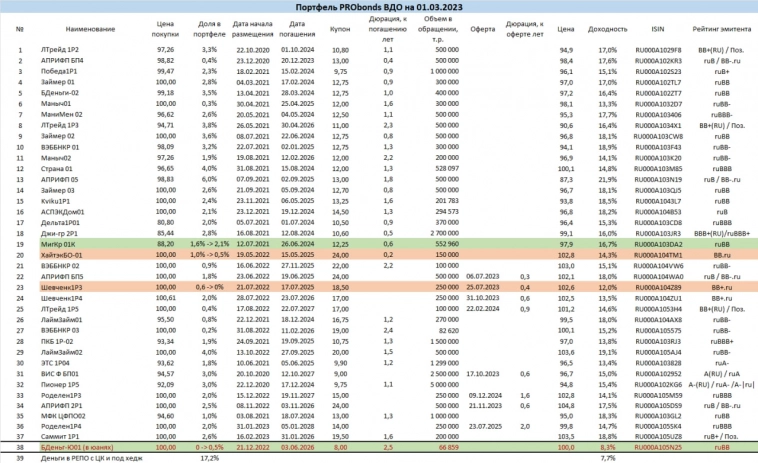

Портфель ВДО. 9% дохода с начала года. И много маленьких сделок

- 31 мая 2023, 07:46

- |

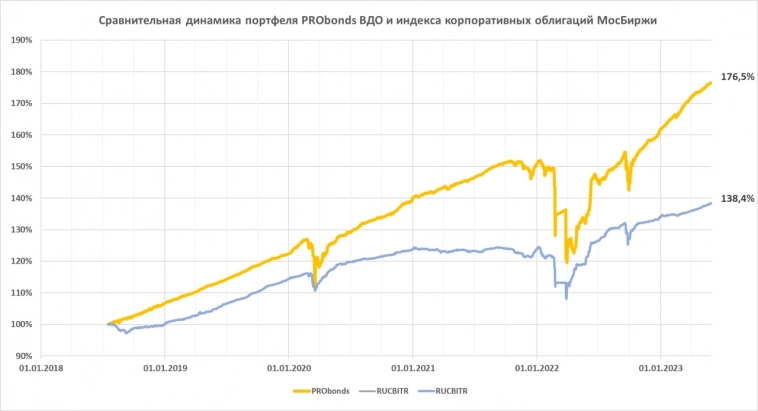

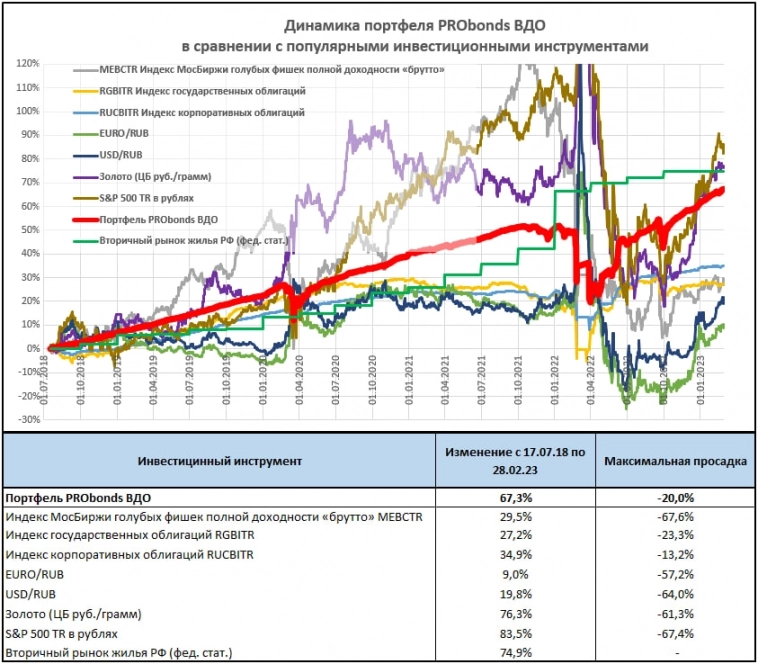

Портфель PRObonds ВДО преодолел 9%-ную отметку дохода с начала года. Таргет на весь нынешний год – 14% — всё ближе. Если рынок останется более-менее спокойным, то замахиваться можно будет и на 15-16%. Но говорить об этом рано.

Прирост портфеля за последние 365 дней – 31%, за время ведения портфеля, с июля 2018 – 76,5%.

Внутренняя доходность портфеля, по которой можно ориентироваться на результат ближайших месяцев – 13,3%. Значительно ниже, чем раньше. Значительно выше депозитных ставок. К тому же новые позиции должны добавить портфелю доходности.

Портфель имеет средневзвешенный кредитный рейтинг ВВВ, что оставляет его строго в сегменте ВДО. Но на верхней рейтинговой ступени сегмента. Потому не считаю, что против доходности стоят избыточные риски.

Сделки.

( Читать дальше )

МФК возвращаются на рынок облигаций

- 26 мая 2023, 07:37

- |

Вчера мы анонсировали размещение облигационного выпуска МФК Быстроденьги (ruBB, 300 млн.р., дюрация ~3 года, YTM 17.2%). Обычный небольшой выпуск, но в отличие от предыдущих размещений МФО последних 1,5 лет, этот, похоже, открывает целую серию выходов микрофинансовых компаний на рынок.

Микрофинансы – одна из наиболее емких групп заемщиков. Соперничающая с девелоперами. Но в отличие от них более самостоятельная, без банковской и льготной обвязки. То, что ее не давно почти не было на облигационном рынке – вопрос арифметический, занимать было слишком дорого и сложно.

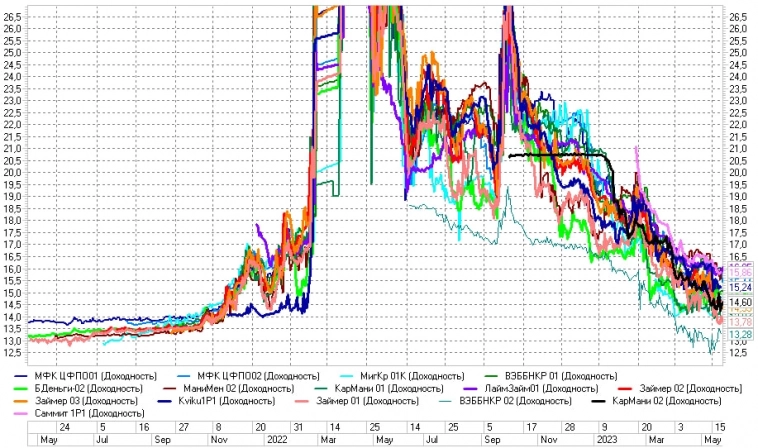

И потому некоторым парадоксом кажутся и новые ставки МФК. У Быстроденег ожидаемый купон 16% (доходность выше) при рейтинге ruBB. Взглянем динамику доходностей МФО (на графике) и не увидим там подобных значений. В моем понимании мы там видим искривление рынка, почти лишенного предложения.

Маленькие суммы можно пробовать занимать дешево. Размещение Эконом-Лизинга (ruBB, 100 млн.р., дюрация ~2,5 года, YTM 14,75%) этому пример: первые 70 млн.р. привлечены легко, затем спрос инвесторов закончился.

( Читать дальше )

Юаневая облигация Полюса: по-прежнему без альтернатив - Финам

- 27 апреля 2023, 21:01

- |

Внимание к этим бумагам обусловлено не только тем, что они позволяют зафиксировать доходность на длительный срок. Дело в том, что «дружественный» характер юаня как валюты отнюдь не снимает с повестки необходимость учета вопросов налогообложения. Отечественному инвестору стоит учитывать, что ослабление рубля создает дополнительную налогооблагаемую базу и оказывает негативное влияние на уровень ожидаемой отдачи от инвестирования в инвалютные инструменты. И как раз сравнительно длинные облигации позволяют застраховаться от этого риска. Речь идет о том, что такие облигации позволяют претендовать на налоговую льготу: при удержании ценной бумаги в портфеле более трех лет инвестор имеет право подать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет. Отметим, что данная льгота распространяется и на доход, полученный от валютной переоценки бумаги.

( Читать дальше )

Зачем МФО юани? Прямой эфир с эмитентом МФК Быстроденьги 10 апреля

- 07 апреля 2023, 17:41

- |

Российские компании тоже решили поучаствовать в формировании нового тренда и предложили инвесторам облигации в китайской валюте. Так на рынке «русского юаня» появились первые ВДО – МФК Быстроденьги начала размещение облигации в юанях под 8% годовых.

Зачем МФО юани и будет ли она кредитовать китайских товарищей? В чем выгоды юаневых ВДО для эмитента и инвестора? Чем обеспечены юаневые займы российских компаний? Какие перспективы у «русского юаня» на горизонте 3-5 лет?

На эти вопросы ответят в прямом эфире в гостях у главного редактора канала Finversia Яна Арта финансовый директор МФК Быстроденьги Яков Ромашкин и организатор выпуска, управляющий партнёр ИК Иволга капитал

Подключайтесь к обсуждению в прямом эфире 10 апреля 2023 в 19:00 по мск

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Первичные размещения облигаций от ИК Иволга Капитал. Как участвовать и что сейчас на нашей полке?

- 24 марта 2023, 07:25

- |

👉 Телеграм-бот Иволга Капитал: @ivolgacapital_bot

👆 Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот. Мы не просим от Вас полного имени, номера телефона или иных данных. Нам достаточно очень ограниченной информации, но той, что значительно помогает поддерживать порядок на размещении.

Телеграм-бот не является гарантией исполнения Вашей заявки. Но это гарантия обратной связи от нас, Вашего оперативного понимания, произойдет ли удовлетворена заявка или нет.

Заявки, не прошедшие эту простую процедуру, мы всё чаще исполняем частично или отклоняем (все действия согласованы с эмитентом).

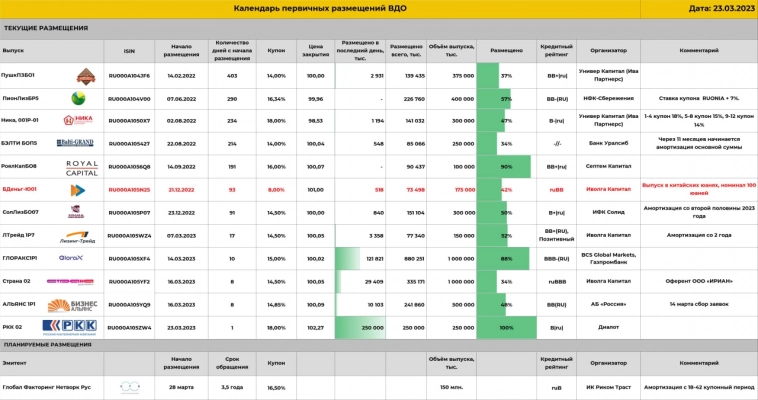

Актуальные размещения, организованные ИК Иволга Капитал

Страна Девелопмент 02 (эмитент ООО «Элит-Строй»). За 6 сессий выпуск размещен на 1/3. Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента ВВВ от Эксперт РА

• Сумма: 1 млрд.р.

• Срок до погашения: 3 года

• Купон / доходность: ежемесячно, 14,5% / 15,5%

( Читать дальше )

Портфель ВДО. 24% за год. Сделки и доверительное управление

- 02 марта 2023, 07:32

- |

24,2%, столько принес портфель PRObonds ВДО за последние 365 дней. В этом значении есть элемент лукавства: портфель не только просел к началу прошлого марта, но и был недоступен для покупки, т.к. биржевые торги были закрыты с 28 февраля по 27 марта 2022.

Ожидаемая же доходность портфеля на следующие 12 месяцев – около 15% (сумма доходностей облигаций и стоимости размещения денег). С начала года портфель заработал уже 3,5%, и целевой результат на нынешний год – 14% – всё более реалистичен.

За весь срок ведения портфеля, с июля 2018 года он проигрывает рублевым котировкам золота и пересчитанному в рубли рынку американских акций. Возможно, проигрывает недвижимости, но статистика по этому рынку запаздывающая, так что только возможно. Отечественные акции и облигации, а также депозиты в долларах и евро – далеко позади. Проигрыш золоту тоже видится временным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал