Бонды

ВТБ возобновил выплату купонов по "вечным" субординированным бондам

- 05 февраля 2024, 14:21

- |

ВТБ возобновил выплату купонов по бессрочным субординированным облигациям, следует из сообщений кредитной организации на ленте раскрытия информации. Согласно раскрытиям, выплачены купоны по выпускам СУБ-Т1-1, СУБ-Т1-2, СУБ-Т1-3 и СУБ-Т1-4.

«ВТБ возвращается к выплатам купонного дохода по бессрочным облигациям, так как мы добились укрепления капитальной базы, устойчивого роста базовых доходов, выхода на целевые показатели по чистой прибыли. 5 февраля инвесторы получат выплаты по четырем выпускам облигаций, номинированных в валюте, на 2,6 млрд рублей», — отметил первый заместитель президента — председателя правления ВТБ Дмитрий Пьянов, слова которого приводит пресс-служба.

www.e-disclosure.ru/portal/company.aspx?id=1210&attempt=2

www.interfax.ru/business/

- комментировать

- Комментарии ( 0 )

markets report 5/2/24

- 05 февраля 2024, 07:49

- |

Всем февральский понедельник! Выпуск 354

Фондовый рынок России, пока демонстрирует разнонаправленные и немного невнятные движения. RTS продолжает консолидацию, но если рубль будет сдавать позиции более серьезными темпами, долларовый RTS будет вынужден 1100 протестировать на прочность. IMOEX же очень спокойно движется вверх чтоб уравновесить стоимость российских акций, подешевевших у рубле. Технически индекс зашел в зону перекупленности, и бурного роста или его усиления, думаю, пока ожидать не стоит. Но в долгосрочной срезе наш рынок пока смотрит выше и от этого года ожидания положительные.

Парни из Альфа прогнозируют рекордные 5 трлн. дивов в этом году, что должно послужить хорошим драйвером для наших акций. Для сравнения за прошлый год было выплачено 2,5 трлн. или в 2 раза меньше. Увеличенных дивов ждут от экспортеров, за счет того что их выручку возросла из-за ослабления рубля от года к году. Группа фаворитов от Альфы на этот год не сильно отличается от предложений других аналитиков.

( Читать дальше )

Десяток эмитентов готовы разместить замещающие облигации на $5–7 млрд

- 11 января 2024, 14:05

- |

Подробнее — в материале «Ъ».

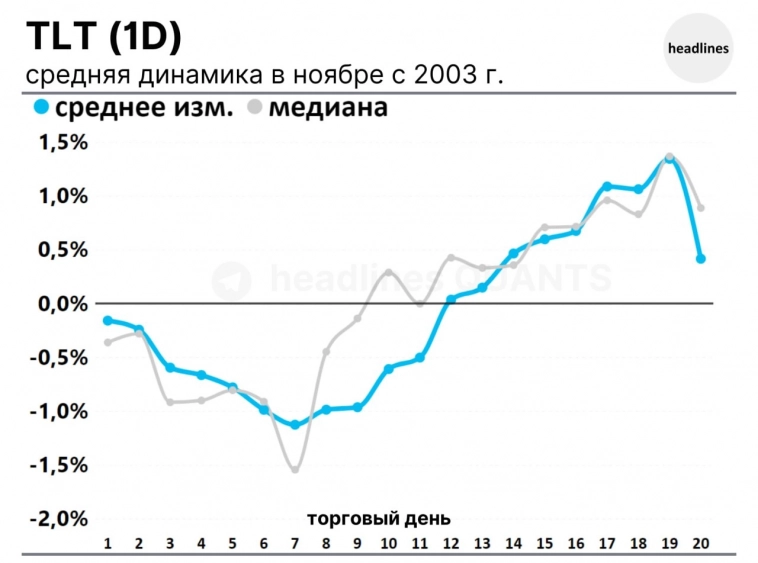

Как торгуется TLT в ноябре?

- 02 ноября 2023, 11:49

- |

TLT (средняя динамика внутри ноября):

С начала до середины месяца средняя динамика TLT склоняется к снижению, с последующим ростом до конца месяца (среднее изм. = +0.4%; медиана = +0.9%).

источник: headlines Q.

* определение TLT в комментариях

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Что покупает и о чем предупреждает инвесторов Говард Маркс?

- 24 октября 2023, 11:56

- |

Именно поэтому мы с интересом изучили последнюю на сегодня записку Говарда Маркса, и делимся этой информацией с вами.

Подпишитесь на наш YouTube канал по ссылке, чтобы не пропускать наши новые обзоры на рынок акций и облигаций

О чем данный выпуск?

Кто такой Говард Маркс?

Кардинальные изменения в инвестиционной среде

События, которые привели к кардинальным изменениям

Последствия текущей ситуации в денежно-кредитной политике США

Какая стратегия может стать прибыльной?

Риски инвестиций на долговом рынке

Итоговый вывод записки Говарда Маркса

Владельцы облигаций ПАО "Инград" получили право на досрочное погашение в связи с реорганизацией компании и присоединением ООО "Катуар" - Rusbonds

- 19 октября 2023, 09:08

- |

ПАО «Инград» объявило, что владельцы всех выпусков его облигаций получили право требовать досрочного погашения бондов.

Это связано с реорганизацией компании в форме присоединения ООО «Специализированный застройщик „Катуар“. Информация о реорганизации была опубликована 18 октября.

Кредиторы могут предъявить требования о досрочном погашении в течение 30 дней после публикации уведомления о реорганизации. Досрочное погашение производится по цене 100% от непогашенной части номинальной стоимости облигаций плюс НКД. В настоящее время в обращении находятся 5 выпусков облигаций „Инград“ на общую сумму 75 млрд рублей.

»Инград" – крупный участник рынка жилой недвижимости Москвы и Московского региона, среди основных акционеров – концерн «Россиум» и ГК «Регион».

Источник: https://rusbonds.ru/news/20231018210200935886

Фондовый рынок США. Коррекция перед серьезным падением.

- 18 октября 2023, 18:05

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_______________________________________________________

Два месяца назад , говорилось о скором завершении роста индекса S&P500 и начале снижение. Основным был вопрос: на этом закончится вся коррекция (2), либо она еще продолжится .

S&P500 (фьючерс).

Основной вариант предполагает формирование начальной диагонали от 4634.5 ( в DJ движение вниз можно с натяжкой посчитать как обычный импульс). Начальная диагональ весьма спорная модель и часто оказывается коррекцией, поэтому разворот пока не подтвержден.

На графике (дневной) показаны МА50 (синим) и Ма 200 (красным). Пока находимся между ними о чем-то конкретном говорить сложно, но в целом при пробитии МА50 и закреплении выше пойдем тестировать 4634.5, если проходим МА200 (важный среднесрочный уровень как видно из истории), то будем двигаться в район 3839.25 и дальше как показано на графике.

( Читать дальше )

Что такое облигации?

- 18 октября 2023, 13:51

- |

Если упростить до максимума, то при покупке облигаций вы даёте деньги компании под проценты и выступаете в роли крохотного банка, который кредитует, допустим, Российскую Федерацию на 3 тысячи рублей.

Сразу назревает закономерный вопрос: а почему компании просто не берут кредит?

Есть ряд причин:

- 1- Скорость.

Выпуск облигаций готовится от примерно недели до 3-4 месяцев, но бывают и другие значения. В банке же не факт, что вам дадут быстро и сразу всю необходимую сумму. Это потребительский кредит на тысячи или миллионы, его быстро исполнят, а вот при запросе 20 миллиардов рублей не каждый банк сможет найти быстро такую сумму.

- 2- Свобода выбора при распределении денег с облигаций.

Кредит даётся под конкретные цели. Денежные средства от облигаций даются компании в целом и она самостоятельно решает на что их потратить. Облигационные деньги более подвижны, чем кредитные.

( Читать дальше )

💸 Минфин недозанял треть

- 29 сентября 2023, 10:43

- |

Ведомство выполнило квартальный план по размещению ОФЗ лишь на 70%

‼️ Власти недобирают займов по ОФЗ три квартала подряд:

— 1 квартал: 738 млрд (92% от плана),

— 2 квартал: 836 млрд (98% от плана),

— 3 квартал: 700 млрд (70% от плана).

🚀Все очень плохо или не стоит паниковать? Разбираемся с аналитиками Market Power

🚀 А они давно прогнозировали: квартальный план ведомство не выполнит. Как только стало ясно, что инфляция разгоняется и ключевая ставка сильно вырастет, упал спрос на бонды с фиксированным купоном.

🙏Участники рынка сейчас буквально гоняются за флоатерами, что нормально в условиях растущих ставок. А Минфин пока не готов наращивать объем бондов с переменным купоном. Увеличивать премии по доходности на аукционах классических ОФЗ он также не собирается.

👉 MP регулярно подбирает для вас лучшие флоатеры

💪Цифра в 70% от плана пока не критична. При необходимости Минфин имеет возможность нарастить займы в 4 квартале и выполнить годовой план. Подобное уже случалось в 2020-м и в 2022-м.

( Читать дальше )

Расшифруем значение Индекса гособлигаций RGBI и рассмотрим его ценность для частных инвесторов с возможностями его применения в инвестиционных стратегиях.

- 28 сентября 2023, 19:18

- |

У инвестора есть несколько способов для отслеживания общей ситуации на рынке и относительно определенного портфеля ценных бумаг. Фондовые индексы — это важные инструменты для анализа рынка, которые показывают, как активы определенной группы покупаются и продаются. Такие индексы доступны как для зарубежных, так и для российских бирж, с Московской биржей считается главным источником таких данных.

Поскольку ОФЗ являются наиболее надежными облигациями, многие инвесторы включают их в свои инвестиционные портфели. Однако они сталкиваются с проблемой быстрого сравнения общей доходности по данным ценным бумагам с доходностью других возможных вложений.

Мосбиржа является надежным источником поддержки в данной ситуации. Эксперты осуществляют расчеты и публикацию информации по различным облигационным индексам, наиболее популярными из которых являются RGBI и RGBITR.

В данной статье мы рассмотрим следующие вопросы:

- Что представляет собой RGBI?

- Как инвесторы применяют RGBI?

- Как производится расчет RGBI?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал