Башнефть

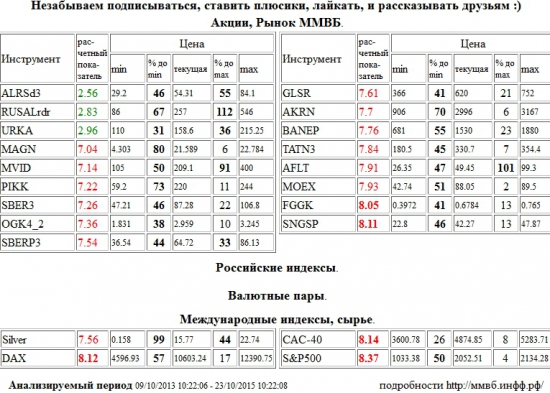

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 02 ноября 2015, 10:36

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

- комментировать

- 74

- Комментарии ( 0 )

Нумерология Башнефти.

- 29 октября 2015, 17:32

- |

Снова симметрия в котировках Башнефти:

( Читать дальше )

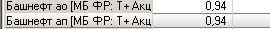

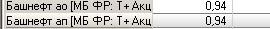

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 29 октября 2015, 12:23

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Утренняя гармония Башнефти.

- 29 октября 2015, 12:09

- |

позитив на весь день, как от кофе в хорошей компании:

( Читать дальше )

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 26 октября 2015, 11:06

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 23 октября 2015, 10:26

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Башнефть пр. на откатах буду добавлять в портфель!

- 13 октября 2015, 11:25

- |

Башнефть до 2020 года намерена платить дивиденды не менее 20 млрд руб. и не менее 25% прибыли по МСФО.

Башнефть в соответствии с утвержденной стратегией до 2020 года намерена выплачивать дивиденды в размере не менее показателя за 2014 год (20 млрд рублей) и не менее 25% чистой прибыли по МСФО

До 2020 года компания будет платить высокие дивденды, на уровне 1300 и ниже буду добирать!

К концу 2020 года бумага может достигнуть точки окупаемости, можно сказать рентная бумага!

В 2015 году чистые дивиденды составили(за минусом налога) 98,50рублей!

Башнефть: бочка мёда с каплей дёгтя.

- 18 сентября 2015, 11:21

- |

сначало ссылка: http://mziorb.ru/novosti/podpisano_soglashenie_akcionerov_o_poryadke_rasporyazheniya_i_golosovaniya_akciyami_pao_ank_bashneft1/

а теперь НО:

1. Подписание Соглашения сопровождалось ремарками про префы Башнефти, причём речь шла не о конвертации, а о каких-то мутных финансовых схемах, в результате которых «какие-то акционеры будут довольны, а какие-то нет». Раз компания государственная значит вывод один: довольно останется государство, а не довольны миноритарии. Да ладно, разговоры — разговорами, вчера они видно кого-то напрягли, учитывая падение префов, однако общественность была успокоена: решения нет и варианты будут рассмматриваться после 2016 г. Хотя осадочек остался)))

2. Более важный на сегодня и документально зафиксированный момент, а именно п. 9.2.: даёт возможность пользоваться региональным властям Башнефтью как копилкой, что может отразиться на размере дивидендов, причём добивает сильный упор на финансирование спорта — как наименее подверженная контролю статья расходов.

( Читать дальше )

Сила ребалансировки портфеля.

- 14 сентября 2015, 13:17

- |

Как правило брокеры и блогеры, занимаясь рекомендациями по акциям, забывают или неверно трактуют суть и необходимость ребалансировки портфелей акций. При ребалансировке присутствуют риски, но она необходима для поддержания роста прибыли портфеля и адаптации стратегии под рынок.

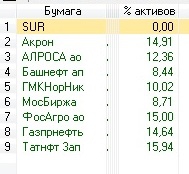

Например, возьмём вот этот инвестиционный портфель:

стратегия которого с 2014 г. заточена под учёт девальвационных и макроэкономических параметров – экономика отрасли и предприятия присутствует всегда, цель данной стратегии – выжать максимум прибыли из текущей волатильности при минимальных психофизических затратах (меньше спекуляций))):

Изначально его ударной силой были удобрения (Акрон и ФосАгро) и горнометаллурги (АЛРОСА с НорНикелем), слегка разбавленные МосБиржей с Газпромнефтью и префами Сургута.

Затем в стратегии вышли на передний план два фактора:

1. Замедление девальвации, что приблизило Акрон с ФосАгро к так называемой справедливой стоимости, что ещё и совпало с подходом котировок к «точке плато», в связи с чем положительное влияние завершающихся инвестиционных программ стало нивелироваться. По простому говоря: потенциал роста этих акций стал ограничен в текущем моменте. А на горнометаллургов стала давить падающая стоимость сырья. Сургут префы, до отсечки, так резко пошёл вверх после 42, что не продать эмоциональный порыв спекулянтам выше 44 было грешно)))

2. Структура экономики российских нефтяных компаний в условиях девальвации рубля и падения цен на нефть, по сравнению с удобрениями и горнометаллургами, имеет лаг более полугода, чтобы отразить в отчётности положительный эффект. (Здесь стоит отметить и просчёты стратегии: префы Сургута, когда резво пошли выше 42, были проданы, но … нельзя объять необъятное: прибыль в 50 % компенсирует то, что не возможно было просчитать – Кремль только начал понимать, что происходит с доходной частью бюджета и сделал рубль с простыми россиянами заложниками ситуации – вера в порядочность власти нажала кнопку «продать»))).

( Читать дальше )

Будь проще и прибыль потянется к тебе: хитрые префы нефтянки.

- 11 сентября 2015, 15:38

- |

В продолжение сегодняшнего топика: кроме отсутствия Аэрофлота, второй неожиданностью стали префы Башнефти и Татнефти, которые потеснили Акрон с ФосАгро по весу в портфеле, но здесь всё проще простого, особо обратить внимание на Фактор 2:

Фактор 1. Положительный денежный поток, усиленный налоговыми манёврами и девальваций, который должен был отразиться в отчётности с опозданием, относительно химиков и металлургов, что упустили все аналитики (не побоюсь этой фразы), увлечённые ставкой ФРС и прочим бреднями. Этот поток уже достаточен для генерации прибыли, но при текущей экономики рынка нефти – недостаточен для начала тренда на рост капитализации.

Фактор 2. Хитрые и жадные татары и башкиры (политические, этнические и психологические особенности в ФА никто не отменял): их нефтяные компании не только деньги на кэш, но и политическая устойчивость кресел под попами, а поскольку на рост капитализации нефтяников было ставить ещё рано, то префы с ограничением потенциала роста, но несущие гарантированный доход в дивидендах — идеальный вариант.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал