Банковский сектор

Коррекция рубля на действия ЦБ РФ уже полностью исчерпала себя - Велес Капитал

- 12 апреля 2022, 16:17

- |

С начала апреля в банковском секторе устойчиво сохраняется профицит ликвидности. После достижения отметки в 2 трлн руб., накануне показатель сократился до 0,4 трлн руб. Сокращение величины профицита, главным образом, произошло из-за увеличения задолженности банков по обеспеченным кредитам ЦБ, в меньшей степени – из-за снижения средств на депозитах у регулятора. Спрос на рефинансирование в ЦБ был, по всей видимости, связан с окончанием периода усреднения обязательных резервов. Так, остатки банков на корсчетах выросли с 0,7 до 2,2 трлн руб.

Отметим, что приток наличности в банковскую систему сохраняется, хотя и заметно сократился по сравнению со второй половиной марта. В целом за февраль и в начале марта из банков в совокупности ушло более 3 трлн руб. по каналу наличных. С момента возобновления притока (с 9 марта) в систему вернулось 2,2 трлн руб.

На сегодняшнем недельном аукционе РЕПО Банк России сократил лимит почти вдвое по сравнению с предыдущей неделей — до 760 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

2022 год станет для российского банковского сектора тяжелейшим - НИУ ВШЭ

- 04 апреля 2022, 19:46

- |

Годами наш банковский сектор зарабатывал сверхприбыли. По данным ЦБ, за 2021 год банки заработали 2,4 трлн руб. Это почти на 50% больше прибыли за 2020 г. (1,6 трлн руб.).

До введения санкций ЦБ прогнозировал, что прибыль сектора в 2022 году превысит 2 трлн рублей. Официальных данных о новых прогнозах нет, кроме слов анонимного источника об этом письме.

( Читать дальше )

Тренды развития банковского сектора РФ поменялись в конце февраля — обзор ЦБ

- 21 марта 2022, 23:32

- |

Тренды развития банковского сектора поменялись в конце февраля. В частности, сектор столкнулся со значительным оттоком вкладов населения. Инструменты предоставления ликвидности Банка России позволили банкам удовлетворять повышенный спрос на наличность. В дальнейшем ситуация была стабилизирована за счет повышения ключевой ставки Банка России и вслед за ней ставок по рублевым депозитам

• Рост кредитования в феврале и начале марта продолжился, но это, вероятно, связано с использованием ранее одобренных кредитных лимитов. В целом за февраль корпоративный портфель вырос на значительные 1,3 трлн руб. (+2,4%) (рис. 1), большей частью в конце месяца.

• По предварительным данным, прирост ипотечного кредитования ускорился по сравнению с январем (до 2,2%, в январе +1,1%), что в том числе может быть связано со стремлением населения использовать накопления для покупки недвижимости на фоне возросших инфляционных ожиданий и роста ставок. Произошел заметный рост выдач в рамках госпрограмм (до 128 млрд с 95 млрд руб.).

( Читать дальше )

На что ставить инвесторам сейчас - металлы, удобрения, биржи - Арикапитал

- 28 февраля 2022, 12:28

- |

Тем не менее, даже в текущей неопределённости есть сектора, которые могут потенциально заинтересовать инвесторов. Это, например, менее геополитизрованная металлургическая отрасль во главе с лидерами Северсталь и НЛМК, выигрывающими от слабого рубля и суперблагоприятной конъюнктуры на рынке металлов. То же самое относится к отрасли удобрений и его лидеру Фосагро, так как в периоды геополитической напряженности вопросы продовольственной безопасности и поддержки сельского хозяйства выходят на первый план. Тем более, что и металлургия, и производство удобрений никаким образом не фигурируют в санкционной риторике, хотя также подвержены косвенным эффектам санкционного режима.

( Читать дальше )

Фактор снижения прибыльности российских банков в 2022 году

- 18 февраля 2022, 18:25

- |

У меня в портфеле теперь уже три банка: БСП, ВТБ и Сбер. Поэтому приходится краем глаза поглядывать на общие тренды. В этом году на прибыль банков может оказать негативное влияние процесс создания резервов под кредитные потери. Если в 2021 году банки распускали резервы и переводили этот объем себе в прибыль, то в 2022 году может быть наоборот. Почему?

Простой пример: рост процентных ставок, ситуация на рынке и невозможность перекредитоваться привели уже к дефолту публичной истории Or Group. Очевидно, что под давлением конъюнктуры число таких историй будет расти, а это значит, что резервы под кредитные потери тоже должны расти.

Второй фактор — это переоценка портфелей ценных бумаг. При росте ставок цена облигаций снижается, поэтому портфель переоценивается вниз, и эта переоценка вычитается из чистой прибыли.

В общем, вряд ли прибыль банков 2022 сильно нас порадует.

Сколько должен стоить Сбербанк по мультипликаторам?

- 07 февраля 2022, 14:15

- |

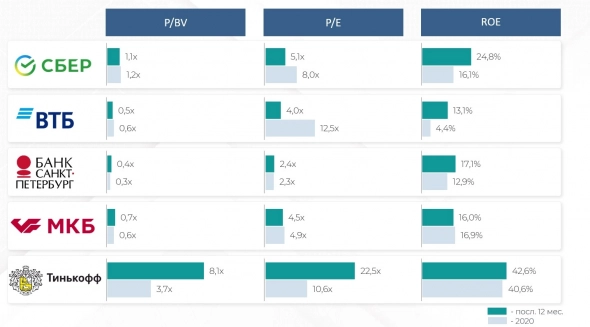

[1] Мы решили сравнить Сбер с другими российскими банками

Но это сравнение не дало очевидных ответов. Ни с одни из торгуемых банков сравнивать Сбер некорректно.

Во-первых, Сбер это особый банк…второго такого же крупного банка в России нет. Ему принадлежит 1/3, а по некоторым метрикам половина всего рынка.

А значит Сбер неправильно сравнивать с МКБ или Банком Санкт-Петербург, которые существенно меньше его.

Со вторым крупнейшим банком в секторе – ВТБ также сравнивать бессмысленно. Это совсем разные банки.

Остается Тинькофф. Но тут мультипликаторы различаются в несколько раз. Тинькофф растет быстрее Сбера, а потому и стоит дороже.

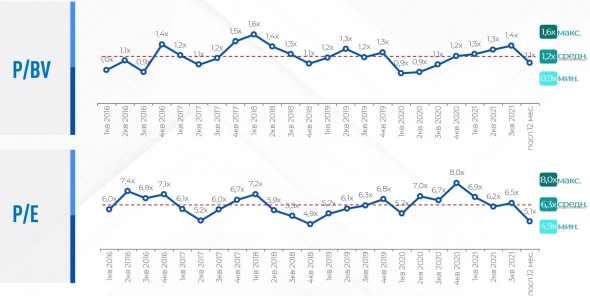

[2] Далее мы проанализировали исторические мультипликаторы.

( Читать дальше )

За 21 год российские банки заработали ₽2,4 трлн — обзор ЦБ

- 28 января 2022, 13:46

- |

Рост потребительского кредитования за месяц составил около 0,9% с корректировкой на списание и продажи проблемных кредитов. За год потребительские кредиты увеличились на 20,1% против роста на 8,8% годом ранее.

Корпоративное кредитование в декабре ускорилось в 2 раза по сравнению с предыдущим месяцем (+1,2% в декабре, +0,6% в ноябре), а годовой рост в 11,7% оказался даже выше, чем в стрессовом 2020 году.

Средства населения в банках за месяц выросли на 4,6%, что характерно для конца года, когда выплачиваются премии и авансируются социальные платежи за январь. Всего с начала года этот показатель увеличился на 5,7% (4,2% в 2020 году), что связано в том числе с ростом доходности вкладов. Также в декабре был существенный приток средств компаний (+4,9%), а за год он достиг рекордных значений за последние 10 лет — 18% (в 2020 году — 15,8%).

( Читать дальше )

Банки РФ в 22 г заработают чуть меньше, более точный прогноз будет в декабре — ЦБ

- 25 октября 2021, 13:55

- |

Сделаем (прогноз по прибыли на 2022 год — прим. ТАСС) в четвертом квартале, когда немного ситуация прояснится. <…> Пока выглядит так, что следующий год тоже должен быть достаточно хорошим. Возможно, по марже будет чуть-чуть сокращение. Может быть, что будет результат хуже этого года, может быть. Но надо прикинуть на цифрах, в четвертом квартале сделаем более точный прогноз— директор департамента обеспечения банковского надзора Банка России Александр Данилов

fomag.ru/news-streem/tsb-rf-dopuskaet-chto-pribyl-bankov-v-2022-godu-budet-nizhe-etogo-goda/

Чистая прибыль банковского сектора РФ в сентябре составила ₽196 млрд, -20% м/м, за 9 месяцев банки заработали ₽1,9 трлн, +65% г/г — ЦБ

- 25 октября 2021, 13:41

- |

Средства населения в банках выросли на 0,8%, в том числе на срочных вкладах на 0,9%, что связано с ростом депозитных ставок, а также перечислением дополнительной социальной поддержки пенсионерам. В сентябре продолжился активный приток средств юридических лиц (+1,8%), в основном по счетам крупных сырьевых компаний.

В розничном сегменте немного увеличились темпы роста ипотеки — до 2,1 с 1,8% в августе, тогда как потребительское кредитование, напротив, замедлилось до 1,7 с 2,2%.

Корпоративное кредитование в сентябре значительно ускорилось (до 1,6%) по сравнению со среднемесячным темпом с начала года (+0,9%)

( Читать дальше )

Выручка Wells Fargo по-прежнему не восстановилась до уровней 2019 г.

- 17 октября 2021, 19:53

- |

Продолжаем разбирать отчёты за 3 квартал 2021 г. (3q21) компаний финансового сектора США.

14 октября Wells Fargo (WFC) опубликовал отчёт за 3q21. Чистая выручка снизилась на 2,5% до $18,83 млрд. По отношению к 3q19 снижение составляет 14,4%. Чистая прибыль в расчёте на 1 акцию с учётом размытия (Diluted EPS) $1,17 против 70 центов в 3q20. Аналитики, опрошенные FactSet, в среднем ожидали, соответственно, $18,2 млрд и $0,99. Чистые процентные доходы просели на 5% до $8,9 млрд.

На прибыль повлияло высвобождение из резервов $1,65 млрд (+$0,30 к EPS). Во 2q21 банк сократил резервы на $1,64 млрд. Средний размер кредитного портфеля в 3q21 сократился на 8,3% г/г до $854 млрд (во 2q21 было $854,7 млрд). По отношению к 2019 г. кредитный портфель упал на 10%. Резервы на возможные потери по кредитам по итогам квартала $14,7 млрд или 1,7% от кредитного портфеля. В предыдущем квартале показатель был равен 1,9%. Средний размер депозитов вырос на 3,7% и составил $1,45 трлн ($1,44 трлн во 2q21). Непроцентные расходы сократились до $13,3 млрд по сравнению с $15,2 млрд годом ранее. Рентабельность вещественного акционерного капитала (ROTCE) 13,2%. Достаточность капитала 1 уровня 11,6%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал