Банки

С 1 июля 2025г ЦБ планирует впервые установить макропруденциальные лимиты в ипотеке и автокредитовании - зампред ЦБ Габуния

- 29 ноября 2024, 15:19

- |

cbr.ru/Collection/Collection/File/54857/Q2-Q3_2024.pdf

cbr.ru/press/event/?id=23184

- комментировать

- Комментарии ( 0 )

Экономика и финансовый сектор в целом устойчивы, меры Банка России ограничат накопление рисков — Банк России публикует Обзор финансовой стабильности

- 29 ноября 2024, 15:14

- |

Банки и некредитные финансовые организации в II–III кварталах удерживали прибыль на высоком уровне даже в условиях роста процентных ставок. Корпоративный сектор в целом также демонстрировал хорошее финансовое положение и справлялся с обслуживанием долга.

Тем не менее кредитные риски и у банков, и у компаний могут накапливаться, поэтому регулятор планирует ограничить концентрацию кредитования у банков и ужесточить требования к капиталу по кредитам и вложениям в облигации крупных компаний с высокой долговой нагрузкой.

Выдачи кредитов гражданам с высокой долговой нагрузкой постепенно снижаются. Для покрытия возможных рисков по таким кредитам банки уже накопили макропруденциальный буфер капитала около 1,1 трлн рублей. В то же время активнее берут кредиты новые заемщики, не имеющие кредитной истории. Банк России продолжит следить за уровнем закредитованности граждан и принимать меры по ее ограничению.

( Читать дальше )

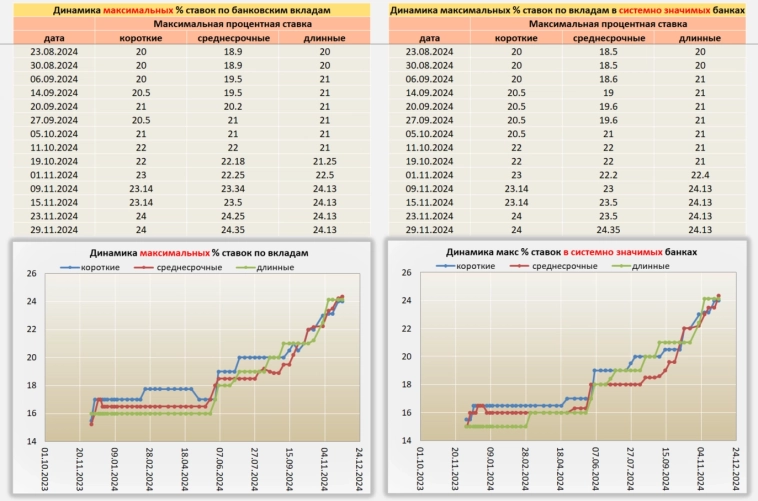

Ситуация по Вкладам от 29.11.24

- 29 ноября 2024, 14:34

- |

На конец рабочей недели 29.11.24, ситуация следующая:

- Рост ставок по сберегательным продуктам замедлился. До заседания ЦБ РФ каких то значительных изменений можно не ожидать

— Из позитивного, на этой неделе, в экономики ничего не происходило

— Из негативного: Рубль штормит всю неделю, к сожалению, скорее всего девальвация продолжиться. Если не обяжут экспортёров подавать валютную выручку в обязательном порядке. Эскалация конфликта продолжается. Инфляция по отчету Росстата, не падает.

Вывод. Ключевую ставку, 20.12.2024 скорее всего повысят на 1-2%. Если не произойдет чудо…

Ссылка на таблицы актуальных банковских вкладов

Банк России снизил надбавки к коэффициентам риска по необеспеченным потребительским кредитам

- 29 ноября 2024, 14:15

- |

Банк России сохранил на I квартал 2025 года значения макропруденциальных лимитов (МПЛ) по необеспеченным потребительским кредитам (займам), установленные для IV квартала 2024 года (табл. 1 и 2).

Банк России снизил надбавки к коэффициентам риска по необеспеченным потребительским кредитам (табл. 3).

Рост портфеля необеспеченных потребительских кредитов замедлился под действием жесткой денежно-кредитной и контрциклической макропруденциальной политики: месячный прирост снизился с уровня 2% в мае — июне 2024 года до 1,3–1,4% в июле — августе, составил 0,7% в сентябре и стал отрицательным (-0,3%) в октябре. Наибольшее замедление произошло в сегменте кредитов наличными — за III квартал 2024 года задолженность по этим кредитам увеличилась на 0,5%1 (за II квартал — на 4,7%). В то же время по кредитным картам продолжился быстрый рост — 12% (за II квартал — 9%). Значимая часть прироста связана с тем, что граждане увеличили использование лимитов по ранее выданным кредитным картам.

( Читать дальше )

Выдача ипотечных кредитов в России в январе-октябре упала на 31%

- 29 ноября 2024, 13:58

- |

При этом количество предоставленных в первые десять месяцев текущего года кредитов снизилось по сравнению с аналогичным периодом прошлого года на 29,9% (1 млн 157,4 тыс. против 1 млн 650,1 тыс.).

Совокупный портфель ипотечных кредитов банков с учетом приобретенных прав требований в январе-октябре 2024 года увеличился на 1 трлн 741,4 млрд рублей, или на 9,6%, до 19 трлн 948,3 млрд рублей.

Годовые темпы роста портфеля за месяц снизились до 13,4% с 15,8%.

Средневзвешенная ставка по рублевым ипотечным жилищным кредитам в октябре увеличилась до 9,65% с 8,94% в сентябре.

Финансовая ситуация в России: ключевая ставка, депозиты и курс рубля

- 29 ноября 2024, 09:37

- |

Ключевая ставка: ожидания на конец года

На фоне высокой инфляции, которая по данным Росстата и Минэкономразвития превышает прогнозируемые значения, Центробанк может снова поднять ключевую ставку на ближайшем заседании в декабре 2024 года. Сейчас она составляет рекордные 21%. Допускаю ее увеличение до 25%.

Основными факторами этого решения стали:

• Рост инфляции: Ожидаемая инфляция достигла 10% вместо прогнозируемых 8,5%.

• Ослабление рубля: Падение курса национальной валюты усиливает инфляционное давление.

По идее, высокая ключевая ставка способна стабилизировать рубль и предотвратить дальнейшее обесценивание. Однако перспективы снижения ставки в 2025 году зависят от того, как быстро инфляция замедлится и стабилизируется курс валюты.

( Читать дальше )

Заморозка банковских вкладов в России: разбираемся, какие предпосылки для этого есть

- 29 ноября 2024, 09:20

- |

Курс рубля к доллару упал с начала месяца на 13%, уважаемые эксперты в интернетах с новой силой принялись рассказывать о грядущих неминуемых заморозках денег населения на банковских депозитах. В этой статье мы попробуем разобраться, откуда взялись эти прогнозы, и что про них думать.

Обстановка в Твиттере выглядит примерно так

Откуда изначально взялись эти слухи? В начале ноября Алексей Зубец в интервью на радио обозначил такую возможность. Зубец – ну это тот, который еще месяцем ранее сообщал о срочной необходимости ввода налога на бездетность в размере 30 тыс. руб. в месяц (просто, чтобы вы понимали масштаб мысли гражданина).

( Читать дальше )

Сбережения россиян в банках по итогам ноября могут достичь ₽50 трлн. По итогам 2024 рынок розничных сбережений в России вырастет на рекордные 26% и достигнет ₽56,4 трлн, считают эксперты ВТБ – ТАСС

- 29 ноября 2024, 09:16

- |

Сбережения россиян в банках по итогам ноября достигнут отметки в 50 трлн рублей, такую оценку дает банк ВТБ.

«По итогам одиннадцати месяцев общерыночный объем розничных пассивов в рублях вырастет на 21% и достигнет 50 трлн рублей. ВТБ традиционно растет быстрее рынка — банк нарастил портфель розничных сбережений в национальной валюте более чем на 44%, до 8,9 трлн рублей», — говорится в пресс-релизе банка.

По оценке ВТБ, общерыночный объем розничных пассивов в рублях в ноябре вырастет на 2,1% или на 1 трлн рублей. «По итогам 2024 года рынок розничных сбережений в России вырастет на рекордные 26% и достигнет 56,4 трлн рублей», — считают эксперты ВТБ.

Источник: tass.ru/ekonomika/22530747

ЦБ собирается ввести два новых норматива, регулирующих деятельность филиалов иностранных банков на территории РФ – Ъ

- 29 ноября 2024, 08:13

- |

ЦБ России утвердил два новых норматива для филиалов иностранных банков: Н5-ФИБ и Н17. Норматив Н5-ФИБ устанавливает минимальное отношение гарантийного депозита к обязательствам филиала, зависящее от международного рейтинга материнской компании. Для банков с рейтингом A-/A3 это значение составляет 0,5%, а для банков с рейтингом B-/B3 — 4,5%. Норматив Н17 регулирует максимальный размер кредитных требований филиала, включая производные инструменты, к гарантийному депозиту, исключая определенные операции, такие как кредиты юрлицам до полугода или сделки репо, что делает норматив практически невыполнимым.

Эксперты называют требования ЦБ либеральными. Ованес Оганисян из «Цифра брокер» считает, что Н5-ФИБ стимулирует иностранные банки к открытию филиалов. Юрий Беликов из «Эксперт РА» отмечает, что предложенные ограничения допускают значительный масштаб деятельности: при минимальном депозите в 1 млрд руб. обязательства филиала могут достигать 200 млрд руб. Однако, из-за узкого спектра операций, масштаб деятельности филиала, по мнению Беликова, логичнее оценивать по оборотам, а не остаткам, на которых базируется Н5-ФИБ.

( Читать дальше )

рекорд по приросту портфеля вкладов

- 29 ноября 2024, 02:59

- |

По прогнозам участников рынка, до конца года финансовые организации установят новые рекорды из-за высоких ставок, которые стимулируют граждан перекладывать на депозиты средства из других инвестиционных инструментов. Банкам высокие ставки по вкладам при замедлении кредитования грозят снижением маржи и прибыли в будущем году.

#Ъузнал

t.me/kommersant/75163

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал