Банк Санкт-Петербург

📰"Банк "Санкт-Петербург" Созыв общего собрания участников (акционеров)

- 22 августа 2025, 09:17

- |

2.1. Вид общего собрания участников (акционеров) эмитента годовое (очередное), внеочередное): внеочередное.

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): способ принятия решения общим собранием акционеров: заочное голосование....

( Читать дальше )

- комментировать

- 23

- Комментарии ( 0 )

📰"Банк "Санкт-Петербург" Решения совета директоров

- 22 августа 2025, 09:10

- |

2.1. Кворум заседания Наблюдательного совета эмитента и результаты голосования по вопросам о принятии решений: Кворум для принятия решений имелся.

2.2. Содержание решений, принятых Наблюдательным советом эмитента:

1....

( Читать дальше )

СД - Банк Санкт-Петербург: ДИВИДЕНДЫ АО = 16 руб. 61 коп., АП = 0 руб. 22 коп.

- 22 августа 2025, 09:10

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=-ALhOSjGgQECOPZ5Gn9W7Gg-B-B

Индекс Мосбиржи упал ниже 2900 пунктов впервые с начала августа

- 21 августа 2025, 18:36

- |

Торги 21 августа на российских фондовых площадках завершаются в красной зоне. К 18:00 мск индекс Мосбиржи упал на 1,57%, до 2893 пунктов, впервые за две недели опустившись ниже 2900 пунктов. Индекс РТС снизился на 1,82%, до 1135 пунктов, индекс голубых фишек потерял 1,59%. Углубление коррекции спровоцировало заявление президента США Дональда Трампа о намерении временно отойти от переговоров по российско-украинскому урегулированию, и предоставить Москве и Киеву самим организовать диалог по этому вопросу. В целом рынок реагирует на любые спекуляции касаемо возможных договоренностей.

Во второй половине дня в лидерах роста оставались Светофор Групп (ап: +9,9%), Банк Санкт-Петербург (ап: +0,41%) и Полюс (+0,39%). В лидерах снижения оказались ГК Самолет (-7,14%) и Эн+ Групп (-4,98%) и Русал (-4,21%).

Привилегированные акции Светофор Групп выросли уже на 154% с момента объявления дивидендных выплат за 2024 года 11 июля, так как их доходность составит 22,2% годовых. Напомним, что дивидендная отсечка по этим бумагам пройдет в середине октября.

( Читать дальше )

Коррекция на российском рынке продолжается

- 21 августа 2025, 14:17

- |

Торги 21 августа на российских фондовых площадках начались в красной зоне. К 13:00 мск индексы Мосбиржи и РТС скорректировались на 0,63% каждый — до 2922 и 1149 пунктов, индекс голубых фишек потерял 0,54%.

В лидеры роста вышли Светофор Групп (ап: +9,9%), Полюс (+1,34%) и Банк Санкт-Петербург (ап: +1,18%). В список аутсайдеров попали Лензолото (-8,3%), ГК Самолет (-6,83%) и Эн+ Групп (-3,32%).

Привилегированные акции Светофор Групп продолжают раллировать в ожидании выплат за 2024 год с доходностью около 22%. В этих бумагах сохраняется потенциал роста до закрытия реестра на получение выплат, назначенного на 14 октября.

Совет директоров Банка Санкт-Петербург сегодня примет решение по дивидендам за первое полугодие. Вероятно, инвесторы ждут традиционно высоких выплат, с чем и связаны активные покупки бумаг эмитента.

После решения акционеров Лензолота о ликвидации компании, Московская биржа сообщила, что остановит торги его акциями в феврале 2026 года. До этого периода распродажи, вероятно, продолжатся.

( Читать дальше )

Прогнозируем, что по итогам I полугодия банк Санкт-Петербург направит на дивиденды 12,5 млрд руб. (50% чистой прибыли), что составит ~28 руб./акц. (ДД ~ 7%) — Совкомбанк Инвестиции

- 20 августа 2025, 18:20

- |

22 августа Банк «Санкт-Петербург» (БСПБ) опубликует отчёт по МСФО за второй квартал 2025 года.

Наши ожидания по итогам квартала:

Умеренный рост доходов:

— Чистый процентный доход (ЧПД): +1% кв/кв

— Чистый комиссионный доход: +6% кв/кв

Снижение чистой прибыли:

Ожидаем снижение на 39% кв/кв из-за значительного роста расходов на формирование резервов.

Реакция рынка:

Не ждём яркой реакции инвесторов, так как основные цифры уже были отражены в отчётности РСБУ, опубликованной ранее.

Дивиденды:

Прогнозируем, что по итогам первого полугодия банк направит на дивиденды 12,5 млрд руб. (50% чистой прибыли), что составит ~28 руб. на одну акцию.

Источник

СД Банка Санкт-Петербург 21 августа решит по дивидендам за 1п 2025г

- 20 августа 2025, 16:48

- |

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

2.2. Дата проведения заседания Наблюдательного совета эмитента: 21 августа 2025г.

2.3. Повестка дня заседания Наблюдательного совета эмитента:

1. О финансовых результатах деятельности ПАО «Банк «Санкт-Петербург» (по МСФО) во II квартале и за 6 месяцев 2025 года.

2. О рекомендациях по размеру и форме выплаты дивидендов по результатам полугодия 2025 года, а также дате, на которую определяются лица, имеющие право на получение дивидендов.

www.e-disclosure.ru/portal/event.aspx?EventId=oQzMUu3JvkyhZswvsOkMmQ-B-B

📰"Банк "Санкт-Петербург" Проведение заседания совета директоров и его повестка дня

- 20 августа 2025, 16:38

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 20 августа 2025г....

( Читать дальше )

Проблемные кредиты растут: выдержит ли Банк Санкт-Петербург?

- 20 августа 2025, 14:37

- |

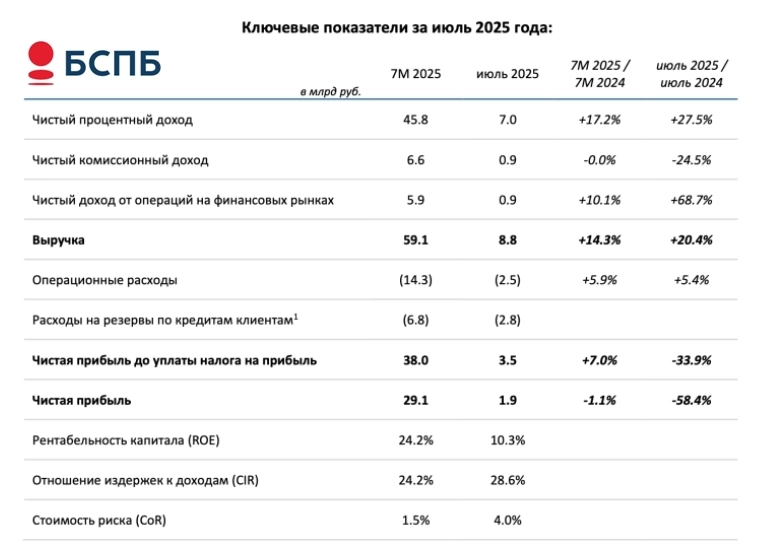

📈 Чистый процентный доход (ЧПД) увеличился на +27,5% (г/г) до 7 млрд руб. Темпы прироста по сравнению с июнем ускорились более чем в полтора раза.

Ранее на рынке существовали опасения, что с началом смягчения ДКП процентная маржа начнет сжиматься, однако пока мы видим обратную тенденцию. Правда, и ключевая ставка пока не снизилась настолько сильно, чтобы оказать давление на динамику процентных доходов. Вероятно, этот процесс начнёт проявляться лишь ближе к концу года.

💼 Кредитный портфель БСПб сократился на -2,1% до 824,9 млрд руб. Основной причиной стало падение корпоративного кредитования, в то время как сегмент розничного кредитования продолжает демонстрировать уверенный рост.

Правда, качество кредитного портфеля продолжает оставлять желать лучшего. Несмотря на то, что стоимость риска в июле снизилась на 1 п.п. до 4%, показатель всё ещё остаётся довольно высоким. Особенно если вспомнить, что с января по май он радовал околонулевыми значениями:

( Читать дальше )

❗️❗Бсп — слабый отчёт. Пора продавать акции?

- 20 августа 2025, 11:57

- |

Банк недавно отчитался за июль 2025 года по РСБУ и обыкновенные акции сразу снизились почти на 4%. Что напугало инвесторов?

Причина в слабых показателях: второй месяц подряд прибыль ниже 2 млрд рублей при расходах на резервы около 3 млрд рублей. Плюс — негативный сигнал от компании по прогнозу CoR👇

Банк корректирует прогноз по стоимости риска (CoR) на 2025 год со 100 б.п. до около 200 б.п.

‼️Это означает, что при текущем среднем кредитном портфеле резервы за год могут составить ≈16 млрд рублей.

✍️ Давайте построим упрощенную финансовую модель на 2025 год:

— Выручка: Может вырасти на 10-15% год к году. По нижней границе (10%) — 104 млрд руб. (рост выручки основан на средних темпах роста процентных и комиссионных доходов, а также доходов от операций на финансовых рынках).

— Операционные расходы: Могут составить 25 млрд руб., учитывая рост на 6%.

— Чистая прибыль: С учетом резервов (≈16 млрд руб.) и налога может быть около 47 млрд рублей.

💡Итог. Хотя это и снижение чистой прибыли на 10% в годовом выражении, но давайте оценим банк через призму форвардных (fwd) стоимостных мультипликаторов на 2025 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал