БАШНЕФТЬ

RAZB0RKA данных РОССТАТ по добыче и переработки нефти в Башкирии - Июль 2022

- 05 сентября 2022, 08:42

- |

На прошлой неделе РОССТАТ опубликовал данные о промышленном производстве в республике Башкортостан в Июле 2022 года

Среди прочих цифр, из отчета мы можем узнать значения добычи и переработки нефти в республике — как прокси на результаты БАШНЕФТЬ

Июньские данные разбирал на канале в начале Августа

https://t.me/razb0rka/28Обращаю ваше внимание, что данные РОССТАТ отличаются в меньшую сторону от данных БАШНЕФТЬ за прошлые периоды. Разница составляет около 15%

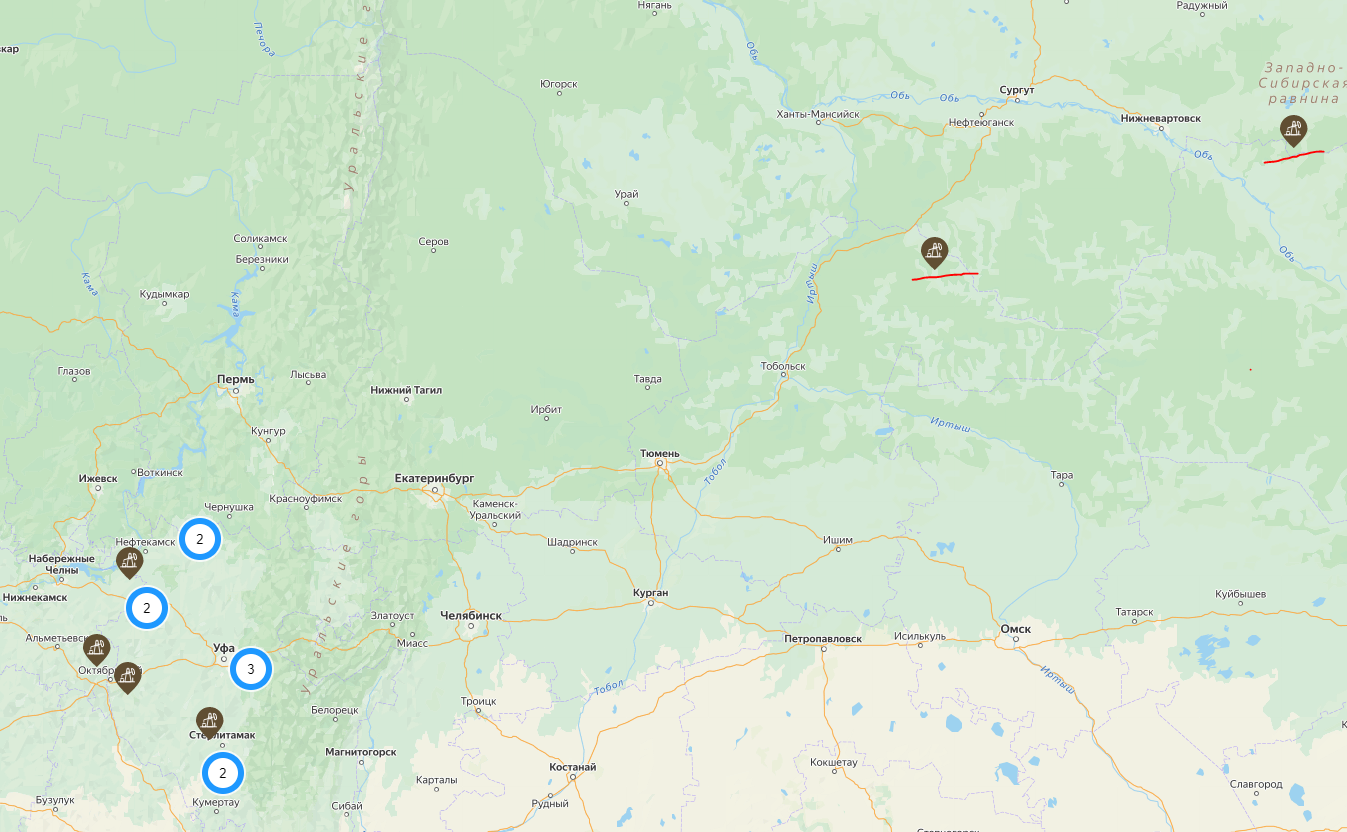

У БАШНЕФТЬ есть месторождения за пределами республики: Соровское и Кирско-Коттынское

energybase.ru/integrated/bashneft/oil-gas-fields

energybase.ru/integrated/bashneft/oil-gas-fieldsА так же есть 2 крупных месторождения у дочки «БАШНЕФТЬ ПОЛЮС»: месторождения Требса и Титова

( Читать дальше )

- комментировать

- 390

- Комментарии ( 1 )

Башнефть

- 25 августа 2022, 20:35

- |

Ранее говорил об фндаментальной оценке Башнефти: https://t.me/autotradering/488, https://t.me/autotradering/460

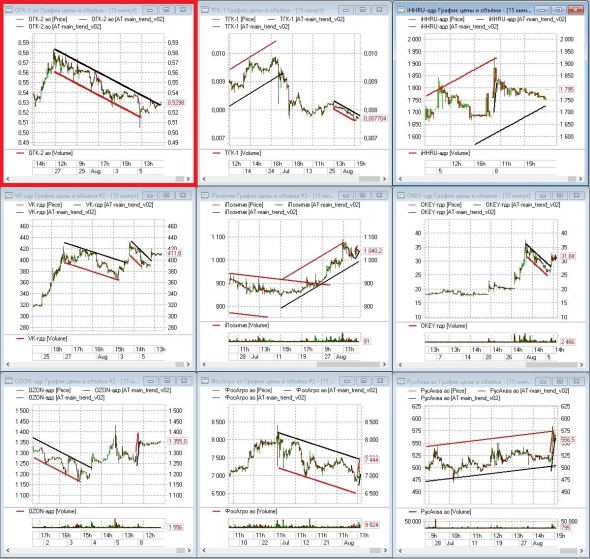

Стоит присмотреться. BANEP!

- 24 августа 2022, 15:05

- |

BANEP

📈🔥Структурный восходящий тренд.

Выдвинули цену на повышенных объемах и плотно ее удерживают.

Волатильность пока небольшая — стоп получится короткий. Ну и плюс для нефтяников, цены на нефть растут.

Может быть интересно.

____________

Не является призывом к действию.

RAZB0RKA данных СЧА БАШНЕФТЬ за 2кв 2022 - считаем прибыль и дивиденд

- 22 августа 2022, 11:00

- |

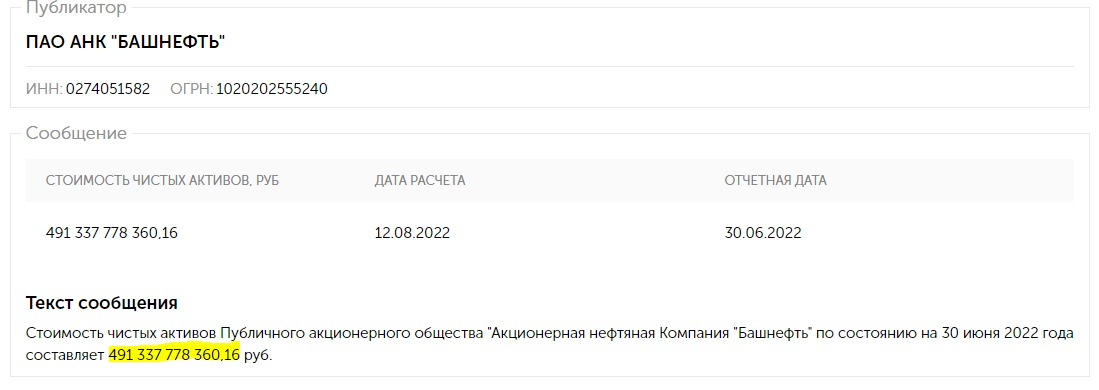

Башнефть 17 августа раскрыла данные СЧА за 2 квартал

Что такое СЧА и какая связь между СЧА и прибылью РСБУ я описывал неоднократно в предыдущих разборах

1. RAZBORKA динамики СЧА Газпрома за 2кв 2022 года

https://teletype.in/@razborka/wS__vjX183V

2. RAZBORKA динамики СЧА НКНХ за 2кв 2022 года

https://teletype.in/@razborka/qB5trraqGR4

3. RAZBORKA динамики СЧА и дивидендов Казаньоргсинтез за 1 полугодие 2022 года

https://teletype.in/@razborka/NX4R0FJ4Up9

4. RAZBORKA динамики СЧА и расчетных дивидендов ММК за 1 полугодие 2022 года

( Читать дальше )

RAZB0RKA news - БАШНЕФТЬ опубликовала данные СЧА за 2кв 2022 года. Нужна RAZB0RKA прибыли? Ставь плюс

- 22 августа 2022, 09:51

- |

СЧА 2кв 2022 491 млрд руб

СЧА 4кв 2021 420 млрд руб

Нужна RAZB0RKA с расчетом какая это прибыль?

Ставь палец вверх в Телеграмме и здесь

Подписывайся чтобы не пропустить новые RAZB0RKI

Телеграмм t.me/razb0rka

Smart-lab smart-lab.ru/my/Razb0rka/

Teletype https://teletype.in/@razborka

RAZBORKA данных Росстат по добыче и переработке нефти в Башкирии - Июнь 2022 года

- 16 августа 2022, 20:44

- |

В этом году Башнефть как и ее материнская компания отказалась от публикации отчетности

До марта были доступны ежемесячные данные по добыче нефти от ЦДУ ТЭК

Но после начала СВО эти данные перестали публиковать в открытом доступе

Новые реалии требуют искать новые источники информации

И одним из таких источников оказался отчет регионального отделения Росстата в Башкортостане по промышленному производству

В этом отчете есть информация о добыче нефти и ее переработки

Так как Башнефть основной добытчик нефти и переработки в РБ, то отчет Росстата это прокси на результаты Башнефти

К сожалению, в базе данных Росстата данные представлены разрознено, многие периоды просто отсутствуют. Если вы знаете где можно их взять напишите в комментариях

( Читать дальше )

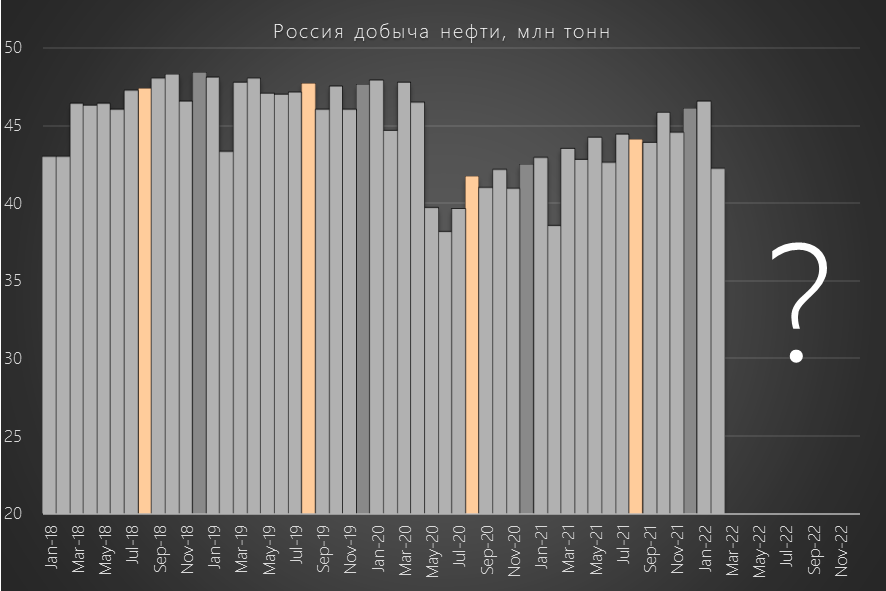

RAZB0RKA данных по добыче Нефти в РФ и расчет выручки от экспорта - Июль 2022

- 16 августа 2022, 14:17

- |

Считаю, что нужен законопроект, который установит правило, что слово Нефть и Нефтяники разрешается писать в нашей стране только с заглавной буквы!

Слово должно отражать важность этого продукта и отрасли для страны

Пока такого закона нет, буду это делать у себя в блоге

Последние годы, я каждый месяц с нетерпением ждал данных о добыче Нефти от ЦДУ ТЭК

Это был уникальный оперативный источник данных о добыче Нефти, как по крупнейшим компаниям, так и в России в целом

Однако, времена меняются и 12 апреля 2022 года:

Последние данные которые были опубликованы — были данные за Февраль 2022

( Читать дальше )

Цена на нефть Urals в январе-июле 2022г $83,27 за баррель, в январе-июле 2021г – $64,68 за баррель

- 15 августа 2022, 10:53

- |

Средняя цена на нефть марки Urals в январе-июле 2022 года сложилась в размере $83,27 за баррель, в январе-июле 2021 года – $64,68 за баррель.

Средняя цена на нефть марки Urals в июле 2022 года сложилась в размере $78,41 за баррель, что в 1,09 раз выше, чем в июне 2021 года ($72,17 за баррель).

minfin.gov.ru/ru/press-center/?id_4=38043-o_srednei_tsene_na_neft_marki_urals

( Читать дальше )

"Башнефть" установила цену вторичного размещения бондов объемом до ₽15 млрд на уровне 100% от номинала

- 08 августа 2022, 16:34

- |

Сбор заявок на вторичное размещение выпуска облигаций 7-й серии объемом до 10 млрд рублей и 9-й серии объемом до 5 млрд рублей прошел 8 августа с 11:00 до 15:00 по московскому времени. Первоначально ориентир цены составлял не ниже 100% от номинала.

Объем размещения будет равен объему предъявленных по оферте облигаций.

Организаторами выступают Газпромбанк и ВБРР.

«Башнефть» установила цену вторичного размещения бондов объемом до 15 млрд рублей (interfax.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал