Астра

Брокер ВТБ включил наши акции в топ-10 перспективных бумаг

- 01 августа 2024, 17:24

- |

По мнению аналитиков, в условиях высоких процентных ставок фокус инвесторов будет смещаться на такие компании роста, как «Группа Астра», выручка которой растет более чем на 50% в год.

ВТБ Мои инвестиции ожидает сильную динамику роста в IV квартале, ключевом для IT-сектора.

❤️ Ваша $ASTR

- комментировать

- Комментарии ( 2 )

Альфа-Инвестиции рекомендуют к покупке акции Астры с целевой ценой 645 руб на срок 5 мес (апсайд 14%)

- 01 августа 2024, 16:47

- |

Акции Астры корректировались вместе с рынком и могут расти опережающими темпами, когда начнётся новая фаза роста. На этом можно заработать до 32% годовых.

В кейсе Астры позитивные факторы не изменились: компания всё ещё получает выгоду от ухода иностранных вендоров и поддержки государства. 12 июня управление по контролю за иностранными активами Минфина США запретило предоставлять IT-услуги любому лицу на территории России.

Астра занимается операционной системой и инфраструктурным программным обеспечением, то есть она бенефициар импортозамещения.

IT-разработчики имеют сезонную специфику: основная доля доходов приходится на конец года. В I полугодие Астра обычно зарабатывает не более 35% всей годовой выручки, а декабрь обеспечивает 50%.

По итогам II квартала 2024 года показатель отгрузок составил 3,64 млрд руб., продемонстрировав мощный рост — на 72% год к году. Это даёт основания полагать, что конец года будет ещё более сильным, учитывая обновление прайс-листа в начале года.

У компании почти нет долговой нагрузки, и она хорошо генерирует чистый денежный поток.

( Читать дальше )

⭐️ Вы ждали, мы сделали: представляем новую версию нашего флагмана

- 01 августа 2024, 10:09

- |

Встречайте операционную систему Astra Linux восьмого поколения. Она стала еще удобнее, производительнее и безопаснее. Ниже рассказываем про основные улучшения.

🔹Установка: обновили программу установки, теперь операционную систему можно установить в один клик.

🔹Обновление: автоматизировали переход от предыдущих версий операционной системы к последней и наоборот.

🔹Ядро: поставили ядра новейших версий, которые сделали операционную систему еще более стабильной и безопасной, поддерживают современное оборудование.

🔹Защита информации: сгруппировали настройки безопасности – теперь достаточно определить сценарий использования, под него автоматически подключатся нужные настройки.

И это далеко не все. Внутри еще много нововведений, над которыми тщательно работала большая команда разработчиков.

🔥 Обновления коснулись и дизайна. Новое оформление – Astra Proxima – отличается сдержанностью, легкой навигацией и современными графическими решениями. Новый стиль – отражение отзывов пользователей.

( Читать дальше )

Какие сектора часто растут в августе. Выбираем акции

- 31 июля 2024, 14:08

- |

Каждый месяц мы исследуем сезонность в российских акциях: какие сектора обычно растут, а какие — падают. Разбираемся: чего, если верить статистике, можно ждать в августе 2024 года.

Методология

Мы берём текущий состав всех 10 отраслевых индексов и рассчитываем динамику каждого компонента по месяцам с 2000 года. Далее объединяем данные по месяцам и ищем среднюю динамику.

Результат получается средневзвешенным, то есть влияние каждого компонента одинаковое, в отличие от классических индексов, где наибольший вес у 2–3 акций.

Как ведёт себя рынок акций в августе

По данным с 2000 года, в 71% случаев Индекс МосБиржи заканчивал август в плюсе, в среднем на 5,4%. Если рассматривать все периоды, то с учётом снижений средняя динамика в августе составляет 2,5%.

Все сектора в среднем завершали август в плюсе, но заметно сильнее остальных выглядел IT-сектор. Важно отметить, что в прошлом основой для статистики была динамика акций Яндекса, и только потом в секторе появились новые эмитенты — за последние 3 года средняя динамика уже 4 акций составляла порядка 15%.

( Читать дальше )

🐹Астра. #ASTR

- 31 июля 2024, 14:01

- |

🥜Так Друзья, ранее я указывал на сформировавшуюся низходящую тенденцию и как показало время, бумага и продолжила в ней двигаться!

🥜Сейчас добавил ещё пару пиков, которые появились на графике! Так что если бы вы продолжили работать в этой тенденции, то ваши спекуляции хоть от лонга, хоть от шорта были бы на повышенной вероятности, а как показала время были бы успешными!

🥜Почему вновь вернулся к этой бумаге? Появились изменения! На графике первый звоночек на слом низходящей тенденции! Впервые за продолжительное время минимум сформировался выше предыдущего! Для подтверждения и формирования вероятности на слом и формировании восходящей нужен второй звоночек — формирование максимума выше предыдущего!

🥜Так что вероятность на пробой прежнего экстремума появилась, а вероятность на слом тенденции ждём по итогам отработки текущей вероятности!

🥜На формировании минимума я брал эту бумагу, не себе, но брал! Так что у меня двойная заинтересованность в росте!)))

🐹 Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

( Читать дальше )

🔥 Яндекс. Как же он хорош

- 31 июля 2024, 09:16

- |

Дорогие подписчики, вчера Яндекс представил долгожданный отчет за II квартал 2024 года, который получился выше ожиданий. Традиционно переходим к ключевым финансовым показателям:

— Выручка: 447,6 млрд руб (+38% г/г);

— Cкорр. EBITDA: 93,2 млрд руб (+68% г/г);

— Cкорр. Чистая прибыль: 44,2 млрд руб (+88% г/г).

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Выручка по сегментам бизнеса:

— Поиск и портал: +35% г/г (доля на рынке увеличилась до 64,7%);

— Райдтех: +44% г/г;

— Доставка и другие O2O сервисы: +65% г/г;

— Плюс и развлекательные сервисы: +48% г/г.

( Читать дальше )

Импортозамещение промышленного ПО поддержат новыми стандартами: для стимулирования развития российских PLM-систем Минпромторг и Росстандарт сформировали программу их стандартизации – Ъ

- 31 июля 2024, 07:45

- |

Минпромторг и Росстандарт запускают программу стандартизации российских систем управления жизненным циклом промышленных изделий (PLM-систем). Новый ГОСТ и обновленные стандарты будут введены к концу 2026 года. Эксперты считают, что это поможет ускорить импортозамещение промышленного ПО.

Программа стандартизации

К концу 2026 года планируется создать комплекс национальных стандартов для поддержки жизненного цикла машиностроительной продукции гражданского и двойного назначения. В программе участвуют Минпромторг и Росстандарт, которые будут устанавливать требования к совместимости и регламентировать форматы документов на всех стадиях жизненного цикла изделий.

Актуализация существующих стандартов

Директор по проектному управлению и цифровизации АО ТМХ Виталий Плешанов отметил, что действующие стандарты устарели, так как многие из них не обновлялись с 2020 года. Он подчеркивает необходимость разработки единого комплекса стандартов, охватывающего весь жизненный цикл изделия в электронном виде.

( Читать дальше )

Бриллиантовые новости

- 30 июля 2024, 14:02

- |

💎 АЛРОСА внедрила наше приложение Workspad X. Оно позволяет организовать безопасный рабочий кабинет в смартфоне. Пользователям этого решения доступна корпоративная почта, управление календарем, редактирование рабочих документов.

У Workspad X нет доступа к другим приложениям и личным данным в телефоне. Также в приложение вшиты средства защиты информации от утечек данных.

Уже более трех тысяч сотрудников $ALRS пользуются приложением – их работа стала более гибкой: можно решать рабочие вопросы, не привязываясь к стационарному рабочему месту.

❤️ Ваша $ASTR

ГК Астра представила операционные результаты за первое полугодие 2024 года.

- 30 июля 2024, 11:58

- |

В отличие от Позитива сезонность в этой компании пока не так ярко выражена, поэтому результаты должны порадовать акционеров. В первом полугодии отгрузки выросли на феноменальные 64%!!! Отличный результат.

Что интересно, несмотря на выдающийся рост бизнеса, акции компании вчера сильно падали вместе с остальным рынком. Может быть это шанс купить дешево? Как раз про это говорили на вчерашнем эфире (запись доступна в разделе «эфиры» в приложении Т-инвестиции).

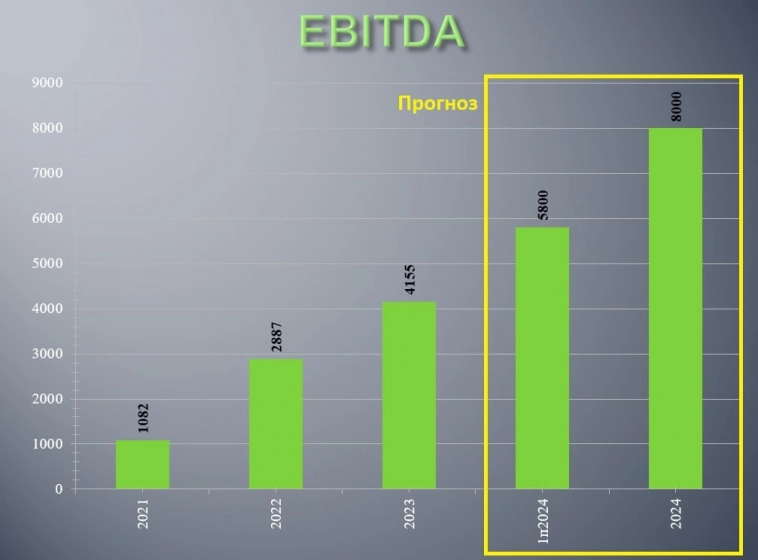

Давайте посчитаем. Поскольку вторая половина года у российского софта обычно сильнее чем первая (из-за того, что гос компании подписывают новые контракты в конце года), мы можем предположить, что во втором полугодии рост выручки будет сопоставим с первым полугодием. Может быть рост будет и выше, но мы посчитаем консервативно. При темпах раста 65% в год компания получит примерно 5 млрд выручки в первом полугодии и около 10 млрд во втором. Итого 15 млрд!!! При сохранении рентабельности на уровне 50+% выйдет 7,5 — 8 млрд EBITDA 2024.

( Читать дальше )

Астра отгрузки 2 квартал 2024 г. - темпы роста ускоряются

- 30 июля 2024, 06:01

- |

Астра опубликовала пресс-релиз с показателем отгрузок за 1-ое полугодие 2024 г.

За 1-ое полугодие показатель вырос на +64% до 5,5 млрд рублей. Причем темп роста во 2-ом квартале вырос до +72% и отгрузки составили 3,6 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал