Акции

Финансовые рынки 2019-2020.

- 03 января 2021, 17:53

- |

Финансовые рынки 20019-2020.

С середины 2019 года, на мировых финансовых рынках сложилась худшая динамика со времен ипотечного кризиса 2006-2009 годов. Федеральная резервная система США начала поднимать процентные ставки. Деньги начали дорожать. Постепенно сложилась ситуация, когда на мировых финансовых рынках создалась ситуация дефицита долларов. Некоторые валюты особенно развивающихся экономик и прочих стран имеющих большие долги в валюте стали девальвироваться по отношению к доллару. Кризис созрел в начале 2020 года, а в марте-апреле фондовые рынки мировых рынков показали дно. Но надо отдать должное крупным финансовым и экономическим конгломератам таким как США, Германия, Япония, которые продолжали сверхмягкую денежно-кредитную политику, а США влила огромное количество напечатанных долларов в мировую экономику, что создало подушку безопасности на фондовых площадках мира. Падение хоть и было резким, но не таким глубоким как в ипотечный кризис. На данный момент сверх мягкая монетарная политика продолжается и фондовые рынки смотрятся привлекательно.

Что можно сказать о России? ЦБ упорно снижал процентную ставку, стараясь не отставать от крупных сверхдержав, так-как сильный рубль опасен для экономики матушки России и вывод напрашивается сам по себе, что доллар и евро более перспективны в накоплении богатства, чем рубль. С одной стороны это говорит о том, что мировая экономика на пороге крупнейшего замедления экономики со времен Великой депрессии, с другой стороны в ситуации когда в экономиках очень много денег, банки работают, доходности компаний высоки, я бы сказал очень высоки, а доходность долга и стоимость денег низкая, деньги должны будуть идти на рынки акций. Это скорее всего и вероятнее всего приведет к крупному росту стоимости компаний. Рост сырья мы еще увидим и нефть по 100 долларов думаю на ближайшие 2 года более реальна, чем по 40. Возможна ситуация роста сырья и доллара по отношению к рублю.Но и возможна ситуация роста сырья с плавным и не глубоким (10-20%) окончательным падением доллара к рублю, так что в целом нефть в рублях будет выше чем на данный момент.

Энергетика. Газ, нефть, уголь.

Развитие экономики нефти и газа в ближайшие 50 лет будет расти. Причина в том, на мой взгляд, что нет чистого месторождения газа без нефти, поэтому нефть не сойдет с мирового энергетического рынка чисто по техническим причинам это невыгодно. Куда девать нефть при добыче газа? Рынок нефти следовательно по техническим причинам будет жив и развиваться. Кроме того заправить самолет газом не представляется безопасным, и поэтому газомоторное топливо не может рассматриваться полной альтернативой нефти.

Заменить газ может в некоторых объемах солнце и ветер, но только там где их много, кроме того поставить вентиляторы вблизи городов не лучшее решение в экологическом и в части безопасности плане.

- комментировать

- Комментарии ( 0 )

Мысли по году

- 03 января 2021, 17:40

- |

Поэтому решил не писать свои результаты, а написать главное открытие для себя в этом году, которое уже начал реализовывать. Всю зп надо инвестировать на ИИС в див. акции, а жить со спекуляций. Так как на ИИС больше 1 млн. не положить, то нужно по хорошему докупать еще див. акций на обычном счете и наращивать объем в спекуляциях. Заодно проверите свою мечту жить только на доходы от спекуляций.

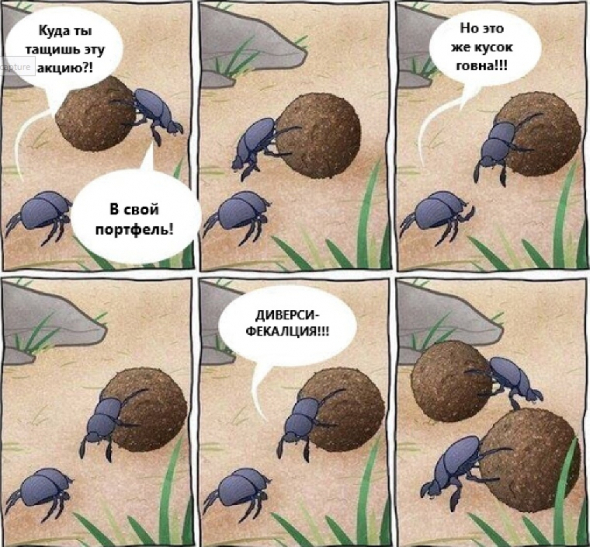

Думаю, что кроме американцев, есть смысл докупать в долгую еще и рос. див. акции, для дивердефекации. А то фиг его знает, что там с этой америкой будет, может вообще нам кислород(доступ) перекроют, так хоть наши бумаги останутся.

Начинающий инвестор, портфель 800т.р., мысли в слух.

- 03 января 2021, 16:09

- |

Не так давно начал инвестировать, портфель 800т.р. Много читаю про инвестирование, есть понимание по некоторым пунктам:

Необходимо инвестировать по большей части в акции США, за всю историю (200лет) у них не было дефолтов. Их фондовый рынок достаточно хорошо зажат регуляторами. Чтобы компания вышла на биржу, она должна соответствовать огромному количеству критериев, компании редко банкротятся (как правило поглощаются) и в общей массе на длинной дистанции рынок всегда растет и опережает инфляцию. Акции дают самую высокую доходность при высокой волатильности за год, но на длинной дистанции (от 10лет) имеют одинаковые риски по просадке (в сравнении с ОФЗ). Дивиденды в долларовых акциях меньше, чем в рублевых, но, если учитывать инфляцию, долларовые дают доходность выше.

Если хочешь обогнать рынок, нужно выбирать акции точечно, портфель 7-15 эмитентов, как у Баффета. Но для их выбора нужно провести колоссальную работу для их оценки. И после покупки не сомневаться, держать до победного, даже с просадкой в 75%. (это не мой вариант, я за максимальную диверсификацию, пусть меньше прибыль но и риск ниже)

Лично я, затрудняюсь дать точную оценку компании, и по большей части делаю минимальный анализ, стараюсь закупать акции на хорошем входе (просадке), при этом, диверсифицирую портфель. Максимально разбиваю по секторам бизнеса. Стремлюсь к 1 эмитент = 1 процент портфеля (сейчас 800т.р. 30 эмитентов, большая часть из них дивидендная). При таком раскладе, если даже что то просядет, или обанкротится, рост портфеля будет близок к рыночному, а если «угадал», то с небольшим опережением. И опять же, если хорошо вошел, и акция выросла, то те же 6% дивидендов будешь получать не с вложенных, а с учетом роста. Пока все, желаю успехов, если есть что добавить, пишите, подискутируем.

Прогноз по канадскому доллару сбывается, но пока торговать пару желания не возникает. Волновой анализ USD/CAD

- 03 января 2021, 12:27

- |

USD/#CAD

Таймфрейм: 4H

Как и было предположено месяц назад в рамках основного сценария, американский доллар продолжил обесцениваться относительного канадского: https://t.me/waves89/2262; https://vk.com/wall-124328009_20266. Но альтернатива, которая размечена здесь серым цветом, с треугольником в волне [d] не даёт возможности мне торговать пару в шорт.

Жду дальнейшее ослабление американского бакса, поэтомуприоритет подсчетов и цели сохраняю без изменений, но торговать против доллара мне интереснее фунт и евро, там конструкции с точки зрения Волнового анализа понятнее.

Портфель пятиклассника-2020. Поехали! И приехали…

- 03 января 2021, 11:11

- |

Давненько я ничего не писал на смартлабе. Обалдеть, аж с прошлого года ни строчки :-)

Пора бы скрипнуть заржавевшим пером. И вспомнить про нашего пятиклассника. Нет, про него никто и не думал забывать, однако пауза несколько затянулась, и причина этого станет ясна позднее. А пока вспомним, о чём шла речь.

Всё началось с того, что в один прекрасный день я решил стать инвестором. Начитавшись на СЛ многочисленных историй успеха, я вдруг задумался. Как это ни удивительно прозвучит, но за все свои 15 спекулянтских лет на бирже, я ни разу не задумывался об инвестициях. Даже мысли такой не возникало. Ни разу! А тут прямо поветрие какое-то, даже лудоман Карпуха и тот решил попробовать себя в инвестициях. Не иначе Лариса Морозова заразила весь смартлаб :-)

Радостная новость для тех, кто пожелает встать на путь инвестиций в ценные бумаги. Вам нет никакой нужды погружаться в океаны специализированной информации, листать толстенные талмуды и ломать голову над формулами. Ничего этого не нужно, ведь всё необходимое есть на смартлабе. А также есть то, чего нет нигде – это мгновенная обратная связь посредством форума, комментариев и писем в личку. В общем, читайте смартлаб – и будет вам шоколад.

От себя могу порекомендовать двух авторов СЛ, которые на инвестициях собаку съели, это AlexChi и

( Читать дальше )

Рекомендую присмотреться к ETF #ACES

- 03 января 2021, 10:51

- |

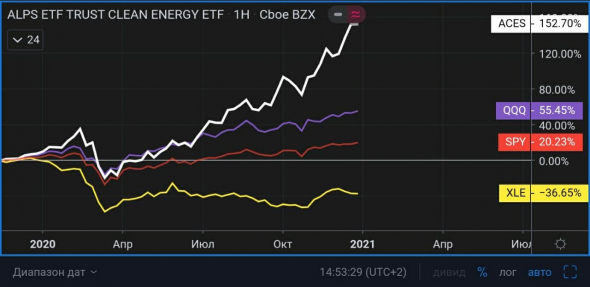

Это хорошо диверсифицированный фонд, состоящий из компаний зелёной энергетики.

Особенно актуален для среднесрочных и долгосрочных инвесторов, потому что:

▫️Новый президент США топит за чистую энергию.

▫️ Альтернативная энергия становится все более популярной и потихоньку будет вытеснять традиционные уголь и нефть.

▫️Ожидается, что к 2030 году зеленая энергия будет стоить дешевле генерации на угле.

▫️Этот фонд в 2020 году обогнал широкий рынок более чем в 5 раз. В то время как привычный нам энергетический ETF (#XLE) показал убыток.

🔻Основные акции в фонде: ENPH, PLUG, RUN, TSLA, CREE.

Закрытый клуб начинающих инвесторов: присоединиться

Я в Instagram: перейти

Я на YouTube: перейти

Телеграм канал: почитать

Итоги инвестирования 2020 года! Взлет и провал...

- 03 января 2021, 06:16

- |

Решил поделиться своими итогами уходящего года.

Многие инвесторы говорят что этот год был годом возможностей, я с ними полностью согласен, но были у меня и промахи которые унесли мою доходность в отрицательную сторону.

Итак, пандемия, все рынки начали свое серьезное падение.

Тут конечно я закрыл все позиции открытые раньше и стал наблюдать за происходящем что меня очень не радовало, пробовал шортить фьючерсом Сбербанк, но тщетно (выбивало частенько по стопам — дикая волатильность).

Стал присматривать интересные компании для входа и нашел(пользуясь фундаментальным и техническим анализом). Это были круизные компании, они хорошо просели из-за пандемии (Carniva, Royal Caribbean). Успел набрать хорошую позицию на дне Carnival jn 10-12, Royal по 23-25$). Так же набрал хорошую позицию Apergy Corporation и Energy Transfer (об этой компании будет отдельный разговор) на низах. Также набрал Северстали и ФСК по хорошим ценам. Также старался зайти фьючерсом на сбер по другому счету и набрал опционов Call.

( Читать дальше )

Мой инвестиционный портфель: итоги 2020 года

- 02 января 2021, 15:46

- |

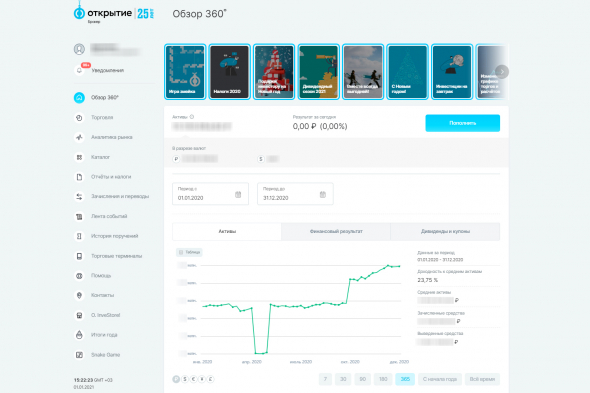

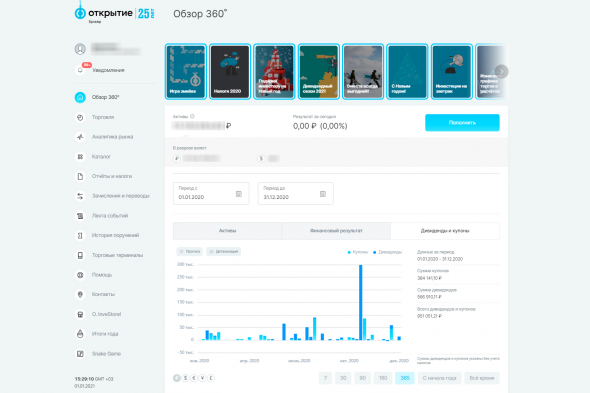

Сложный и непредсказуемый (не только в экономическом разрезе), иногда даже трагичный, 2020 год закончился. Пора подвести итоги и посмотреть – какой результат показал мой инвестиционный портфель за прошедший период

Данная статья не является индивидуальной инвестиционной рекомендацией! Автор не несет ответственности за ваши действия.

Индекс ММВБ вырос с 3076 пунктов в начале года, до 3289 – в конце, показав, таким образом, рост в 6,91%. Мой портфель на фондовом рынке вырос более существенно, всех вышеперечисленных значений, продемонстрировав положительную динамику в 23,75% к средним активам. По традиции, попробую оценить некоторые свои сделки, которые помогли опередить индекс ММВБ почти 3,5 раза.

К 20 января котировки акций на Мосбирже достигли исторического максимума в размере 3219 пунктов, мой же портфель достиг рекордных показателей ровно через месяц, где-то к 23 февраля, и после этого начала плавно снижаться. Тогда еще закралась мысль, что может зафиксировать прибыль по большей части позиций и посидеть немного в деньгах, но нет, идея не была реализована, и мартовский обвал я встречал полностью в бумагах, имея на брокерском счете около 100 рублей свободных денег.

( Читать дальше )

Выпьем за фондовый рынок 2021 года и за "Большие надежды"

- 01 января 2021, 12:59

- |

Многие инвесторы позиционируют свои портфели из расчёта на продолжение роста цен на акции. Можно сказать, что и профессионалы, и новички возлагают на рынок «Большие надежды».

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

В это время года мы вспоминаем замечательную классику Чарльза Диккенса «Рождественская песнь».

У Британского писателя Викторианской эпохи есть ещё несколько книг, в том числе «Большие надежды».

Этот заголовок является подходящим описанием мышления многих инвесторов фондового рынка, встречая новый 2021 год они произносят: «Выпьем за рынок!»

Один из примеров позитивных ожиданий в отношении рынка — это заявление аналитика BMO Capital Markets (Yahoo News, 7 декабря):

“Ожидайте очередной год с двузначной доходностью. Мы ожидаем, что 2021 год может стать одним из лучших в истории, с точки зрения роста прибыли”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал