Акции

Итоги января +12,98%

- 01 февраля 2021, 13:52

- |

Обзоры.

1.Индекс Ртс.

Спрогнозировано снижение индекса Ртс в январе с 1500 п до 1410 п.

2. USD/RUB.

Спрогнозировано ослабление рубля в январе от зоны 73,0 – 74,0 до 76,50 с рекомендацией закрывать лонги по 76,30.

3. Индекс S&P500.

Выполнена цель роста S&P500 в январе – 3825 п.

4. Brent.

5. Золото.

Выполнена цель роста в январе – 1965 п.

6. EUR/USD.

7. GBP/USD.

8. AUD/USD.

Выполнена цель роста в январе — 0,7800 п.

Торговые рекомендации и сигналы.

Результат по торговым сигналам + 2,04 %.

Всего 6 трейдов: 6 прибыльных, 0 убыточных.

Акции США.

Результат по торговым сигналам + 10,94 %.

Всего 8 трейдов: 8 прибыльных, 0 убыточных.

Лучшие трейды по американским акциям в 2021 году.

AMC Long12.11 3,05 Long28.12 2,45 Sell 25.01 4,75

AMC ENTERTAIMENT HOLDINGS INC

Итого с начала года +12,98%.

Результат за 2020 год +50,20%.

Всем успешных трейдов.

С уважением, Ярослав Салимов.

- комментировать

- Комментарии ( 0 )

О прибыли Tesla и о том, как она может вырасти.

- 01 февраля 2021, 13:27

- |

Давайте для начала разберёмся с одной важной деталью, которая приносит Tesla огромную прибыль, а именно: Что такое ZEV-кредиты?

ZEV-кредиты (Zero-Emission Vehicle credits) — это баллы, которые автопроизводители получают за продажу электромобилей. Если не удается набрать нужное количество баллов, компания получает многомиллионный штраф. Чтобы добрать недостающие ZEV-кредиты и избежать наказания, их можно купить у других производителей. У компаний, которые производят только электрокары, накапливается больше ZEV-кредитов, чем им нужно.

ZEV-кредиты в размере 1,6 миллиарда долларов, полученные в прошлом году компанией Tesla, превысили чистую прибыль Tesla в размере 721 миллион долларов, а это означает, что если бы не ZEV-кредиты, то Tesla в 2020 году понесла бы чистый убыток.

В 2020 году в Калифорнии доля электрокаров должна составлять минимум 10% от общих продаж компании, а к 2025-му она вырастет до 20%. При этом учитываются только автомобили, проданные на территории штата.

( Читать дальше )

Смелый там найдет, где робкий потеряет...

- 01 февраля 2021, 12:34

- |

Сегодня хорошая возможность зайти в рынок как на сип500, так и на виксе. Выставил отложенные ордера, которые вы можете посмотреть в этом видео

📊 Публичная торговля и обзор рынка 📆 1 февраля 2021 (⏰10:30)

( Читать дальше )

===Операции с акциями SLEN

- 01 февраля 2021, 11:35

- |

Эмитент: Сахалинэнерго

Тикер акций: SLEN

Кто продает? Полное фирменное наименование: Акционерное общество «Сахалинская энергетическая компания»

Кто покупает? ПАО "Сахалинэнерго"

Количество акций после сделки: 42,31%

. Количество и доля голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, которым эмитент имел право распоряжаться до наступления соответствующего основания: 0

Дата события: 29.01.2021

Дата публикации: 01.02.2021 08:16:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=4842

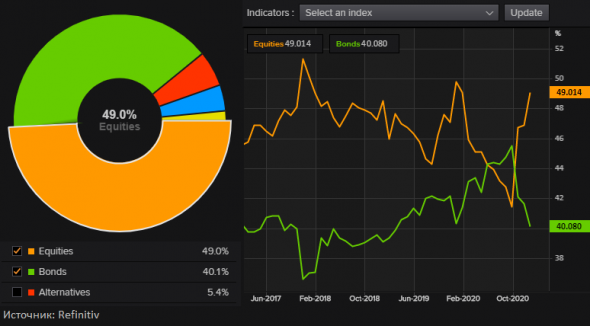

Фонды залезли "по уши" в акции

- 01 февраля 2021, 11:22

- |

По опросу Reuters, доля акций в портфелях фондов выросла в январе 2021 г. на 2,17 процентных пункта. Таким образом, до объема января прошлого года не хватает около 0,7 п.п.

В то же самое время доля «кэша» опустилась до 3,94 п.п. Исторический минимум был установлен в феврале прошлого года — 3,8 п.п.

Таким образом, фонды опять «по уши» укомплектованы активами. Передислокация между облигациями и акциями, можно сказать, подходит к концу, нужны новые деньги для того чтобы рост акций продолжился.

Наш Телеграм-канал

#36: Что случилось с акциями GameStop

- 01 февраля 2021, 10:58

- |

Разбираемся, почему акции сети магазинов с игровыми дисками GameStop выросли в сотни раз. Какую роль в этом сыграл герой фильма и книги «Игра на понижение» Майкл Бьюрри. И как форум Reddit смог уничтожить многомиллиардный хедж-фонд.

( Читать дальше )

===Операции с акциями VTBR

- 01 февраля 2021, 10:55

- |

Эмитент: Банк ВТБ

Тикер акций: VTBR

Кто продает? Банк ВТБ (ПАО)

Кто покупает? Общество с ограниченной ответственностью ВТБ Капитал Брокер

. Количество голосующих акций эмитента, приобретенных соответствующей организацией;1 450 490 000

Дата события: 28.01.2021

Дата публикации: 01.02.2021 10:30:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=1210

ИНДЕКС МБ СЕГОДНЯ

- 01 февраля 2021, 09:39

- |

Ниже 3307.

Индекс открылся выше ожидаемого, но добил до зоны восстановления спек лонгов 3300-3290. Лонги спек восстановил, но индекс ушел ниже свозив на стоп.

После этого индекс достиг следующего уровня торможения у 3270, где и закрылся.

Сипа пришла к своей ключевой поддержке.

Удержание ее предполагает еще один перехай перед продолжением коррекции.

Если же сдадим — едем к целям.

Сегодня жду опен к 3300-3307.

Если пройдем указанную зону то вероятнее высокий отскок.

После чего жду добоя до 1 цели среднесрочных шортов от 3500 — 3226. Там восстановление 1 части среднесрока.

Удачи

vk.com/id448095944

Рынки и прогнозы. В тени пирамиды американской мечты

- 01 февраля 2021, 06:56

- |

Начну с американского рынка акций, движения которого оказывают прямое действие в т.ч. на отечественные активы. В его отношении я долго руководствовался поговоркой «рынок ползет вверх по стене страха». С середины января ситуация изменилась. Страхи остались, но перестали быть главенствующей точкой зрения. Инвестсообщество за последние 10 месяцев смирилось с ростом и стало под него подстраиваться. Когда вы видите хорошо читаемый тренд, он, скорее всего, на излете. И коррекция прошлой недели тому подтверждение. Впрочем, коррекцией она, вероятно, и останется. Т.е. впереди, думаю, новый подъем. Однако и коррекция, и подъем – это, скорее, формирование бокового диапазона, чем полноценное продолжение тренда роста. И диапазон рискует сорваться вниз. Но вряд ли уже сейчас.

В целом же американский фондовый рынок из состояния финансовой абстракции, когда цены бумаг перестают отражать фундаментальную оценку компаний, перешел в состояние пирамиды. Это когда к самой абстракции добавляется всё возрастающее желание на ней заработать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал