Акции

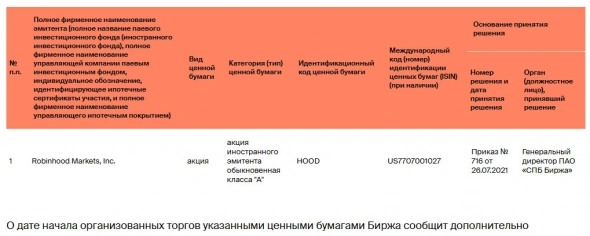

Robinhood Markets допущены к торгам на СПБ Бирже

- 26 июля 2021, 18:36

- |

Сведения о включении ценных бумаг Robinhood Markets, Inc. (HOOD) в Список / ПАО СПБ Биржа (spbexchange.ru)

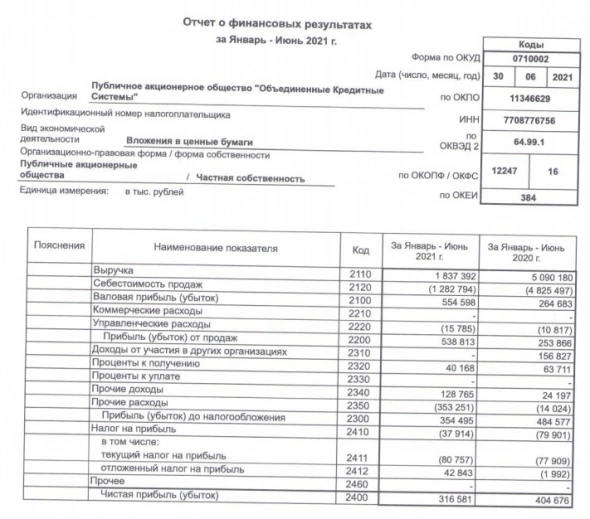

Чистая прибыль Совкомбанка по РСБУ выросла за 1 п/г в 47 раз, Газпромбанка - в 3,9 раза, Юникредит банка - в 3,6 раза, БСПб - в 2 раза

- 26 июля 2021, 18:00

- |

- чистая прибыль Совкомбанка выросла в 47 раз и составила 26,150 млрд руб. против 0,553 млрд руб. за аналогичный период прошлого года. Прибыль до налогообложения составила 29,939 млрд руб. против прибыли 2,452 млрд руб. за аналогичный период прошлого года.

- чистая прибыль Газпромбанка (ГПБ) увеличилась в 3,9 раза и составила 58,595 млрд руб. против 15,008 млрд руб. за аналогичный период прошлого года. Доналоговая прибыль составила 69,458 млрд руб. против прибыли 19,150 млрд руб. за аналогичный период прошлого года.

- чистая прибыль Юникредит банка выросла в 3,6 раза — до 10,056 млрд руб. против 2,782 млрд руб. за аналогичный период прошлого года. Прибыль до налогообложения составила 11,286 млрд руб. против прибыли 7,484 млрд руб. за аналогичный период прошлого года.

- чистая прибыль банка "Санкт-Петербург" — до 8,666 млрд руб. против 4,279 млрд руб. за аналогичный период прошлого года. Доналоговая прибыль составила 9,363 млрд руб. против прибыли 4,683 млрд руб. за аналогичный период прошлого года.

Чистая прибыль «Совкомбанка» по РСБУ выросла за 6 месяцев в 47 раз, «Газпромбанка» — в 3,9 раза, «Юникредит банка» — в 3,6 раза — ИА «Финмаркет» (finmarket.ru)

Внушительный рост Danaher дает основания для пересмотра целевой цены - Финам

- 26 июля 2021, 17:57

- |

Danaher вновь подтвердила статус одной из самых быстрорастущих компаний в секторе производителей медоборудования, показав двухзначный рост по всем ключевым показателям, что с учетом текущей капитализации ($ 207,94 млрд) выглядит более, чем внушительно. Поскольку эпидемиологическая ситуация продолжала улучшаться во многих регионах, компания в целом испытывала растущий спрос на обслуживаемых ею конечных рынках. Помимо воздействия улучшающихся условий пандемии, исследования и разработки, связанные с COVID-19, среди фармацевтических компаний продолжили формировать высокий спрос на биотехнологические, фильтрующие и геномные продукты, а также оборудование и расходные материалы молекулярной диагностики, связанные с тестированием на COVID-19. Кроме того, компания продолжает расширяться за счет поглощений и с начала года уже потратила на M&A около $1,1 млрд, а также пришла к соглашению о покупке Aldevron за $ 9,6 млрд.

Мы сохраняем позитивное видение акций Danaher в контексте впечатляющих финансовых результатов компании. Наша рекомендация «покупать» акции компании с целевой ценой $ 302,07 от 29.04.2021 уже принесла более 12,7% доходности и предполагает остаточный потенциал около 3,7%. Ставим рекомендацию по акциям Danaher на пересмотр.Ковалев Александр

ФГ «Финам»

Максим Орловский = конспект главных прогнозов на интервью у Верникова

- 26 июля 2021, 17:53

- |

Верников выложил Макса Орловского на выходных. Я прослушал выступление, расскажу основные тезисы:

📈Сейчас дешевы: GAZP, SBER, VTBR, NKNC, AGRO, SIBN

📈GAZP одна из самых интересных, всё сейчас складывается в пользу Газпром + 2значная дивдоходность по итогам 2021

📈VTBR дивдоха будет в 1,5 раза выше чем у Сбера, банк наступает Сберу на пятки

📈Рубль очень интересен, 2022 год может быть годом рубля

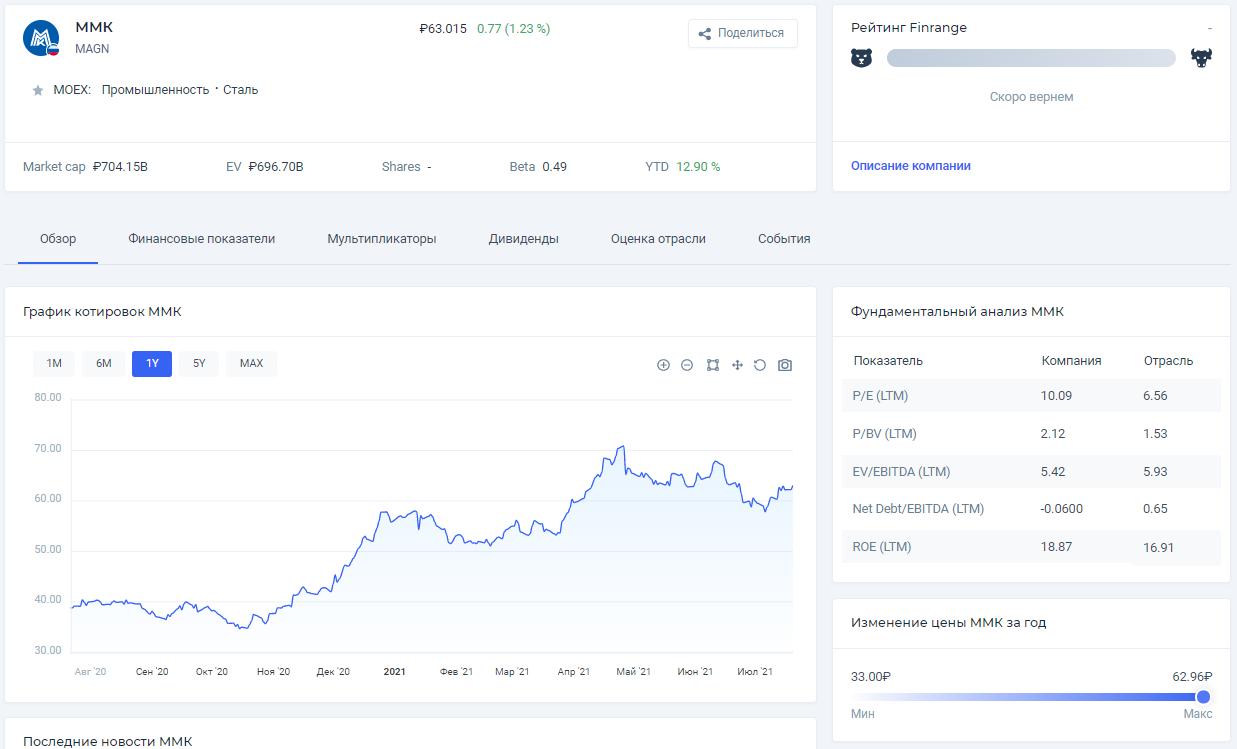

📉Сталь точно упадет, когда не знаю

📈Но акции металлургов оценены адекватно, они не перегреты

📉Нефть точно упадет, если ОПЕК не будет держать. в 2022 более реальна цена $60/барр

📉MOEX дорого

📉MAIL отстающая, кач-во корп управления под вопросом

📉TCSG не совсем однозначная история

📉OZON — крайне убыточны, конкуренция нарастает, смогут ли вообще выжить?

📉MGNT — зачем смотреть на дорогие акции когда есть дешевые?

📉RTKM — ради чего покупать? 5 руб дивов?

📈Из связки POLY/PLZL лучше взять PLZL

👉Инфляция временная. Цепочки восстановятся, цены нормализуются.

👉ЦБ еще пару раз может повысить ставку до конца года если инфляция продолжит расти

👉Когда всё рухнет — не знаю, это к гадалкам

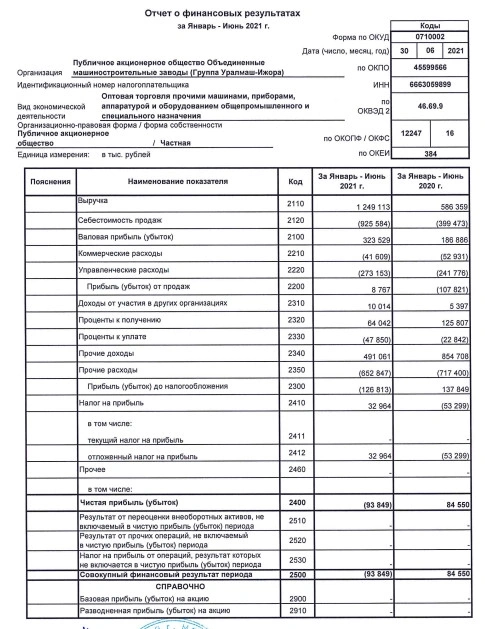

Обзор финансовых результатов ММК за II кв. 2021 г. по МСФО. Оправдали наши ожидания

- 26 июля 2021, 17:46

- |

— Выручка: $3,2 млрд (+156,7% г/г)

— EBITDA: $1435 млрд (рост в 6,35 раза г/г)

— Чистая прибыль: $1 млрд (рост в 17 раз г/г)

— Свободный денежный поток: $545 млн (-$18 млн год назад)

Компания увеличила выручку за отчётный период на 156,7% по сравнению с аналогичным периодом прошлого года – до $3,2 млрд на фоне сильных операционных результатов за прошедший квартал.

Чистая прибыль ММК выросла в 17 раз и составила $1031 млн. Рост прибыли в основном связан с эффектом низкой базы во II кв. 2020 г. из-за пандемии коронавируса, а также положительной динамикой цен на стальную продукцию.

( Читать дальше )

Погодные факторы и оживление экономики поддержали отчеты Юнипро и Мосэнерго - Финам

- 26 июля 2021, 17:43

- |

Энергорынок показывает здоровые темпы восстановления в этом году, я бы сказала, быстрее ожиданий, но хотя в 1-м полугодии выработка электроэнергии и выросла на 6% г/г, мы видим разные результаты компаний в зависимости от видов генерации и региона. Если смотреть на «Юнипр»о, то темпы роста выработки отстают от рынка в целом, хотя +4% по любым меркам отрасли можно назвать сильной динамикой. Результаты сдерживаются ограниченной потребностью нефтяных компаний в электроэнергии из-за сделки ОПЕК. Далее, операционные результаты могут быть мало релевантны для инвестиционного кейса UPRO при том, что объем прибыли в этом году будет определяться другими факторами — окончанием ДПМ по ряду энергоблоков и запуском из аварийного ремонта 3-го энергоблока Березовской ГРЭС. Годовая прибыль прогнозируется на уровне 16,8 млрд руб., согласно консенсусу Reuters, с дальнейшим повышением на 25% г/г до 21 млрд руб. в 2022 году за счет ввода в эксплуатацию модернизированных по КОММод объектов.

Мы считаем, что эти позитивные тенденции и ожидания по прибыли по большей части уже учтены в ценах, и рекомендуем «Держать» акции «Юнипро» с целевой ценой 2,87 руб. На кейс мы смотрим как на дивидендную историю, для вложений акции интересны на коррекциях.Малых Наталия

ФГ «Финам»

«Мосэнерго», в свою очередь, отчиталась об увеличении выработки электроэнергии на 13% г/г и теплоэнергии на 25% г/г, и поскольку финансовые показатели компании в значительной степени привязаны к продаже электроэнергии, в основном на РСВ, и теплоэнергии, то можно ожидать, что это станет сильным драйвером к улучшению показателей прибыли в этом году. Мы видим, что консенсус по годовой прибыли 2021Е заметно улучшился в последнее время: сейчас, по данным Reuters, ожидается прибыль в объеме 13 млрд руб., хотя еще месяц назад прогнозировался результат около 10,5 млрд руб. Дивиденд при выплате 50% прибыли по МСФО, таким образом, может составить 0,166 руб. на акцию с доходностью 7,5%. Акции Мосэнерго на текущий момент не находятся в нашем покрытии. Консенсус Reuters 2,24 руб. предполагает наличие небольшого апсайда 2%.

Восстановление промышленного спроса на э/э положительно сказалось на результатах AEP - Финам

- 26 июля 2021, 17:29

- |

Одним из главных драйверов роста прибыли компании стало повышение загрузки генерирующих и сетевых мощностей, вызванное восстановлением промышленного спроса на электроэнергию: впервые за последние 5 кварталов AEP зафиксировала рост спроса со стороны нефтегазового (+6,7% г/г) и прочих секторов (+15,7% г/г). CEO компании Николас Акинс отметил, что активное восстановление американской экономики и положительный эффект данного процесса на результаты компании: «Мы видим положительные признаки касательно улучшения экономики по мере того, как страна оправляется от пандемии. Коммерческие и промышленные продажи восстановились по всей территории нашего обслуживания почти во всех секторах. Продажи э/э населению при этом незначительно снизились по сравнению со вторым кварталом прошлого года, поскольку многие потребители возвращаются в офисы». Компания подтвердила прогноз по годовому скорректированному EPS за 2021 год в диапазоне $4,53-4,73 на акцию.

По результатам отчета мы сохраняем рекомендацию «держать» по акциях AEP с целевой ценой $94,57, что соответствует потенциалу 9,99%.Ковалев Александр

ФГ «Финам»

Операционные результаты по рос. компаниям

- 26 июля 2021, 17:19

- |

📱 М.видео – хорошие операционные результаты за 2 квартал 2021 г. Общий объем продаж вырос +38% г/г, оборот мобильной платформы рост на 231,7% г/г. Среднемесячное количество активных пользователей MAU рост в 2,5 раза г/г.

⠀

⛏ Распадская – операционные результаты за 2 квартал 2021 г. Рост цены на концентрат +36% г/г, добыча угля +22% г/г. Продажи концентрата и угля -2% и -34% г/г соответственно, в основном это связано с логистическими ограничениями и дефицитом полувагонов.

⠀

⛏Петропавловск — ухудшение операционных результатов за 2 квартал 2021 г. Снижение производства золота (тыс. унций) -26% г/г (все же правильно сделали что закрыли позиции в нем при первых признаках снижения производства). Снижение связано с переходом на переработку руды с Эльгинского месторождения. Цена реализации +9% г/г за первое полугодие.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал