Акции РФ

Какие дивидендные акции РФ купить сейчас, чтобы быстрее получить дивиденды?

- 11 апреля 2023, 12:36

- |

Дивидендные акции — это акции, которые предоставляют инвесторам право на получение дивидендов. Дивиденды представляют собой часть прибыли компании, которая выплачивается ее акционерам в виде денежных сумм или дополнительных акций. Их размер зависит от прибыли и дивидендной политики.

Инвесторам в России акции как раз и нравятся в большой степени из-за дивидендов, ведь многие компании регулярно выплачивают дивиденды своим акционерам. Для инвесторов, которые ищут стабильный доход, инвестирование в российские дивидендные акции может быть привлекательным вариантом.

Если смотреть на ближайшие выплаты дивидендов, то можно посмотреть на дивидендный календарь. Увидим там такие дивиденды.

Также написал, где стоит выбирать обычные или префы. Доходность может сильно отличаться! Выделил жирным самые высокие дивиденды по доходности.

Погнали:

1. Группа Позитив, тикер POSI

Часть 1

- Купить до 12 апр 2023

- Реестр: 16 апр 2023

- Размер дивидендов: 37,87 ₽

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Отчет Сбербанка за 1-й квартал 2023 года

- 11 апреля 2023, 10:13

- |

Сбер отлично отчитался за первые 3 месяца 2023 года

Главная цифра — 350,2 млрд руб. чистой прибыли за первые 3 месяца. За март 125,3 млрд руб.

Это 6-й месяц подряд с докризисными показателями. Еще и высокая рентабельность — 24% по итогам 1-го квартала.

«Март стал для Сбера лучшим месяцем с начала года. Мы выдали максимальный за всю историю объем розничных кредитов – более 660 млрд рублей, и нарастили портфель кредитов корпоративным клиентам, сохранив качество портфеля на высоком уровне. В результате Сбер заработал прибыль в размере более 125 млрд руб., что позволило завершить первый квартал с рентабельностью в 24%» — президент Сбербанк Г. Греф.

Полный свежий разбор Сбербанка читайте в моем телеграм канале: t.me/Vlad_pro_dengi/239, про ближайшие дивиденды, справедливую оценку и точки выхода из позиции.

Подпишитесь на мой телеграм-канал и читайте свежие обзоры других российских компаний: t.me/Vlad_pro_dengi

Татнефть: t.me/Vlad_pro_dengi/232

( Читать дальше )

markets report 11/4/23

- 11 апреля 2023, 10:03

- |

Всем спортивного вторника! Выпуск 273

На американских площадках торги совсем сдулись, поначалу наблюдалось снижение индексов но позже вечером все отыгралось назад и закрылось по сути в 0. Новостной фон нейтральный поэтому индексы в конец обленились, объемы в районе 9 ярдов, при среднем значении более 12 ярдов тому подтверждение. Ну это не удивительно большие события ожидаются почти в самом конце недели будут опубликованы очередные инфляционные индексы CPI и PPI, а так же в пятницу открывает парад отчетностей большая тройка C, JPM, WFC. В этой группе только C удалось подняться выше остальных, но у всех трех банков это выглядит как небольшой откат на пониженных объемах после сильного движения вниз на повышенных объемах, то есть пока рынок больше настроен скептически и эти банки могут еще припасть.

Так же напоминаю, что у рынка пока самые негативные за последнее время ожидания по приближающемуся сезону отчетностей, общее падение прибыли прогнозируется более 5%. Поэтому в таких условиях любая хорошая новость может дать сильный толчок наверх, и рынок от радостной неожиданности могут свозить выше 4200 по SnP, но пока похоже волатильность будет пониженной и будем тусоваться вокруг текущих уровнях.

( Читать дальше )

Сбербанк вырос на 120% с минимумов 2022 года. Когда фиксировать прибыль? Свежий обзор компании.

- 10 апреля 2023, 23:32

- |

Подпишитесь и читайте больше обзоров компаний и сделок в моем телеграм-канале! t.me/Vlad_pro_dengi

Сбербанк позеленел в портфелях многих инвесторов благодаря щедрым дивидендам и быстрому восстановлению прибыли. Поговорим о том, когда продавать акции Сбербанка и стоит ли сейчас их покупать.

Важные операционные показатели

1. Прибыль Сбербанка за 2022 год составила 270,5 млрд руб. (по МСФО), прибыль за первые 2 месяца 2023 года составила 225 млрд руб. (по РСБУ). Завтра выйдут данные за март и 1-й квартал, там тоже вероятно будет больше 100 млрд руб. То есть за квартал Сбер заработал больше, чем за весь 2022 год.

2. Мультипликаторы.

P/E, текущий (капитализация / прибыль) = 15,73 (средний за 5 лет = 5)

P/BV (капитализация / балансовая стоимость) = 0,8 (средний за 5 лет = 1)

P/E не показателен, так как не отражает тенденции на восстановление прибыли, а вот P/BV показывает небольшую недооценку.

💰Дивиденды

Наблюдательный совет Директоров Сбербанка рекомендовал выплатить дивиденды в размере 25 руб. на 1 акцию. Всего компания направит на дивиденды 565 млрд руб. Дивидендная доходность к текущей цене акций (220 руб.) составляет 11,4%.

( Читать дальше )

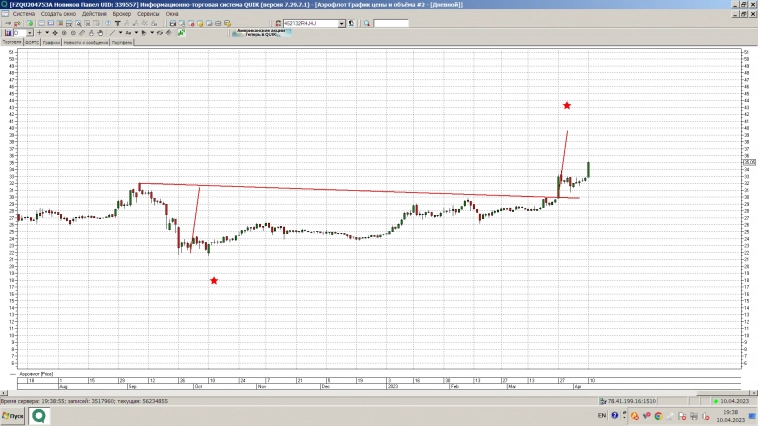

Аэрофлот

- 10 апреля 2023, 19:40

- |

❌ Как я не заработал еще 30% прибыли?

- 10 апреля 2023, 17:34

- |

С момента старта позитива на российском рынке мною было принято решение отказаться от сделок во втором и третьем эшелоне. Решение было осознанное, причин несколько.

🔹 Особенности малоликвидных активов.

Работа со вторым и третьим эшелоном существенно отличается от голубых фишек Мосбиржи. А сложность работы с ним пропорциональна размерам вашего депозита.

Здесь практически нет возможности входить на пробой, т.е. как я обычно привык делать при работе с вилами и техническими паттернами. Отсутствие ликвидности и реализация ордера по рынку несет за собой риск формирования шпильки и весьма невыгодной цены входа.

Добавим к этому важному фактору объем сделок, который я несу за собой вместе с командой и клиентами. Получается в этой ситуации от части мы сами будем формировать цену актива (краткосрочно). А значит фактическая результативность будет отличаться от заявленной мною…я ведь бьюсь за результат.

🔹 Нагрузка на депозит.

Российский рынок я всегда называл песочницей. Редко я наблюдаю существенные расхождения динамики отраслей — в основном старт и завершение циклов приходятся на единый диапазон времени с небольшой погрешностью.

( Читать дальше )

markets report 10/4/23

- 10 апреля 2023, 08:11

- |

Всем понедельник! Выпуск 272

Полагаю, что дешевеющий российский рубль тревожит сейчас сильней всего остального, ибо некоторые заявляют на нашем валютном рынке случилась настоящая паника. Мне вот лично так не кажется. Ну да валюта стала резко дешеветь, но это нормальная история, когда до этого она долго торговалась в боковике, а соответственно пружина сжималась, вот теперь она разжимается. В Пятницу был сильный откат, но повторюсь разворот этот был локальный, большое движение наверх думаю еще продолжится, поэтому валюту поколбасит и это нормально. Панического роста к 100 или выше ждать не стоит, ибо паники очевидно нет, и стоит ожидать мощных откатов, как было в пятницу либо потому что фиксируется прибыль, либо потому что в ситуацию для кого-то неожиданно, а для кого-то ожидаемо может вмешиваться ЦБ.

На фоне происходящего с рублем хочу напомнить одно интересное наблюдение – толпа всегда ошибается. Она глупа и примитивна. Не зря Энштейн говорил, что человеческая глупость такая же бесконечная величина, как и Вселенная. Я это говорю, совсем не для того, чтоб кого-то обидеть, а чтоб принять этот закон не только рынков, но и природы и помнить о нем всегда. Когда-то давно были палки, а сейчас айфоны, но есть вещи, которые не меняются и одна из них, это поведение толпы особенно в кризисной ситуации.

( Читать дальше )

Татнефть покупает сеть АЗС в Турции и шинный завод в Ленинградской области. Полный анализ сделок.

- 09 апреля 2023, 15:40

- |

Больше обзоров и сделок в моем авторском телеграм-канале об инвестициях, присоединяйтесь! t.me/Vlad_pro_dengi

1) 6 апреля стало известно, что Татнефть приобретает турецкую топливную компанию Aytemiz Fuel Distribution за 320 млн долларов. Продажа одобрена владельцем актива, холдингом Dogan. Компания 7-я в списке крупнейших заправщиков в Турции, более 570 автозаправок в 77 провинциях Турции. Выручка компании за 2022 год = 1,6 млрд долларов, прибыль = 72 млн долларов.

Дорого ли заплатила Татнефть за сеть туруцких АЗС?

P/E = 320 млн / 72 млн = 4,44, то есть покупка сети бензозаправок окупится через 4,5 года. Цена сделки адекватная.

2) 24 марта Татнефть стала владельцем 100% долей в шинном заводе финской компании Nokian Tyres во Всеволожске Ленинградской области. Цена сделки 285 млн евро.

Дорого ли заплатила Татнефть за шинный бизнес? Оценим по прибыли Nokian Tyres в 2021 году (206,2 млн евро), так как в 2022 компания больше была настроена выйти из России, чем работать тут.

( Читать дальше )

Зачем инвестировать в наши акции в долгосрок, если в твердой валюте они не растут!?

- 09 апреля 2023, 12:20

- |

У меня портфель из трех типов активов:

— треть акций;

— треть замещающих облигаций (доллар и юань);

— треть на накопительнром счете в банке в рублях.

Рассмотрел стоимость шести акций в долларе (тикер / USDRUB_TOM),

которые я решил покупать на долгосрок в равных долях (ROSN, NVTK, SBER, MOEX, GMKN, MGNT),

и понял, что за прошедшее время они просто ходят в боковике!

Ладно, думаю, это ведь я посмотрел без учета дивидендов, проверим индекс MCFTRR

(Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций)).

Посмотрел MCFTRR / USDRUB_TOM — то же самое!

Был 60$ в 2007, выше 60$ поднимался 2007-2008 годах, в 2011 году, 2019-2022 годах, и опять сейчас 60$.

Если все так и я не ошибся, зачем тогда в долгосрок вкладываться в российские акции (или в индекс на российские акции),

если даже с учетом дивидендов в твердой валюте они не растут?

Может проще долларовых и юаневых замещающих облигаций купить, да и все?

( Читать дальше )

Акции Татнефти. Обзор лучшей нефтяной компании России!

- 09 апреля 2023, 10:16

- |

🛢Татнефть – российская компания, которая занимается добычей и переработкой нефти. 36% акций принадлежит правительству Республики Татарстан.

Единственная нефтяная компания РФ, которая опубликовала отчет по МСФО за 2022 год.

Операционные показатели:

1. Компания сохраняет в последние 5 лет добычу нефти на одном уровне (от 27 до 30 млн т.), в 2022 году — 29,1.

2. Компания значительно нарастила производство нефтепродуктов (бензин, дизель, керосин, нафта, мазут) – с 8,5 до 16,6 млн т. за 5 лет (на 4 млн т. за 2022 год).

3. В 2022 году компания получила рекордные выручку и прибыль. 1427 млрд руб. и 285 млрд руб. соответственно.

«Татнефть» — умеренно-растущий бизнес.

По текущим мультипликаторам компания недооценена:

P/E = 3,33 (окупает себя прибылью за 3 года, средний показатель «Татнефти» за 5 лет = 8)

P/BV = 0,86 (компания владеет активами стоимость которых больше, чем стоимость самой компании на бирже, средний показатель за 5 лет = 2)

С долгами все в порядке, 14,5 млрд руб. долг, кэша на руках 167,9 млрд руб., чистый долг отрицательный.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал