АФК СИстема

АФК Система купит акций Эталона на $38,5 млн в рамках SPO

- 13 мая 2021, 11:45

- |

Capgrowth осуществила подписку на 22 632 806 акций Etalon Group по цене $1,7 за обыкновенную акцию. (таким образом, общая сумма составит порядка $38,5 миллиона)

АФК Система также заключила с Альфа Банком соглашение о беспоставочном свопе в отношении глобальных депозитарных расписок Etalon Group, предполагающее переход исключительно имущественных, но не голосующих прав, в рамках исполнения которого Банк планирует приобрести в совокупности до 20% капитала Etalon Group в форме ГДР посредством их приобретения как у текущих акционеров Etalon Group (включая компанию Capgrowth), так и в ходе участия Банка в последующем предложении Etalon Group ГДР, которое должно состояться, как было ранее раскрыто Etalon Group, по завершении Размещения среди акционеров, 13 мая 2021 года.

Соглашение СВОП заключено сроком на 30 месяцев, с учетом ряда случаев досрочного прекращения, предусмотренных Соглашением СВОП.

источник

- комментировать

- Комментарии ( 0 )

"Биннофарм Групп" увеличила долю в "Синтезе" до 88,6%

- 12 мая 2021, 14:29

- |

«В результате эффективная доля „Системы“ в „Биннофарм Групп“ совместно с ВТБ, который является финансовым партнером АФК по развитию фармацевтического бизнеса, составила 86,5%.

Сегежа Групп - большой разбор компании

- 10 мая 2021, 10:01

- |

Одним из самых громких IPO на нашем рынке за последнее время стал листинг Segezha Group. Дочерняя компания АФК система по праву привлекает внимание инвесторов. Уникальный бизнес, устойчивые показатели заставляют задуматься над покупкой. Все СМИ, брокеры и сама компания указывает на одни сплошные плюсы.

Мне и самому, если честно, стало интересно это размещение. Давайте же в этой статье разберемся с перспективами бизнеса и попробуем найти слабые места, которые могут заставить котировки продолжить коррекцию.

Segezha Group — ведущий лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины. Имеет производственные мощности в России и еще 11 странах Европы. Но этим не заканчивается бизнес компании. Давайте подробнее рассмотрим структуру выручки.

Бумага и упаковка

Сегмент занимает лидирующее место по объему выручки. За 2020 год он принес в копилку компании 35,7 млрд рублей, что составляет 52% от общей выручки. Компания выпускает бумажные мешки для промышленных и потребительских нужд, но 82% составляет продукция для строительной отрасли, которая продолжает развиваться.

( Читать дальше )

Анализ рынка 6.05.2021 / Новые максимумы ММВБ

- 06 мая 2021, 09:12

- |

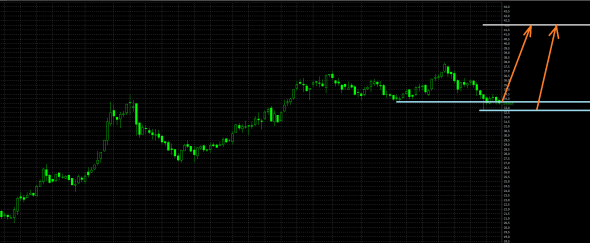

АФК Система. Локальная структура.

- 05 мая 2021, 17:02

- |

Текущее снижение существенно превысило ожидаемые цели, о которых писал в этом посте. Это повлекло за собой пересмотр разметки. Прошлую разволновку на четырехчасовом таймфрейме можно посмотреть здесь.

( Читать дальше )

Segezha Group - перспективная компания на рынке пиломатериалов - Промсвязьбанк

- 28 апреля 2021, 22:14

- |

Московская биржа в среду начала торги обыкновенными акциями лесопромышленного холдинга Segezha Group. Бумаги включены в первый котировальный список и торгуются под тикером SGZH.

Изначально был установлен ценовой диапазон для IPO на Московской бирже на уровне 7,75-10,25 рублей за акцию. В понедельник появилась информация, что он был сужен до 7,75-8 рублей. В итоге холдинг провел IPO по цене 8 рублей за акцию — чуть выше нижней границы изначального ценового диапазона.

В результате первичного размещения доля акций Segezha в свободном обращении составила 23,9% (без учета опциона на доразмещение). АФК Система остается основным акционером холдинга с долей в 73,7% (без учета опциона). АФК планирует реализовать опцион на продажу 562,5 млн акций (до 15% от объема предлагаемых в рамках IPO) в течение 30 дней с момента размещения. АФК Система и сама Segezha Group берут на себя обязательство lock up сроком на полгода, директора и топ-менеджмент компании — сроком на год.

По итогам IPO компания привлекла 30 млрд рублей, а её капитализация составила 125,5 млрд рублей. Мы изначально оценивали заявленную стоимость как завышенную и оценивали холдинг чуть ниже, в 117 млрд рублей. В итоге компания разместилась ближе к нижнему диапазону и после старта торгов акции пошли вниз, но опустились незначительно, что в целом соответствует нашей оценке. На момент 13:30 по Москве бумаги торгуются на уровне 7,9 рублей за акцию. Как мы ранее и говорили, считаем Segezha Group перспективной на рынке пиломатериалов и видим возможности укрепить лидирующие позиции по ряду направлений лесозаготовки с высокой добавленной стоимостью.Теличко Людмила

«Промсвязьбанк»

АФК Система анонсировала IPO еще 3 активов: Медси, Степь, Биннофарм

- 28 апреля 2021, 12:27

- |

По завершению IPO доля Free float Segezha Group — 23,9%. Доля АФК «Система»- 73,7%.

АФК «Система» анонсировала вывод на биржу еще 3 активов:

- сеть клиник «Медси»,

- агрохолдинг «Степь» и

- фармацевтическая компания «Биннофарм».

| Капит-я, млрд.р | Доля АФК, % | млрд | |

| Ozon.ru | 858.30 | 38.20 | 327.87 |

| МТС | 641.80 | 44.36 | 284.70 |

| Эталон | 36.50 | 25.60 | 9.34 |

| Сегежа | 125.50 | 73.70 | 92.49 |

| Итого: | 714.41 | ||

| АФК «Система» Капит-я : | 340.10 | ||

АФК Система примет обновленную дивполитику в ближайшие 2 месяца - руководитель

- 28 апреля 2021, 10:26

- |

Да, она (дивидендная политика — ред.) подготовлена, я думаю, что в течение первого полугодия, то есть в течение ближайших двух месяцев она будет принята и опубликована

источник

Цена предложения Сегежа установлена на уровне ₽8 за одну акцию - компания

- 28 апреля 2021, 09:17

- |

Подтвержденные параметры Предложения

- Цена предложения установлена на уровне 8 руб. за одну Акцию.

- В рамках Предложения Компания размещает Новые Акции в объеме 3 750 000 000 акций, что составляет 31,4% от ранее размещенных акций Segezha Group. Исходя из цены предложения, объем привлеченных Компанией средств в ходе Предложения составляет 30 млрд руб.

- Исходя из цены предложения, рыночная капитализация Segezha Group составит 125,5 млрд руб. По завершению первичного публичного размещения доля акций Segezha Group в свободном обращении составит 23,9%, без учета возможной реализации Опциона на доразмещение (как указано ниже).

- После завершения Предложения АФК «Система» останется основным акционером Segezha Group с долей в 73,7%, без учета возможной реализации Опциона на доразмещение (как указано ниже).

- АФК «Система» предоставила «Ренессанс Капиталу», как стабилизационному менеджеру, дополнительные акции в рамках опциона доразмещения вторичных акций («Опцион на доразмещение») в объеме, эквивалентном до 15% от общего количества предлагаемых Новых Акций. Реализовать опцион можно в течение 30 дней, начиная с 28 апреля 2021 года.

- Ожидается, что торги обыкновенными акциями Компании под тикером SGZH начнутся на Московской бирже сегодня, при условии их размещения. Московская биржа утвердила включение обыкновенных акций Segezha Group в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам на Московской бирже, с 28 апреля 2021 г.

- Предложение состоит из предложения Акций (i) в Российской Федерации, (ii) институциональным инвесторам за пределами Соединенных Штатов Америки в рамках «офшорных сделок» в соответствии и с соблюдением Положения S Закона США о ценных бумагах 1933 г. со всеми изменениями («Закон США о ценных бумагах»), и (iii) на территории Соединенных Штатов Америки «квалифицированным институциональным покупателям», в соответствии и с соблюдением Правила 144A Закона США о ценных бумагах, или в соответствии с иным освобождением от выполнения регистрационных требований Закона США о ценных бумагах, или в рамках сделки, не подпадающей под действие таких требований.

- В связи с Предложением Компания, некоторые директора, а также АФК «Система» и ее аффилированные лица, которым принадлежат акции Компании, приняли стандартные условия, с учетом некоторых исключений, ограничивающие отчуждение ценных бумаг Компании в течение определенного времени после завершения Предложения (180 дней для Компании, АФК «Система» и ее аффилированных лиц, которым принадлежат акции Компании; 365 дней для вышеуказанных директоров).

- В качестве Совместных глобальных координаторов и Совместных букраннеров в рамках Предложения выступают J.P. Morgan Securities plc, UBS AG London Branch и VTB Capital Plc. В качестве Совместных букраннеров также выступают Alfa Capital Markets Ltd, Bank GPB International S.A. (Группа Газпромбанк), BofA Securities и Renaissance Capital.

Исходя из цены предложения, рыночная капитализация Segezha Group составит 125,5 млрд руб.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал