АСТРА

Отчет Астра за 3 кв 2025

- 01 декабря 2025, 10:03

- |

Результаты 3 кв промежуточные, и бизнес у этой компании сезонный — основная выручка на 4 квартал, поэтому существенные выводы делать рано, стоит ждать годового отчета. Соответственно выручку комментировать не буду.

А что осталось? Осталась себестоимость, и здесь странная вещь.

Численность персонала на уровне начала года, но зарплату подняли на 37%? Это как?

Тем более что на рынке труда сейчас нету хайпа на зарплатах в ИТ.

Выглядит очень странно. Объяснения этому не увидел.

Со следующего года затраты из-за отмены льгот будут еще выше.

- комментировать

- 186

- Комментарии ( 2 )

Динамика «Астры» снизилась в 3 кв. 2025 г.

- 01 декабря 2025, 09:42

- |

Компания «Астра» представила слабый отчет за 3 кв. 2025 г., но окончательные выводы делать рано — основную часть спроса покупатели формируют в 4 квартале.

Выручка выросла, но отгрузки снизились

- Выручка выросла на 4% г/г, до 3,8 млрд руб.

- Отгрузки снизились на 15% г/г, до 3,9 млрд руб.

- EBITDA снизилась на 36% г/г, до 0,9 млрд руб.

- EBITDAC в 3 кв. 2025 г. составила -0,2 млрд руб. против 0,8 млрд руб. годом ранее

- NIC составила -0,1 млрд руб. против 0,7 млрд руб. годом ранее

- Долговая нагрузка остается несущественной: ЧД/EBITDA 0.4х.

- FCF в 3 кв. 2025 г. составил -0,3 млрд руб. против -0,7 в 3 кв. 2025 г. За 9 мес. 2025 г. FCF составил 0,5 млрд руб. (-51% г/г).

Рост выручки относительно снижения всех других статей вызван признанием выручки от активации лицензий.

По итогам 9 мес. динамика выручки положительная за счет ОС и услуг по внедрению, а выручка от продуктов экосистемы падает на 6% г/г (-35% г/г в 3 кв.).

Прогнозы по выручке

Менеджмент отмечает, что на заказчиков все еще давит жесткая ДКП и формируется отложенный спрос. По нашему прогнозу, реализация отложенного спроса возможна ближе к концу 2026 г. При этом надо отметить, что динамика выручки «Астры» на 50% приходится на 4 квартал года, поэтому положение компании на ИТ-рынке можно будет оценить по итогам всего 2025 г.

( Читать дальше )

Прогнозы и возможные сценарии - "красивые" графики от Aromath🎪

- 30 ноября 2025, 17:18

- |

Брат-близнец Новатэка #SBER Сбер пилит также боковик 290-310 с февраля — рыбы нет.

Пол — 280, потолок — 320.

Более года пишу и говорю про ПАРФА ( Принцип Активно-Ребалансируемых Фондов Аромат) — большую рыбу по трендам есть смысл пробовать ловить в другой стороне,

давным-давно пора делать и получать результат, а не боковики распиливать.

( Читать дальше )

Делимся с вами новостями компании и рынка за неделю

- 28 ноября 2025, 19:35

- |

Привет, друзья!

✏️Подтвердили совместимость нашей операционной системы с мессенджером MAX (Группа Астра)

Сертификация подтверждает, что пользователи могут безопасно использовать мессенджер в IT-инфраструктурах, построенных на базе ОС Astra Linux. В том числе в системах с повышенными требованиями к защите.

✏️Заключили соглашение о сотрудничестве с Республикой Саха (Якутия) (Группа Астра)

Соглашения касаются импортозамещения программного обеспечения в регионе и развития там IT-отрасли с использованием наших решений. У нас есть уже есть обширный опыт взаимодействия с отдельными организациями оттуда.

✏️Выручка российских финтех-компаний выросла по итогам IIIквартала почти на 15% год к году (Коммерсантъ)

В абсолютном выражении показатель достиг почти 195 млрд рублей. В прошлом году темпы роста был ниже – на 11% год к году. Ускорение показателя эксперты связывают с продолжающейся цифровизацией российской экономики.

❤️ Ваша $ASTR

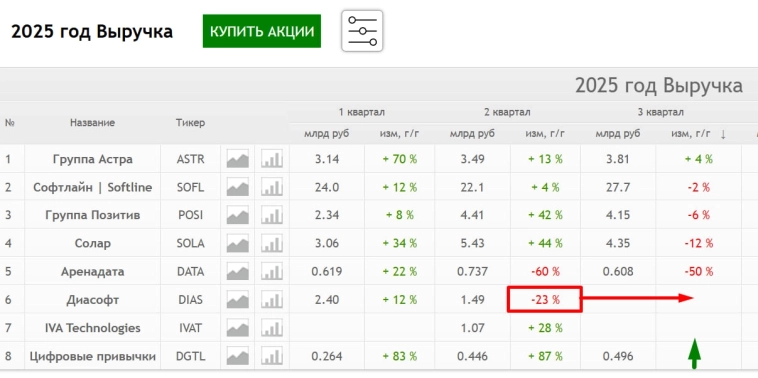

Только "Цифровые Привычки" и "Астра" смогли нарастить выручку по итогам 3 квартала год к году (среди производителей софта)

- 28 ноября 2025, 18:28

- |

👉среди софтов, выручку в 3 квартале год к году увеличила только Астра, и то почти flat, и то на фоне оч крепкого роста по всем расходным статьям

👉Цифровые привычки конечно растут сильнее, но по МСФО у них нет базы для сравнения с прошлым годом

👉Президент одной непубличной софтовой компании мне вчера сказал, что такой сложной ситуации на айти рынке как сейчас еще не было за последние 15 лет. В ковид говорит был провал, но очень короткий.

Кстати кроме выходящего на IPO Базиса у нас же еще Фабрика ПО наготове, плюс Нанософт вроде собирался, и еще несколько компаний в очереди стоят.

Скоро много компаний будет на рынке, будет работать интересненько:)

Ссылка на табличку:

https://smart-lab.ru/q/shares_fundamental6/order_by_q3_change/desc/?sector_id%5B%5D=28&year=2025

❗️❗️Прибыль Астры обрушилась - что делать инвесторам?

- 28 ноября 2025, 17:27

- |

Группа Астра сегодня представила свежий отчет по МСФО за 9 месяцев 2025 года, и отчет вышел ожидаемо слабым. Выручка выросла на 22% до 10,4 млрд, но отгрузки упали на 4%, до 9,7 млрд рублей, скорректированная EBITDA достигла 2Ю2 млрд рублей, что на 12% ниже, чем за аналогичный период прошлого года, а чистая прибыль упала на 60% год к году, составив 410,4 млн рублей.

Бизнес Астр носит сезонный характер, основной объем отгрузок традиционно приходится на вторую половину года, причем львиная доля – на декабрь. Но сейчас компания говорит о росте отложенного спроса —идут пилотные внедрения, которые могут перерасти в продажи при улучшении экономической конъюнктуры. Несмотря на слабый квартал, долговая нагрузка у компании минимальна, а операционная эффективность улучшается. То есть компания предпринимает меры по оптимизации своих затрат для того, чтобы успешно пережить период снижения инвестиционной активности у своих заказчиков и дожить до реализации отложенного спроса.

( Читать дальше )

«Группа Астра» на конференции PROFIT

- 28 ноября 2025, 15:28

- |

В эти выходные расскажем подробности про актуальные финансовые результаты и ожидания на окончание года, про спрос со стороны заказчиков в условиях непростой конъюнктуры. Также будем рады ответить на ваши вопросы.

Будем ждать вас по адресу: Москва, кинотеатр «Октябрь», зал №7

⏰ 29 ноября в 14:00

Если у вас не получится приехать на форум лично, пишите вопросы в комментариях под этим постом – мы позднее постараемся на все ответить. Также поделимся основными тезисами по итогам выступления тут, в нашем блоге.

❤️ Ваша $ASTR

В 2025 году IT-рынок вырастет лишь на 3% против 20% в 2024г — Forbes со ссылкой на исследование T1

- 28 ноября 2025, 12:06

- |

В 2026-м российский IT-рынок может прибавить около 10% за счет перехода компаний от разрозненных внедрений к тиражируемым архитектурным решениям и управляемым сервисам, считает генеральный директор Т1 Дмитрий Харитонов. Абсолютных цифр, до каких величин вырастет рынок, в компании не раскрывают.

Приоритет среди компаний-потребителей IT смещается к ПО, облакам и услугам сопровождения.

Ключевой вклад в общий объем спроса дают прикладное ПО (автоматизация фронт- и бэк-офиса, отраслевые программно-аппаратные комплексы), безопасность как архитектурный слой (концепция Zero Trust, мониторинг, управление уязвимостями) и облачные платформы.

( Читать дальше )

Совкомбанк - разбор отчета и сделки с Astra

- 28 ноября 2025, 10:00

- |

Вторая половина 2025 года для банковской системы проходит под давление дорогих денег и растущего риска. Совкомбанк, пожалуй, чувствует это особо остро. Опубликованная отчётность за девять месяцев 2025 года показала, что высокая ключевая ставка ЦБ РФ по-прежнему сжимает чистую процентную маржу, держит дорогой стоимость фондирования и вынуждает искать новые источники дохода вне классического банкинга.

🏦 Итак, чистые процентные доходы за 9 месяцев составили 126,8 млрд рублей, показав символический рост около 3% год к году. Процентные доходы увеличились до 560 млрд рублей, но расходы по пассивам выросли почти на ту же величину — до 433 млрд. Средняя стоимость фондирования по рублевым инструментам, судя по структуре долгов, находится в диапазоне 17–22% годовых. Иными словами, маржинальный зазор сузился до минимума за последние три года.

Рост кредитного портфеля в корпоративном сегменте был сдержан, зато розничный портфель продолжил расширяться за счёт карт и POS-кредитования. При этом цена риска растёт: расходы на формирование резервов достигли 63,9 млрд рублей, что на 25% выше прошлогоднего уровня. Доля проблемных ссуд в совокупном портфеле увеличилась, а стадия 3 в рознице подросла вслед за ростом просрочки по займам.

( Читать дальше )

Астра: провальный отчёт

- 27 ноября 2025, 18:58

- |

Астра вслед за Диасофтом выпустила отчёт за 9 месяцев 2025 года – и в нём прослеживается влияние ровно тех же проблем, что и у её «собрата». И главная из них – снижение спроса на продукцию компании.

🔽Так, общие отгрузки сократились на 4% и составили 9,7 млрд рублей. Я много раз писал, что для компаний, поставляющих софт, именно показатель роста отгрузок является более определяющим, чем рост выручки, т.к. учитывает реальное количество заключённых новых контрактов.

Выручка же – бухгалтерский показатель, показывающий, сколько денег пришло. Условно говоря, контракт может быть заключён в 1 квартале, но денежный эффект от него мы увидим только во 2 и 3, т.к. тогда по факту поступит оплата.

Следовательно, динамика отгрузок позволяет понять, что со спросом. А со спросом, как вы видите, неважно. Основное замедление, что наиболее тревожно, пришлось на 3 квартал, тогда как традиционное 3 и 4 квартал самые доходные. Это показывает, что с продажами совсем проблемы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал