АНАЛИТИКА

Торговля нефтью Brent 21 апреля 2020. Интрадей. Самые быстрые сделки в жизни.

- 21 апреля 2020, 20:34

- |

1я сделка

Продажа 19.68 — вышел по рынку 19.41 +27 центов

2я сделка

Покупка 20.03 — тейк 20.84 + 81 цент

Итог дня +108 пунктов.

Видео сделки № 2 реалтайм на боевом счете:

( Читать дальше )

Отрицательные цены на WTI и Urals – сигнал об угрозе коллапса (аналитики ГК "ФИНАМ")

- 21 апреля 2020, 14:22

- |

Горячая выдалась ночка: в Нью-Йорке цена нефти WTI не просто ушла в отрицательные значения, но и проваливалась до минус 40 долларов за баррель. А позже и Reuters сообщил, что сделки с нефтью марки Urals в европейских портах пошли по минус 1-2 доллара за баррель.

На бирже произошел классический «корнер» — то есть ситуация, когда одна из сторон маржинальной сделки, в данном случае покупатели майских фьючерсных контрактов на нефть марки WTI, истекающих 21 апреля, оказалась загнанной в угол, и была вынуждена закрывать свою позицию встречной сделкой по любой цене. В противном случае они были бы вынуждены выйти на поставку нефти по этим контрактам либо заплатить большие штрафы. Но в реальности физические объемы нефти в таком количестве сейчас покупателям не нужны, а хранить нефть впрок, как оказалось, негде, поскольку хранилища заполнены.

Ситуация с отрицательной стоимостью нефти Urals в североморских и средиземноморских портах, если, конечно, это не был сбой информационной системы Reuters, немного другого рода, но могла быть связана с той же проблемой – нехваткой емкостей для хранения нефти, на этот раз у потребителей, европейских нефтеперерабатывающих предприятий, вызванной падением спроса на моторное топливо в период эпидемии и карантина. Возможно, какому-то из нефтетрейдеров и пришлось избавиться от груза нефти, приплатив покупателю.

( Читать дальше )

Пара евро/доллар: повышенная волатильность и нисходящий тренд (аналитика ГК "ФИНАМ")

- 21 апреля 2020, 11:26

- |

Продолжаем публиковать аналитику от учебного центра «ФИНАМ». На этот раз в фокусе внимания — валютная пара евро-доллар.

Основным трендом в паре евро/доллар является нисходящий тренд 2008 года (около 1,2).

Второй по значимости, исходя из срока существования, скрытый нисходящий тренд октября 2009 года (около 1,363).

Следующая знаковая деталь на графике евро/доллар – «расширяющаяся формация» от февраля 2015 года (границы 1,35 и 1), данная фигура предупреждает о повышенной волатильности.

Четвертая важная деталь – нисходящий тренд февраля 2018 (в районе 1,111) усиленный сопротивлением нисходящего тренда сентября 2019 года.

Пятый момент, помимо нисходящих трендов 2018-2019 года, важным сопротивлением для роста евро против доллара является «линия шеи» фигуры «голова и плечи» (июля 2017 – октября 2018 года) на уровне 1,144.

Инвестору на российской бирже

Пара евро/доллар вас предупреждает о том, о чем ранее предупреждала нефть. В такой ситуации безопаснее делать ставку на сильные российские бумаги!

( Читать дальше )

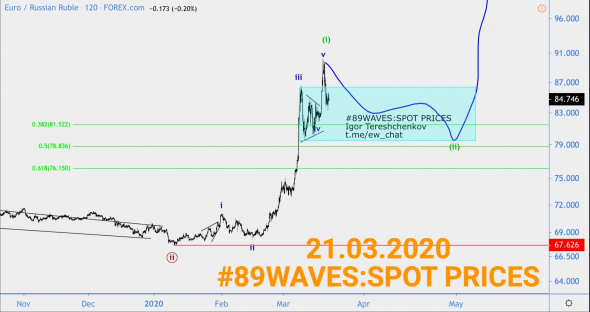

Волновой анализ EUR/RUB

- 20 апреля 2020, 18:44

- |

Таймфреймы: 1D, 2H

Идеальная отработка прогноза месячной давности (вот ссылка на этот прогноз: https://vk.com/wall-124328009_15921). Сейчас (почти) завершилась волна (ii) или волна (iv). Далее ожидаю стремительный рост пары в область минимум 105 рублей за евро (см. прогноз по ссылке выше, там размечены старшие степени).

Что касается прикладного аспекта торговли, то собираюсь торговать конечную диагональ [5] of «c» of (iv)/(ii). Способ торговли в красках описан вот здесь: https://vk.com/wall-124328009_9840

( Читать дальше )

Нефть продолжает оставаться в нисходящем тренде 2008 года (аналитика УЦ "ФИНАМ")

- 20 апреля 2020, 13:53

- |

Аналитики учебного центра «ФИНАМ» подготовили исследование, в котором поделились видением, как будет выглядеть динамика основных активов в ближайшем будущем. Сегодня расскажем о том, что будет происходить на рынке нефти.

График 1. Нефть марки Brent (срез — месяц).

Основной тренд на нефти марки Brent – по-прежнему нисходящий тренд 2008 года (около 87-86,5 долларов за баррель). Пока этот тренд жив, главная цель нефти — обновлять минимумы.

Движения нефти за март усилили обозначенный нисходящий тренд, нарисовав еще три новых.

Намеков на восходящие тренды нет на графике нефти на срезах старше одного дня.

В качестве поддержки котировок нефти в марте 2020 года выступила нижняя граница нисходящего канала 2008 года – 21,5 доллара за баррель. Наряду с минимумом 2016 года (26,9 доллара), она сохраняет актуальность и в апреле.

Если вы инвестор на российской бирже

( Читать дальше )

forum/SBER? или ЖЖ?

- 20 апреля 2020, 13:30

- |

Я, конечно, дико извиняюсь, но что случилось с веткой сбербанка? https://smart-lab.ru/forum/SBER

Начались какие-то выяснения отношений, обсуждения коронавируса, всякие тру стори.

Совсем недавно антитрейдер беспощадно удалял мои сообщения, хотя они худо-бедно относились к тематике ветки.

Я слышал, что где-то есть какая-то там аналитическая ветка, но почему бы не навести порядок в основной? А для общения по душам создать новую — «околоаналитическую» ветку?

Российский рынок евробондов динамично восстанавливается

- 20 апреля 2020, 11:57

- |

Обзор российского рынка

Долларовые долги развивающихся стран не показали единой динамики на прошлой неделе. Российская суверенная долларовая кривая не изменила своего положения. Дешевая ликвидность продолжает широкой рекой литься на рынки, однако и риски замедления экономик все возрастают. Так, на прошлой неделе МВФ представил прогноз развития экономической ситуации в мире. В 2020 г. фонд прогнозирует падение мирового ВВП на 3,8% – самое большое со времен Великой депрессии 1930-х годов.

Продолжился ренессанс кривой МКБ, лучше рынка также выглядели выпуски телекоммуникационного холдинга Veon. Стало известно о трудностях с выплатой купона по евробонду O1 Properties с погашением в 2021 г. Эмитент заявляет, что намерен обсудить ситуацию с держателями долга.

Российский евробондовый рынок продолжает довольно динамично восстанавливаться, значительно обгоняя другие ЕМ с точки зрения скорости нормализации спредов к базовому активу. Это выглядит вполне логичным, учитывая кредитный профиль РФ – низкую долговую нагрузку и наличие существенных резервов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал