АКЦИИ

Выручка SolarEdge не оправдала прогнозы из-за остановки завода во Вьетнаме

- 04 ноября 2021, 18:22

- |

SolarEdge Technologies (SEDG) отчиталась за 3 кв. 2021 г. (3Q21) во вторник после закрытия рынков. Выручка взлетела на 55,7% и составила $526,4 млн. Это очередной рекорд по квартальной выручке. По отношению к 3Q19 выручка выросла на 28,2%. Скорректированная чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (NON-GAAP Diluted EPS) $1,45 против $1,21 в 3Q20. Консенсус-прогноз аналитиков: выручка $530 млн и EPS $1,36.

Выручка от основного бизнеса (solar products) подскочила на 52,6% до $476,8 млн. По сравнению с 3Q19 рост составил 23%. Скорректированная валовая маржинальность (non-GAAP gross margin) 34%. Деньги и денежные эквиваленты и к/с фин.вложения составили $683 млн, чистый долг отрицательный. Аналитический обзор за 2Q21 — см. по ссылке.

Операционные результаты. В 3Q21 SolarEdge отгрузила инверторов на 1,9 ГВт против 1,45 ГВт годом ранее. В течение квартала вьетнамский завод компании был остановлен на 12 недель из-за вспышки коронавируса. На этой производственной площадке локализовано 20-25% выпуска продукции компании, большинство от нетарифицируемого импорта в США. Этот сбой во многом повлиял на прогноз выручки и прибыли в 4Q21. Производство во Вьетнаме запущено в октябре и выйдет на полную мощность к середине ноября.

( Читать дальше )

- комментировать

- 244 | ★1

- Комментарии ( 0 )

топ 3 акций роста | российские акции с потенциалом роста | ipo циан | тинькофф инвестиции

- 04 ноября 2021, 18:16

- |

В этом видео Вы узнаете:

❓ Какие акции России стоит покупать?

🔝 топ акций роста с перспективой дальнейшего роста

💲 инвестиции в российские акции

💵 какие акции РФ стоитпокупать

📊 акции циан

🔗 тинькофф инвестиции

🚹Пишите комментарии и ставьте лайки:)

( Читать дальше )

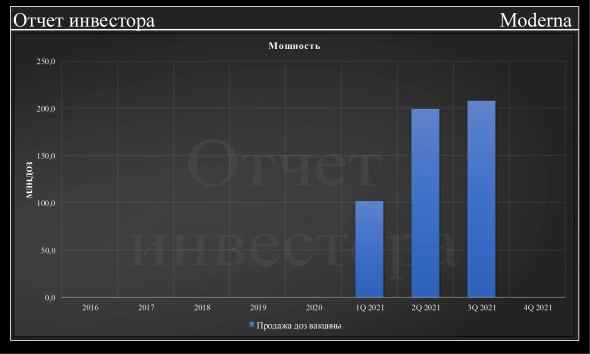

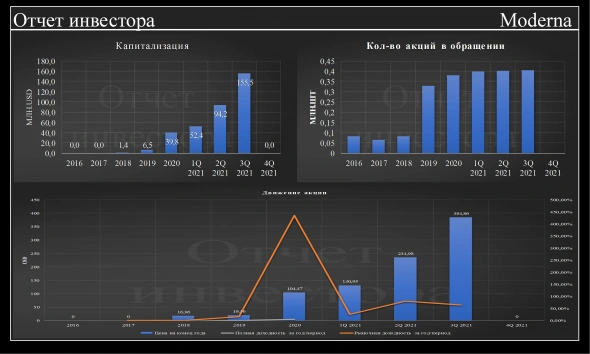

отчет по Moderna

- 04 ноября 2021, 17:13

- |

Всем добрый вечер!

Выкладываю отчет по Moderna, включая 3Q 2021г.

Посчитаны мультипликаторы, коэффициенты, рентабельность.

Приятного просмотра

( Читать дальше )

Про то, что называют обучением торговли или чем бы я хотел поделиться с близкими

- 04 ноября 2021, 16:48

- |

Здесь про то, как я вижу процесс обучения (спойлер: «никак») и зачем все это?

Про обучение торговле

Если вам интересно, вы будете интересоваться и многое узнаете сами. Существенно сократить ресурсы, сделать процесс системным поможет список минимально необходимых тем со ссылками туда, где они отлично раскрыты.Это поможет иметь свое:

1: «почему» на рынках происходит то, что происходит (стратегия);

2: «как» в этом поучаствовать (исполнение).

Здесь еще важно проговорить то, что подходящий большинству людей способ торговать на рынке — отдать деньги управляющим. Подобного подхода мы придерживаемся, когда доверяем здоровье врачам, строительство строителям, а производство машин огромным заводам и куче людей. Такое явное разделение труда есть везде, кроме тех частей жизни, в которых:

- мы сами являемся профессионалами;

- мы вынуждены заниматься, например большая часть воспитания детей лежит на нас;

- нам хочется это делать;

📉 Акции Roku Inc рухнули на 7% — сбои в глобальной цепочке поставок влияют на финансовые показатели компании

- 04 ноября 2021, 16:20

- |

👉 Производитель бренда аппаратных цифровых медиаплееров Roku информировал о росте выручки на 50,5% в годовом исчислении до $680 млн

👉 Причина падения — компания сообщила о прибыли за третий квартал, которая не соответствует прогнозам

👉 Количество активных аккаунтов на платформе увеличилось на 23% по сравнению с прошлым годом

👉 В письме акционерам компания заявила, что замедление темпов роста является результатом «сбоев в глобальной цепочке поставок, которые повлияли на телевизионный рынок США»

Пандемия продолжает нарушать глобальные цепочки поставок. Что касается телеиндустрии, это связано с завышенными ценами на компоненты, проблемами с доступностью запасов и задержками логистики в цепочке поставок

www.bloomberg.com/news/articles/2021-11-03/roku-falls-as-forecast-and-key-metrics-miss-expectations

📈 Акции Qualcomm Incorporated взлетели на 10% после сильного квартального отчёта

- 04 ноября 2021, 16:05

- |

👉 Квартальный отчёт Qualcomm продемонстрировал увеличение совокупной выручки компании на 43 % до $9,3 млрд по сравнению с аналогичным периодом предыдущего года, несмотря на глобальную нехватку микросхем

👉 Аналитики первоначально ожидали, что выручка Qualcomm в третьем квартале не превысит $8,86 млрд, поэтому достигнутые $9,3 млрд вполне предсказуемо воодушевили инвесторов

👉 Компания отчиталась о росте продаж смартфонов на 56%

👉 Qualcomm заявила, что ожидает продаж в текущем квартале $10-10,8 млрд, что выше прогнозов аналитиков в $9,68 млрд

👉 Её стратегия использования нескольких фабрик или литейных заводов по производству микросхем привела к более сильному конвейеру поставок микросхем

Рейтинг компании ПАО "Калужская сбытовая компания"

- 04 ноября 2021, 15:13

- |

Больше рейтингов на fapvdo.ru

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться перейдя в раздел ПАО «Калужская сбытовая компания»

Рейтинг ПАО «Калужская сбытовая компания»

( Читать дальше )

Записки сумасшедшего. Часть пятая. Приключения на попу. Clover Health Investments (Clov)

- 04 ноября 2021, 14:35

- |

Для информации: государство США на Медикеа выделила в 2020 году 796 млрд долларов, в 2021 году 926 млрд (среднее 26 млн человек). Расчеты на глаз: 926 млрд/26 млн человек = более 35.000 долларов на человека за год страхового обслуживания.

Байден хочет утвердить тот самый закон и выделить 155 млрд долларов, во всех статьях пишут, что это на 9 млн человек рассчитано. Расчеты на глаз: 155 млрд/9 млн человек=17,200 долларов. Что в 2 раза дешевле текущих расходов по Меликеа сделанных на глаз. Если среднее значение 35.000 долларов, то будет выделено 17,200 долларов и страховой полис будет не более 2 звёзд для таких клиентов, будет какой-то полис с большими ограничениями услуг.

Минимально 1400 долларов в месяц на человека или 4.200 долларов в квартал или 17.200 долларов в год. Вообщем то среднее значение наверно было высчитано правильно это 35.000 долларов год (так как есть и более дорогие страховки), а минимальное это 17.200 в год за одну жизнь. Значение минимального значения сможет нам давать данные по минимуму получаемой выручки за квартал от медикеа: просто умножаем количество жизней обслуживаемых Медикеа на 4200 долларов и получаем результат. теперь надо понять сколько стоят PPO-контракты (прямой контракт) непонятно на сколько долларов умножать надо. Тогда мы сможем сказать примерную выручку за 3 квартал, только медикеа и по минимуму выручка будет 68000 человек*4200 дол= более 290 млн долларов. Прямые контакты я не знаю как считать, если так же умножать, сейчас вроде 62 млн жизней PPO * 4200 дол=260 млн долларов. Минимальная выручка за 3 квартал получается такая 290+260=550 млн долларов. Если какие планы дороже, то выручка может быть в районе 600+ млн. Выручка Кловер за 3 квартал 550 млн долларов это много или мало? Вопросы к прямым контрактам, какая их стоимость обслуживания, тоже 4200 дол в квартал?

Да я тут слышал, что челу в мед учреждении сша нос вправил травматолог за 1.500 долларов, поэтому страховка на 1400 долларов в месяц мне не кажется слишком дорогой. Похоже расчеты верные. жду отчёт с выручкой за 3 квартал 555+ млн долларов, цифра красивая

Книга заявок IPO Mercury Retail заполнена полностью

- 04 ноября 2021, 14:01

- |

Спрос превышает объём размещения

Книга заявок в рамках IPO Mercury Retail полностью подписана (interfax.ru)

Совет Баффета о том, как ориентироваться в технологических изменениях

- 04 ноября 2021, 13:36

- |

Капитализм жесток, и прямо сейчас мир переживает длительный период потрясений. Сочетание новых технологий и политики легких денег произвело революцию в технологическом секторе.

Я не хочу комментировать, хорошие или плохие эти разработки. Думаю, у них есть свои преимущества и недостатки.

Технологии помогли повысить эффективность и снизить цены для потребителей в некоторых сегментах рынка. Тем не менее, в других странах это произошло за счет заработной платы рабочих и снижения переговорных позиций рабочих в секторе гиг-экономики (таким образом, покупательная способность потребителей в целом снижается).

Инвестировать в эту среду сложно, особенно когда кто-то ищет возможности за пределами большой технологической арены.

Хотя я могу утверждать, что такие компании, как Apple ( AAPL ) и Microsoft ( MSFT ), на самом деле единственные технологические акции, которыми должен владеть инвестор, чтобы получить доступ к большинству ключевых тем отрасли, я думаю, что эта инвестиционная стратегия не учитывает разнообразный и богатый характер технологического сектора.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал