АКЦИИ

Моё участие в размещении СПб биржи

- 20 ноября 2021, 11:48

- |

Накопился опыт, которым хочется поделиться.

Основное:

- Участие в размещение СПБ биржи

- Использование маржинальной торговли брокера

- Новые мысли про инвест подушку

Заодно интересно посмотреть в действии платформу telegra.ph.

Часть 1. IPO Спб биржи

Сказать, что я глубоко разбирал имеющиеся данные по бумаге при всём желании нельзя: базовые данные посмотрел, статистику по торгам мосбиржи/спб биржи знал и до этого. Как обычно, в цену заложен многолетний рост впереди, но показалось, что в отличии от многих других российских размещений, есть две отличающие детали: 1 — отсутствие гигантских размеров жадности в оценке для размещения (примеры — фикс прайс, озон), 2 — действительно перспективный/уникальный бизнес. Это моё первое IPO, остальные я стойко игнорировал по разным причинам.

Заранее в канал не писал об участии, поскольку на себя не хочется брать такую ответственность, что кто-то прочитает и решит, что аргументы разумны и стоит вписаться. Вписаться легко, а сидеть годами с минусом в десятки процентов, это совсем другое дело. IPO практически всегда повышенный риск, данных для хорошей оценки бумаги недостаточно.

( Читать дальше )

- комментировать

- 496

- Комментарии ( 0 )

Palo Alto Networks отчиталась лучше ожиданий, повысила прогноз на FY22

- 20 ноября 2021, 11:12

- |

Palo Alto Networks (PANW) отчиталась за 1 кв. фискального (финансового) 2022 г. (1Q FY22), закончившийся 31 октября, в четверг после закрытия основной торговой сессии в США. Выручка за квартал выросла на 32% до $1,25 млрд. По отношению к 4Q FY21 выручка прибавила 2,3%. Скорректированная чистая прибыль в расчёте на 1 акцию (non-GAAP EPS) составила $1,64 против $1,62 за 1Q FY21. Аналитики, опрошенные FactSet, в среднем прогнозировали, что выручка составит $1,2 млрд и EPS $1,57.

Денежные средства и эквиваленты плюс к/с фин.вложения составили $3,5 млрд на конец квартала. Чистый долг $211 млн в сравнении с $325 млн в конце 4Q FY21.

Выставленные счета (billings), включающие выручку и предоплаты за услуги (deffered revenue), выросли на 27,6% до $1,38 млрд. Выручка от подписок и поддержки (Subscription and support) взлетела на 34,3% и достигла $952 млн. Выручка от продажи продуктов (Product) выросла на 24,5% и составила $295,5 млн. Структура выручки: Product 23,7% и Subscription and support 76,3%. В 1Q FY21 было, соответственно, 25,1% и 74,9%.

( Читать дальше )

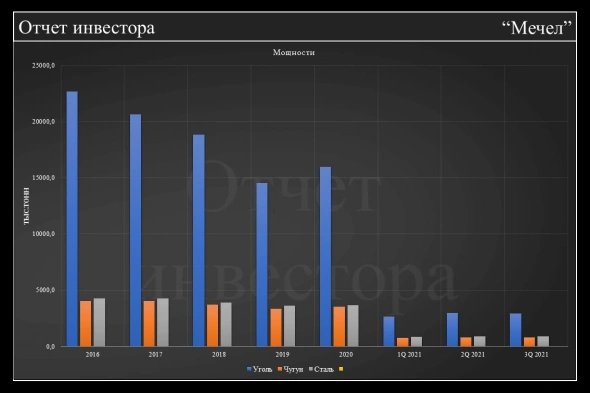

Фундаментальный анализ по "Мечел"

- 20 ноября 2021, 08:31

- |

Всем доброе утро!

Выкладываю фундаментальный анализ по Мечел.

мое мнение и дополнение в самом низу.

Всем приятного просмотра.

( Читать дальше )

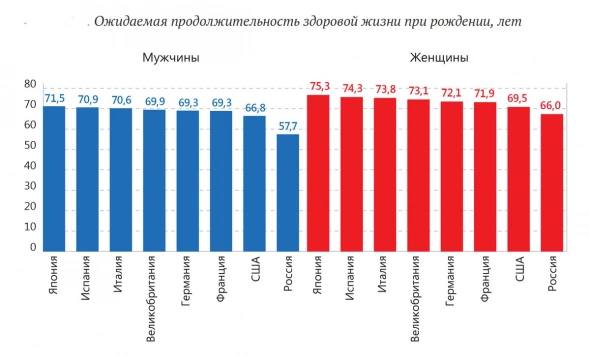

Долгосрочное инвестирование. В первую очередь, это инвестирование в продолжительность жизни.

- 20 ноября 2021, 00:38

- |

Общая продолжительность жизни в РФ около 67 лет. От сюда следует, чем позже вы займётесь инвестициями, тем менее лоялен будет к вам сложный процент. Тогда решение проблемы простое: начинать инвестировать надо с 18 лет. Но не всё так просто. У большинства нашего населения отсутствует финансовая грамотность. Никто нас в детстве ничему не учил, и вспоминая себя в годы студенчества, то не о каких я инвестициях не думал, даже не знал. Печально, согласен. Конечно, некий процент людей начинает путь инвестора с ранних лет, но этот процент ничтожно мал. Поэтому необходимо прожить как можно дольше на этом свете, и соответственно, на фондовом рынке.

( Читать дальше )

ЦБ будет постоянно мониторить трансграничные операции и проводить оценку рисков, связанных с вложениями физлиц в иностранные активы

- 20 ноября 2021, 00:02

- |

«Банк России будет проводить постоянный мониторинг трансграничных операций, а также оценку рисков, связанных с вложениями физических лиц — резидентов Российской Федерации в иностранные активы через российские и иностранные финансовые организации»

Потенциальный источник системных рисков — рост объема вложений физических лиц в иностранные ценные бумаги.

ЦБ хочет своевременно выявлять как риски отдельных секторов финансовой системы, так и возможное влияние данных рисков на финансовую систему в целом.

https://tass.ru/ekonomika/12977821

Ростелеком преф - длинноногий доджи

- 19 ноября 2021, 22:52

- |

Дневной диапазон 82,55 — 85,20

Кстати 82,55 — это минимальная цена с осени 2020

сформировавшаяся свеча, говорит, о неуверенности рынка

Ждем понедельника !

Хороших выходных !

Tesla заглотила пыль от IPO СПб Биржи

- 19 ноября 2021, 22:48

- |

СПб Биржа превзошла компанию Tesla, обогнав на 5%.

Всю ночь мне казалось, что кто-то смотрит на меня голодными глазами. Холодный и пронзительный взгляд разжигал во мне беспокойство. Подсознательно я подозревал, что этот пристальный взор как-то связан с IPO СПб Биржи, но найти ответ не удавалось. Заиграл гимн России. Он доносился из радио и ознаменовал наступление 24 часов — наступление следующего дня, который каждый раз начинается с ночи.

На мгновенье мне показалось, что это некие спецслужбы, которые намереваются со мной сотрудничать. Но вам может показаться, что единственная служба, что захочет со мной сотрудничать, будет психоневрологический диспансер. Что же случилось?

Утром ответ оказался прост: количество заявок на покупку СПб Биржи превысило предлагаемое количество в 5 раз и каждому, кто участвовал в IPO СПб Биржи перепало не более 20% от заявленного (но это не точно). По крайней мере мне и ещё паре однополчан в брокерском кабинете показывалась покупка только малой доли того, что нами заявлялось. Получается, многие из участников получили гораздо меньше акций, чем планировали.

( Читать дальше )

- комментировать

- 14.7К |

- Комментарии ( 7 )

Кто как усредняется? С каким шагом - 2%, 3%, 5%? Какой самый оптимальный процент усреднения?

- 19 ноября 2021, 21:21

- |

СПБ Биржа останется главным бенефициаром бума розничного инвестирования в РФ - Финам

- 19 ноября 2021, 20:34

- |

На мой взгляд, успех IPO «СПБ Биржи» был во многом обусловлен достаточно разумной оценкой в рамках сделки при весьма неплохих перспективах роста бизнеса компании.

Я рассчитываю, что «СПБ Биржа» будет и далее оставаться главным бенефициаром бума розничного инвестирования в РФ (который она, кстати, фактически и создала, сделав доступной для массового инвестора торговлю иностранными акциями) и продолжит демонстрировать высокие темпы роста финансовых показателей. При этом дополнительный импульс могут придать дальнейшее увеличение числа доступных для торговли инструментов, расширение сотрудничества с зарубежными брокерами, увеличение в выручке доли нетранзакционных доходов.Додонов Игорь

( Читать дальше )

Падение цен на нефть.

- 19 ноября 2021, 20:23

- |

Цены на нефть упали ниже 79 долларов за баррель в пятницу, так как новый всплеск заболеваемости COVID-19 в Европе угрожал замедлить восстановление экономики. Одновременно инвесторы пытаются оценить влияние возможного вскрытия резервов сырой нефти крупными экономиками для снижения цен на энергоносители.

Нефть марки Brent к 14.04 мск подешевела на 2,44 доллара, или на 3%, до 78,80 доллара за баррель, что является самым низким показателем с начала октября, после того как ранее выросла до 82,24 доллара, увеличив волатильность, наблюдавшуюся в четверг.

Американская нефть марки West Texas Intermediate (WTI) с поставкой в декабре подешевела на 2,30 доллара, или на 2,9%, до 76,72 доллара за баррель.

Декабрьский контракт WTI истекает в пятницу, и большая часть торговой активности переместилась в январский фьючерс, который снизился на 2,3% до 76,11 доллара за баррель.

Как Brent, так и WTI настроены на четвертую неделю снижения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал