АКЦИИ

Какие акции у меня в портфеле и почему.

- 09 июля 2018, 16:25

- |

Тут у меня спросили какие акции у меня в портфеле. Может кому еще будет интересно, возможно, будет диалог. Поэтому напишу отдельным постом.

У меня 18 компаний сейчас, наибольшее количество акций:

ПАО АНК «Башнефть», АП ,

ПАО «Северсталь», АО ,

ПАО «Ростелеком», АП ,

Короче, самые дивидендные из относительно крупных. В принципе, я в своем портфеле уверен.

Башнефть дешевая относительно других нефтяников из-за смены собственника и прошлогоднего переноса дивов — многие разочаровались, а зря. Я её брал еще зимой когда понятно стало что смены див политики не будет.

ФСК — это ФСК — большая, недооцененная, стабильная в плане дивов компания.

Ростелеком — тоже вечно недооцененная стабильная в плане дивов компания у которой все вечно не видят будущего, а она все время развивается спокойненько себе делая деньги на гос заказах и освоении других рынков.

Северсталь сейчас дешевая в связи с рисками боязнью русала. но Северсталь не русал. Немного другие рынки, собственники и главное Цена — совершенно другая гораздо более приятная оценка. У неё нет такого потенциала падения. Тем более с дивами 12- 14 % годовых — да это вообще клад.

- комментировать

- ★8

- Комментарии ( 13 )

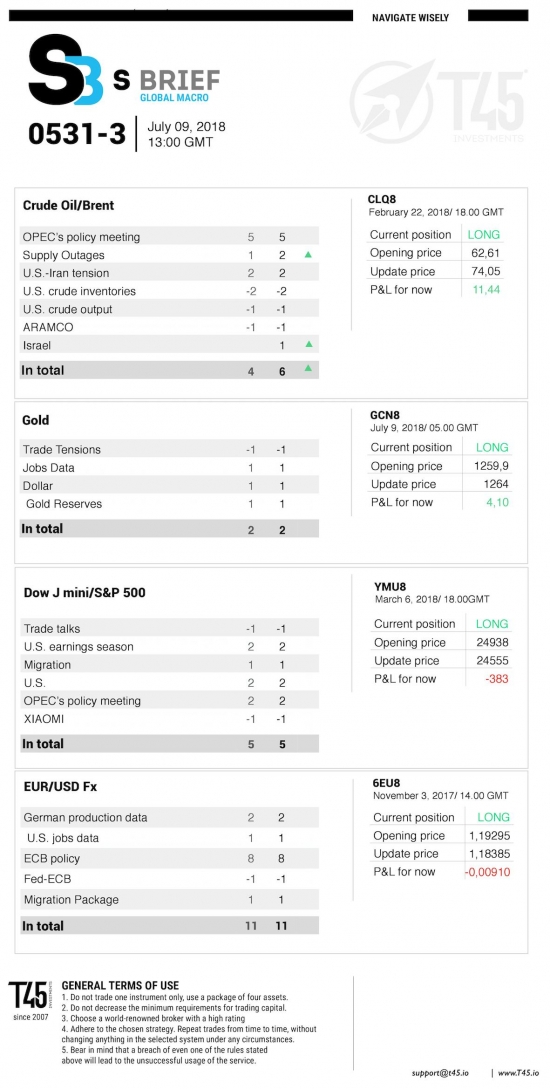

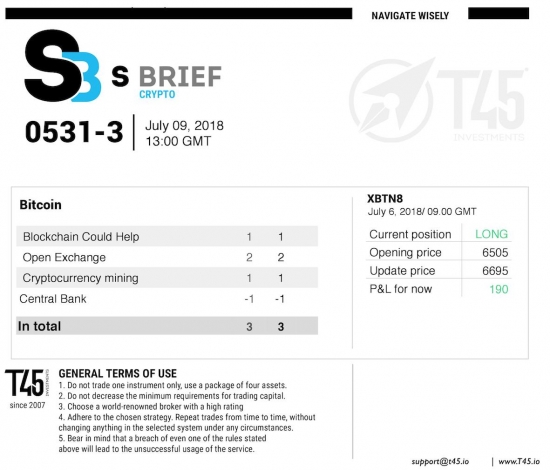

#3 Новостной бриф (нефть/золото/акции/евро/биткоин)

- 09 июля 2018, 16:17

- |

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 6 баллов — остаемся в покупке

— по золоту: лонг с 9 июля (1 обновление) — новостной фон 2 балла — остаемся в покупке

— по Dow и SP500: лонг с 6 марта (4 обновление) — новостной фон 5 баллов — остаемся в покупке

— по евро: лонг с 3 ноября (3 обновление) —новостной фон 11 баллов — остаемся в покупке

— по биткоину: лонг с 6 июля (2 обновление) —новостной фон 3 балла — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Индекс МБ сегодня

- 09 июля 2018, 09:27

- |

Неделя закрыта сильно у 2350.

Сегодня ожидаю опен 2360 и попытку продолжить рост.

На этой неделе жду перехаи мамбы.

Цель среднесрок 2450.

Цель спек растяжения текушей волны 2390-2400.

На следующей неделе жду коррекцию.

В пятницу на опене сдавал часть поз у 2345.

В зоне 2330-20 восстанавливал и усиливал.

В частности газ 144,3 сбер 222,7 сред, ри 114500.

Рекомендации на сегодня — смотреть отработку 2360 на опене.

Возможен тест 2350 там рекомендован лонг к 2370 и 2390.

Поддержки 2245-50, 2320

Сопротивления 2360, 2370, 2390

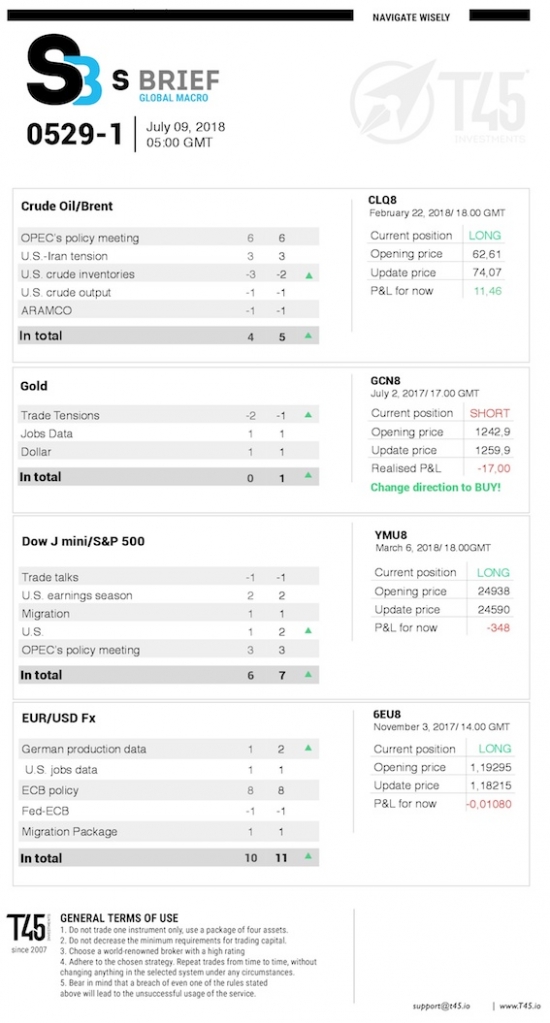

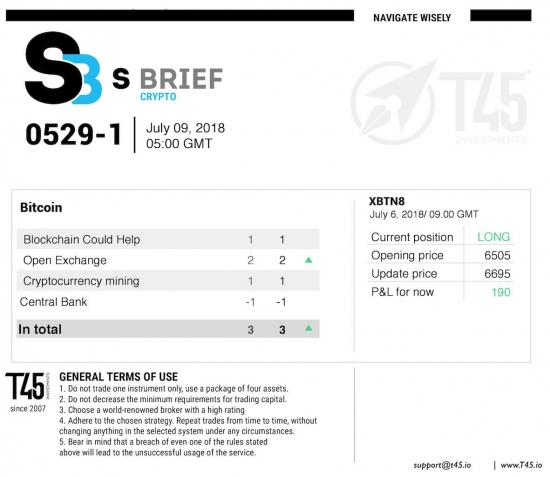

#1 Новостной бриф (нефть/золото/акции/евро/биткоин)

- 09 июля 2018, 08:20

- |

— по нефти: лонг с 22 февраля (4 обновление) — новостной фон 5 балла — остаемся в покупке

— по золоту: лонг с 9 июля (1 обновление) — новостной фон 1 баллов — переворот в покупку

— по Dow и SP500: лонг с 6 марта (4 обновление) — новостной фон 7 баллов — остаемся в покупке

— по евро: лонг с 3 ноября (3 обновление) —новостной фон 11 баллов — остаемся в покупке

— по биткоину: лонг с 6 июля (2 обновление) —новостной фон 3 балла — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Новые возможности для свинг трейдинга на эту неделю

- 09 июля 2018, 00:37

- |

Пять бумаг в рассматриваю на покупку и две на продажу. утром может еще что появится.

( Читать дальше )

Российский фондовый рынок вновь вблизи исторических максимумов.

- 09 июля 2018, 00:01

- |

Российские акции на прошлой неделе показали стремительный рост несмотря на продление экономических санкций ЕС в отношении России ещё на 6 месяцев и снижение цен на нефть.

( Читать дальше )

В ФРС больше не считают свою монетарную политику аккомодационной

- 08 июля 2018, 18:45

- |

Общая картина

Хорошая статистика помогла акциям удержать текущие уровни. Растущая инфляция в США снижает доходности американских активов и препятствует укреплению доллара. Краткосрочные американские доходности обновили очередной максимум на росте государственных заимствований при снижении доходностей в других развитых странах. Товарная группа продолжила падение.

Акции

Рост возобновился.

После почти двух недель тревожных ожиданий, а порой и прямых указаний многих уважаемых инвестдомов и топовых аналитиков о скором мировом крахе, все попытки уйти ниже сопротивления около 2700 по S&P, (что является серединой текущего канала колебаний с начала года) провалились. Или, по крайней мере, отложены.

Отчасти этому помогла неплохая статистика, особенно во второй половине недели. Вечером в среду были опубликованы агрессивные минутки от ФРС, обещавшие продолжение роста и новые повышения ставок. В четверг вышел отчет по американскому ISM, показавший, что в США сейчас самые высокие деловые ожидания среди G7. В пятницу количество перешло в качество после великолепного американского трудового отчета и сильного снижения дефицита американского торгового баланса. Все это происходило на фоне хороших ожиданий результатов второго квартала. В сухом остатке перед длинными выходными инвесторы начали закрывать короткие позиции, и S&P смог вырваться из текущего диапазона вверх. Причем фьючерсы начали расти с опережением еще в четверг.

( Читать дальше )

ЛСР - не рекомендуем приобретение

- 07 июля 2018, 17:40

- |

ЛСР

В связи с низким высокоуровневым Bloomberg мультипликатором и высокой дивидендной доходностью мы проанализировали ЛСР, но приобретение акций не рекомендуем:

- Деятельность:

ЛСР (ЛенСтройРеконструкция) – строительная компания, ведущая деятельность в Санкт-Петербурге, Москве и Екатеринбурге (основное – СПБ). 80-85% выручки от строительства и девелопмента, остальное – продажа стройматериалов. Доля масс-маркет в портфеле компании на конец 2017 года составляла ~ 50%. Компания демонстрировала рост выручки и объемов вводимого в эксплуатацию жилья в последние 7 лет (+37% / год).

- Переоцененность по мультипликаторам:

EV/EBITDA 2017: 5.8x, EV/EBITDA прогнозный1: 8.9x при цене 849 рублей за акцию и историческом мультипликаторе 4.8x (75% перцентиль). Негативный прогноз связан с ожиданием резкого уменьшения выручки сегмента «строительство и девелопмент», вызванного уменьшением отражаемых в выручке объемов жилья

( Читать дальше )

Усиленные инвестиции: таблица рекомендаций и итоги недели 29 июня - 6 июля 2018

- 07 июля 2018, 17:21

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- КузТК с поправкой на начисленные дивиденды взлетела на 6.6%1 на фоне ослабления рубля и роста индекса Мосбрижи на 2.9%. Позитивен рост цен на уголь в Австралии. Негативно снижение цен на уголь в ЕС и рост ставки аренды полувагонов. Мы скорректировали модель, приняв во внимание обновленную информацию о географии поставок, опубликованную в годовом отчете за 2017 год. Целевая цена увеличилась на 9%, потенциал роста вырос на 2%. Мы нарастили позиции в компании. Совет директоров принял решение 4мя голосами за против одного утвердить и опубликовать изменения в Положение о дивидендной политике2. Голос против повышает вероятность того, что эти изменения не направлены на увеличение дивидендных выплат.

- Сургутнефтегаз привилегированный подскочил на 4.5% на фоне ослабления рубля. Также позитивен рост цен на дизельное топливо и мазут в ЕС, оптовых цен на бензин и розничных цен на дизельное топливо в России. Негативно для компании снижение цен на нефть, на бензин в ЕС и нефтепродукты в России. Целевая цена выросла на 1%, а потенциал роста уменьшился на 4%. Госдума приняла закон о налоге на дополнительный доход для нефтяной отрасли3, что незначительно повлияет на показатели Сургутнефтегаза в ближайшие годы.

- ММК вырос на 3.5%. Позитивны рост внутренних и экспортных цен на холоднокатаный прокат, снижение цен на коксующийся уголь и железную руду в Китае. Негативно снижение внутренних цен на оцинкованный прокат и прокат с полимерным покрытием и цен на плоский прокат в Китае. Целевая цена выросла на 1%, а потенциал роста уменьшился на 2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал