АКЦИИ

Поведение цены после дивидендного гэпа

- 21 января 2019, 01:08

- |

- комментировать

- ★1

- Комментарии ( 3 )

Усиленные Инвестции: таблица параметров и итоги недели 11-18 января 2019

- 21 января 2019, 00:17

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- КузТК подскочила на 5.4%1 на фоне роста индекса Мосбиржи на 0.9%, несмотря на укрепление рубля. Позитивен рост цен на энергетический уголь в Австралии и ЕС. Целевая цена в итоге выросла на 7%, а потенциал роста увеличился на 2%. «Русский уголь» ведет переговоры о приобретении КузТК (Коммерсантъ).

- Акции Фосагро подорожали на 2.1%, несмотря на укрепление рубля. Позитивны рост цен на DAP на базисе Tampa, NPK и карбамид снижение цен на аммиак. Мы проанализировали отчетность за 3кв18, которая в целом нейтральна. Однако мы скорректировали среднесрочные прогнозные цен на DAP вниз и прогноз расходов на материалы и услуги, в том числе из-за увеличившегося индекса цен производителей. Целевая цена снизилась на 10.5%, а потенциал роста уменьшился на 12.4%. Компания покинула тройку наиболее привлекательных, уступив место Русалу. РФПИ планирует вложение средств в проект Фосагро в Сербии (

( Читать дальше )

Макроэкономика и финансовые рынки.

- 20 января 2019, 12:13

- |

В очередном видео попытка раскрыть вопрос заданный аудиторией о том, как применять макроэкономический анализ в торговле.

Видео, на радость автору, вышло коротким и надеюсь информативным.

Вопросы которые раскрываю:

1) Что первичней финансы или экономика.

2) Основная цель оценки делового цикла.

3) Межрыночные связи.

4) Время — основная проблема макроэкономического анализа.

( Читать дальше )

Нефть. Быть ли бычьему рынку?

- 19 января 2019, 15:37

- |

На чаше вероятностей пошел перевес в сторону продолжения бычьего рынка… в продолжение поста https://smart-lab.ru/blog/516473.php

Более оперативная информация по рынкам в моем канале телеграмм https://t.me/khtrader

На прошедшей торговой неделе выпустили свои прогнозы на 2019 год ведущие энергетические агенства. Цифры и оценка как всегда разошлись, но давайте обо всем по порядку. Статья будет большой, поэтому кому лень читать в конце будет общий вывод.

Фундамент.

1) Ситуация с экспортом в Ливии так и не восстановилась, из-за погоды там остановлена загрузка танкеров в портах. Там же начались военные столкновения ни к чему хорошему обычно это не приводит.

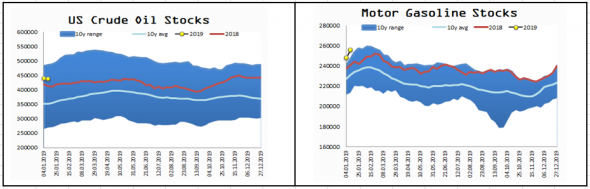

2) В США за прошлую неделю добыча выросла на 200 тб\д и сейчас составляет 11,900 мб\д. При этом вышки сократились на 21 штуку и сейчас их 852, это мощное сокращение. Ситуация с запасами в США плачевная: на картинке ниже

( Читать дальше )

Взгляд на рынок

- 19 января 2019, 13:21

- |

Есть несколько мыслей по рынку:

1) Новогодний рост. С чем связан уже много было написано нашими аналитиками, повторяться не буду, если есть деньги они должны вкладываться, а деньги как мы видим по обзору EPFR 241 лям баксов сначала года, зашло в Россию. В добавок низкая база после распродаж в конце прошлого года, создала хорошую возможность для роста. Также нефть выросла и налоговый период сыграл в пользу рубля, что не может не оказывать поддержку рублевым инвестициям. Да и весь глобальный рынок ожил после распродаж 4 кв 2018 г.

2) Что дальше?

Если смотреть на исторические новогодние ралли, то за последние 10 лет в годы, когда оно было, не избежно шел спад 2008, 2011, 2013, 2015.

В феврале ожидается ряд событий, которые способны повернуть рынки вспять. Такие как окончательные статистические данные за 2018 г. по экономикам США и Европы, в 4 квартале 2018 г., по обоим должно быть зафиксировано замедление темпа роста, и прогнозы на 2019 г., также не утешительны. Торговая война с США и Китая и другие санкционные претензии США к третьим странам. В феврале, не позднее 15-ого числа ожидаю снятия шатдауна США, и активизацию работы конгрессом в направлении санкций против России и Ирана и их союзников. Также весьма вероятна, активизация США на Украине, что может вызвать в предверии выборов в последней, новую вспышку насилия, последствия которой рынки испытают не замедлительно. И самое главное без чего рынки не смогут в этом году вырасти, отсутствие аппетита к риску у инвесторов на фоне сокращений балансов ФРС и ЕЦБ. Политика дешевых денег не привела к росту последней, а акции за последние годы значительно выросли, что не является фундаментальным подтверждением роста, то есть это пузырь. В Китае пузырь сдули еще в 2015 г., но экономика по прежнему растет на 6-7% в год, поэтому если и будут расти рынки то в Азии, но торговая война с США, уже оказывает влияния на финансовые показатели компаний материкового Китая, поэтому не смотря на потенциал роста акций китайских компаний, время их покупать еще не пришло.

Рекомендации: 95% портфеля диверсифицированный по валюте и надежности активов из облигаций, 5% диверсифицированный по срокам портфель из опционов пут на индексы S&P500, Euros stоxx 50, imoex, rts.

Долгосрочный портфель

- 18 января 2019, 20:26

- |

Здравствуйте увежаемые трейдеры.

Инвестирую уже много лет свободные деньги, по принципу купил и держу российские акции. Облигации, доллары, вклады не использую (как основной инструмент), т.к. это статистически проигрышная позиция.

Почему, поясню на примере.

Возьмем, к примеру, Сбербанк. Что будет через 30 лет? Глобально богатые богатеют (владельцы Сбербанка), а бедные (народ) беднеют, относительно друг друга. Но общее благосостояние ростет. Общее количество денег, тоже ростет. Из этого следует? Сбербанк в реальном выражении обязательно прибавит, причем вдвойне, за счет первых 2х факторов, третий фактор — не повлияет. Все остальное, доллары, облигации, золото, плюс минус.

То есть условно, если держать акции и инвестировать дивиденды, то рано или поздно ты будешь владельцем всех компаний. А следовательно все будут работать на тебя.

Вопрос 1: есть ли в этой логике изьян?

Главное тут не ошибиться с выбором акций. Я уже понимаю что не могу быть умнее других, сейчас срочно куплю такую прекрасную акцию и она в будущем выстрелит. Даже наоборот, за счет того что на рынке есть профессионалы, любое лишнее телодвижение дает потери. Но все еще верю в фундаментальную недооцененность по мультипликаторам, что-то подсказывает что и это заблуждение. Но если не это, как выбрать бумаги в долгосрочный портфель? Это вопрос 2. Поделитесь своим взглядом, на основании чего стоит выберать акции в долгосрочный портфель?

( Читать дальше )

Денежный рынок США. Попытка запуска делового цикла.

- 18 января 2019, 13:04

- |

Накопилось достаточно информации для обзора денежного рынка США. Очень похоже что ФРС уже начала политику стимулирования экономики. Китай уже стал на этот путь, США похоже тоже.

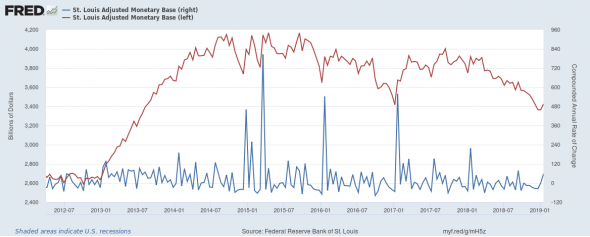

Итак, денежная масса, как я отмечал в своем канале телеграмм https://t.me/khtrader начала стремительно расти. После роста в первую неделю года, немного сократилась во вторую на — 20 млрд. это незначительно.

На картинке ниже красная — реальная денежная масса (с учетом инфляции), синяя — линейная М2. Оба показателя построены от года к году.

Как видим за прошлую неделю темпы М2 чуть припали, но с учетом экспоненты неделей ранее, остаемся высоко. В декабре реальная денежная масса также подросла, т.к. инфляция в США сокращается.

На следующей картинке темпы денежном базы (бумага+монеты).

( Читать дальше )

Утренний комментарий к финансовым рынкам 18.01.2019

- 18 января 2019, 10:24

- |

— Индекс Мосбиржи откроет торги ростом.

— Американские площадки продолжили рост в ходе вчерашней сессии, поводом послужили возможные отмены пошлин на товары из Китая со стороны США.

— После закрытия сессии неплохие результаты показали American Express и Netflix. Morgan Stanley порадовать инвесторов не смог.

— После ежемесячного отчета ОПЕК, нефть в конце недели получит повод для роста.

— В декабре добыча картеля сократилась на 750 тыс. баррелей в сутки от прежнего уровня. Большая часть снижения пришлось на Саудовскую Аравию. На этом фоне котировки Brent сегодня способны укрепиться до 62.50-63 долларов за баррель.

— В лидерах российской фондовой секции вновь были бумаги Русал и Ко, после того, как сенат не смог заблокировать инициативу по снятию санкций с компании. В ближайшие дни ждем окончательное решение со стороны властей США. Вероятность благоприятного исхода оценивается, как достаточно высокой.

— Детский Мир опубликовал данные по выручке за 2018 год по МСФО. Показатель увеличился на 14.3% к прошлому году. По нашему мнению, акции компании сохраняют потенциал роста, особенно на фоне вероятной продажи компании в ближайшее время.

— ВТБ купил компанию Медиалогия. Банк не скрывает намерения продать актив на горизонте 3 лет. При всём этом, показатели приобретенной компании оцениваются как скромные, поэтому результаты банка значительно вследствие сделки не поменяются.

— Сегодня ожидаем публикацию производственных показателей НЛМК за 4 квартал 2018 года. Прогнозируются сопоставимые результаты с итогами 3 квартала.

Более подробный отчет https://clck.ru/F4VCz

Откройте счет за 1 день и торгуйте с нами с единого брокерского счета.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал