экономика

Китай расширяет свое влияние за счет чрезвычайных кредитов.

- 17 сентября 2022, 00:53

- |

В последнее время Китай демонстрирует не только свою военную мощь

Так называемая национальная инициатива «Пояс и путь» — одна из крупнейших в истории попыток распределения капитала. Ее цель — освоение $900 млрд к 2048 году. Она была запущена в 2013 году и является краеугольным камнем в стремлении Пекина расширить свое геополитическое влияние за счет владения стратегически важными и ориентированными на инфраструктуру активами в странах, которые также богаты ресурсами, необходимыми второй по величине экономике мира.

Согласно проанализированным Financial Times данным, Китай делает еще один шаг вперед. Коммунистическая страна взяла на себя роль первого кредитора последней инстанции, и теперь КНР становится прямым конкурентом Международного валютного фонда (МВФ) — одного из столпов послевоенной финансовой системы.

МВФ задавал тон в эту эпоху неопределенности, но теперь пришло время перенять эту эстафету

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Цикл снижения ключевой ставки близится к завершению (комментарий аналитиков "Финама")

- 16 сентября 2022, 19:25

- |

На очередном заседании ЦБ в шестой раз подряд снизил ключевую ставку – на этот раз на 50 б.п. до 7,5%. Решение совпало с нашими ожиданиями и консенсус-прогнозом рынка. По словам г-жи Набиуллиной, на заседании рассматривались 3 основных варианта снижения ключевой ставки – на 50, 25 б.п. и сохранение ставки без изменения. Главной новостью стал нейтральный сигнал на будущее — теперь регулятор не говорит о возможности дальнейшего снижения ставки, предполагая, что в зависимости от ситуации возможны все варианты. Этот сигнал был усилен на пресс-конференции главы ЦБ Э. Набиуллиной: «цикл снижения ключевой ставки, скорее всего, близок к завершению», «пространство для дальнейшего снижения ключевой ставки сузилось» и пояснение, что следующим шагом может стать сохранение, повышение или снижение ставки.

Ближайшее заседание ЦБ пройдет 28 октября и будет сопровождаться пересмотром макроэкономических прогнозов и прогноза средней ключевой ставки. Мы полагаем, что снижение ставки по 25 б.п. в октябре и декабре – до 7% к концу года пока остается возможным сценарием, однако вполне вероятна и пауза – ЦБ может использовать ее для оценки изменения динамики инфляции и экономической активности, а также перед ожидаемым вступлением в силу эмбарго ЕС на поставки российской нефти (5 декабря).

( Читать дальше )

🛢Что произошло с экспортом российской нефти а августе?

- 15 сентября 2022, 11:23

- |

В абсолютных показателях — ничего. Россия продолжает экспортировать нефть и нефтепродукты практически в тех же объемах, что и в прошлом году. Общий объем поставок во августе 2022 года составил 7,5 млн барр в сутки, что даже чуть больше, чем год назад — обзор Morgan Stanley.

📊Выпавшие объемы экспорта в США, ЕС и Южную Корею на 1,6 млн барр/сутки в полном объеме удалось заменить Китаем, Индией и Турцией.

Ситуация должна измениться зимой. Страны ЕС планируют прекратить импорт российской сырой нефти морем с 5 декабря и нефтепродуктов с 5 февраля следующего года. В целом это означает сокращение импорта российской нефти в ЕС с 3,2 млн до ~0,2 млн барр в сутки.

Сможет ли РФ распределить 3 млн барр/сутки экспорта? Ответ неясен. Но, с высокой долей вероятности, полностью этого сделать не удастся. Россия уже стала крупнейшим поставщиком нефти в Китай (20% импорта), и, скорее всего, страна не захочет еще сильнее зависеть от одного поставщика.

( Читать дальше )

Сигналов о рецессии множество, поскольку ФРС повышает ставки

- 14 сентября 2022, 17:50

- |

Статья перевод с сайта realinvestmentadvice.com , в ней рассматривается ситуация в реальном секторе экономики США, почему кризис неизбежен, а также ошибки политики ФРС. Приведены интересные графики и пояснения к ним. В конце даны некоторые советы.

На саммите в Джексон-Хоул Джером Пауэлл ясно дал понять, что Федеральная резервная система по-прежнему сосредоточена на борьбе с инфляцией, несмотря на то, что сигналы рецессии усиливаются одновременно. А именно:

« Восстановление ценовой стабильности займет некоторое время и потребует активного использования наших инструментов, чтобы сбалансировать спрос и предложение. Для снижения инфляции, вероятно, потребуется устойчивый период роста ниже тренда. Более того, весьма вероятно, что произойдет некоторое смягчение условий на рынке труда. Хотя более высокие процентные ставки, более медленный рост и более мягкие условия на рынке труда снизят инфляцию, они также причинят определенные неудобства домохозяйствам и предприятиям. Таковы досадные издержки снижения инфляции. Но неспособность восстановить ценовую стабильность будет означать гораздо большую боль».

( Читать дальше )

Инфляция — ФРС — Дно? на Дно!

- 13 сентября 2022, 16:33

- |

Знаете в чём основная проблема инфляции США? И почему рынки будут максимально сильно валиться вниз? (тебе нужно прочитать до конца!)

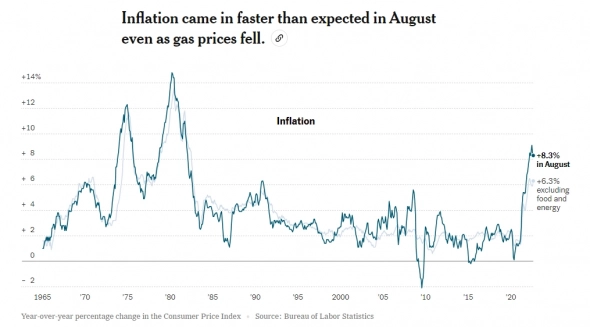

Да инфляция через топливо снижается, но топливо — это компонент общей инфляции, а ФРС смотрит на базовую инфляцию.

Недавно глава Минфина США запампила рынки заявлениями, что инфляция покажет замедление, так как стоимость топлива снижается — она не обманула, рынки взлетели, так как инвесторы решили, что ФРС больше не будут вести супер-жёсткую политику, или смягчат риторику.

💁🏼♂️Я 100 раз предупреждал, что инвесторы и рынки слишком импульсивны, а также очень необъективны в своей оценке. Если общая инфляция замедлилась с 8,5% в июле до 8,3% в августе (притом что все ожидали замедления инфляции в район 8,1%), то базовая инфляция, наоборот, выросла с 5,9% в июле до 6,3% в августе. Более того, базовая инфляция в месячном исчислении подскочила аж на 0,6%.

( Читать дальше )

Насколько сейчас «напряжены» финансовые рынки?

- 12 сентября 2022, 19:47

- |

ФРС Сент-Луиса ведет так называемый «Индекс финансового стресса». В этом видео Мюррей Ганн упоминает 6 периодов, когда индекс резко повышался за последние три десятилетия.

Автор: Мюррей Ганн

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Хабек сошел с ума

- 12 сентября 2022, 19:11

- |

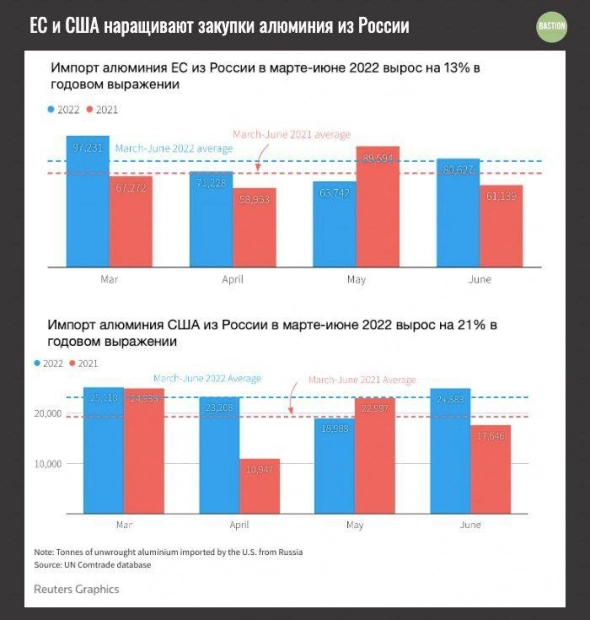

🏭 Почему растут продажи алюминия из России в Европу?

- 12 сентября 2022, 11:55

- |

Рост цен на электроэнергию несет угрозу существованию европейской металлургии — предупреждение от ассоциации производителей Eurometaux.

Что происходит? Последние наблюдения:

Крупнейший во Франции алюминиевый завод Aluminium Dunkerque на прошлой неделе объявил о сокращении производства на 22% в ответ на рост цен на энергоносители.

Производство алюминия это очень энергоемкий процесс. Aluminium Dunkerque в год потреблял 4 млн мегаватт/час электроэнергии, что сравнимо с годовыми потребностями Марселя, второго по размерам города Франции.

Alcoa сократила на треть объемы производства алюминия на плавильном заводе Lista в Норвегии. Компания отметила, что оказалась неспособна выдержать рост цен на электроэнергию.

Норвежская Norsk Hydro заявила, что закрывает производство первичного алюминия на своем заводе в Словакии после того, как высокие цены на электроэнергию сделали его нерентабельным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал