экономика сша

Бизнес-кредитование США в одном рейтинге

- 01 апреля 2025, 19:42

- |

Журнал Аmerican Вanker опубликовал рейтинг «Банковские холдинговые компании с крупнейшими портфелями бизнес-кредитов». Надеемся, вам будет интересно. 31 декабря 2024 года. В тысячах долларов.

( Читать дальше )

- комментировать

- 353

- Комментарии ( 1 )

Ценовой индекс расходов на личное потребление в США максимально вырос за год

- 01 апреля 2025, 10:28

- |

Согласно опубликованным в пятницу данным Министерства торговли, потребительские расходы с поправкой на инфляцию повысились на 0,1% после максимального за почти четырехлетний период снижения в январе, которое экономисты списали на плохие погодные условия.

Так называемый базовый ценовой индекс расходов на личное потребление (Core PCE), не учитывающий продукты питания и энергоносители, увеличился на 0,4% относительно января, что является наибольшим продвижением за 12 месяцев. По сравнению же с прошлым годом Core PCE, являющийся приоритетным для Федеральной резервной системы индикатором основной инфляции, вырос на 2,8%. Оба показателя немного превысили прогнозные оценки экономистов.

«Потребители стойко переносят рост цен, − написал в своей заметке главный специалист по экономике США в Renaissance Macro Нил Датта. − В конечном счете инфляция сводится к ограничению бюджета домохозяйств, и условия здесь ухудшаются».

( Читать дальше )

Рецессия в США

- 29 марта 2025, 16:43

- |

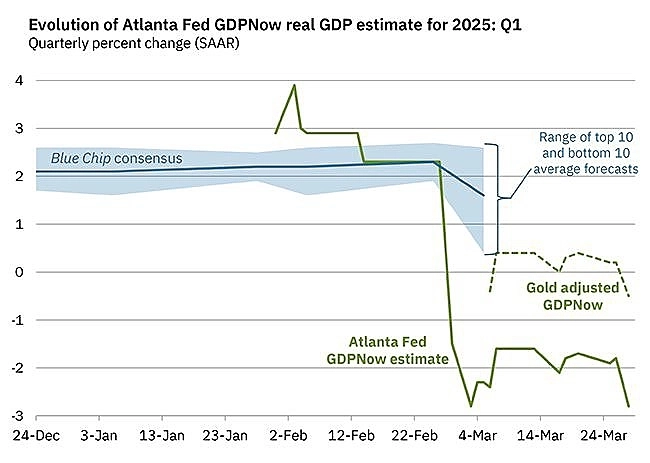

‼️⚠️Рецессия в США

1) Свежие данные модели GDPNow. Падение ВВП США, по данным на 28 марта, составило -2,8%. Вчера, на этих данных, американский рынок снова перешёл к снижению.

2) Прогноз альтернативной модели (с учётом импорта и экспорта золота), также показывает снижение ВВП США на -0,5%.

P. S. Уже на следующей неделе, 2 апреля, у нас вводится основная порция тарифов Трампа, которые он назвал «днём освобождения» Америки. После ввода основной части тарифов, после 2 апреля, будем с вами внимательно следить за показателями модели.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Влияние политики Дональда Трампа на торговый дефицит США.

- 27 марта 2025, 16:33

- |

Что мы имеем? несмотря на жёсткую риторику и введение тарифов против Китая и других стран, дефицит продолжает расти. Это связано с тем, что импорт не сократился в достаточной мере, а экспорт страдает из-за ответных мер. Выходит, что торговая война с Китаем не приведет к желаемому балансу, а скорее увеличила стоимость товаров для американцев. (Рейтинги скоро пойдут вниз, нефть будет дороже) Кроме того, рост дефицита связан с налоговыми послаблениями Трампа, которые стимулировали внутреннее потребление, увеличивая спрос на импортные товары. (тут Трамп лопухнулся) В итоге политика протекционизма не принесет ожидаемых результатов, а торговый дефицит продолжит расти, что ставит под сомнение эффективность подхода Трампа.

Торговая война не даст ожидаемого результата, потому что в современной глобальной экономике слишком многое взаимосвязано. Введение тарифов и ограничений вместо того, чтобы защитить национального производителя, приводит к удорожанию товаров для конечного потребителя. Компании, зависящие от импортных компонентов, сталкиваются с ростом издержек, что делает их продукцию менее конкурентоспособной.

( Читать дальше )

Потребительское доверие в США упало до наименьшего уровня с января 2021 г.

- 27 марта 2025, 13:17

- |

Международная неправительственная исследовательская организация The Conference Board сообщила, что ответы в ходе опроса показали, что «в частности растет беспокойство по поводу влияния торговой политики и таможенных тарифов», добавив, что «также было больше, чем обычно, упоминаний экономической и политической неопределенности».

Индикатор ожиданий с шестимесячным горизонтом достиг 12-летнего минимума и такое падение вряд ли может быть объяснено только лишь опасениями замедления экономики.

«Потребители встревожены» — заявил главный экономист High Frequency Economics Карл Вайнберг. «С большим для себя риском мы все же выскажем предположение, что хаос в Вашингтоне как-то связан с этим. Ухудшение потребительских настроений после проведения президентских выборов в ноябре больше нельзя списывать на случайное совпадение».

( Читать дальше )

США. Рецессия. ВВП 1 кв 2025 г. Банк Атланты 26 марта 2025 г.

- 26 марта 2025, 19:41

- |

Последняя оценка: -1,8 процента. 26 марта 2025 г.

Оценка модели GDPNow для реального роста ВВП (сезонно скорректированная годовая ставка) в первом квартале 2025 года составляет -1,8 процента 26 марта, не изменившись с 18 марта после округления. После недавних публикаций Бюро переписи населения США и Национальной ассоциации риэлторов текущий прогноз реального роста валовых частных внутренних инвестиций в первом квартале снизился с 9,1 процента до 8,8 процента. Прогноз альтернативной модели, которая корректирует импорт и экспорт золота, как описано здесь, составляет 0,2 процента.

Следующее обновление GDPNow — пятница, 28 марта.

Ни дня без обвинений в чей либо адрес

- 26 марта 2025, 16:07

- |

Трамп: страны Евросоюза обобрали США и повели себя хуже врагов

60% фин. директоров крупных компаний США ждут рецессию в США во 2 пол. 2025г. Почему это важно для России

- 26 марта 2025, 12:10

- |

60% CFO крупных компаний США

ждут рецессию во 2 пол. 2025г.

В США 60% главных финансовых директоров американских компаний

ожидают рецессии в стране во второй половине 2025 года,

еще 15% ждут спада экономики в 2026 году,

показал ежеквартальный опрос CNBC,

проведенный с 10 по 21 марта

среди 20 CFO крупных компаний из разных секторов экономики.

www.interfax.ru/business/1016588

Для России это важно, т.е.

в случае рецессии в США

снижаются цены на сырьё

Противостояние США и Китая

- 24 марта 2025, 16:47

- |

Противостояние США и Китая

1) Немного геополитики вам в ленту. Наглядное представление о растущем соперничестве Пекина и Вашингтона.

2) На карте представлена Южная Америка. Если в 2000 году, еще во времена президентства Билла Клинтона, основным торговым партнером во всех странах Южной Америки были США, то на момент 2023 года, большая часть рынка континента перешла к китайским товарищам.

P. S. Это к вопросу о глобальных изменениях, дедолларизации и золоте

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Момент «освобождения» уже близко… 🚀

- 24 марта 2025, 07:14

- |

«2 апреля — день освобождения для нашей страны, потому что мы наконец-то начнём получать деньги», — заявил Трамп. 💰

Что ж, в начале его президентского срока многие считали его пустословом, но сейчас, похоже, кое-что изменилось, не так ли? 🤔

Прогноз GDPNow находится на уровне -2%, что не добавляет оптимизма перед следующим сезоном отчётов компаний. 📉 Однако дело не только в краткосрочном прогнозе по ВВП. История показывает, что тарифы увеличивают затраты и приводят к долгосрочным экономическим последствиям, таким как снижение производства и уровня жизни. 📉💼 Это долгосрочное изменение может серьёзно ударить по экономике, но реальный эффект мы начнём ощущать позже, вероятно, к 2026 году. А пока Пауэлл всех заверил, что «тарифная инфляция» может быть «временной», и этого всем оказалось достаточно. 🤷♂️

#TSLA 🚗

Индивидуальные инвесторы активно скупали акции Tesla в течение 13 сессий подряд, вложив в них 8 миллиардов долларов. 💸 Это самый крупный приток средств за всю серию покупок с 2015 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал