тмк

ТМК - будет поставлять "Газпром бурению" стальные трубы для бурения скважин

- 05 октября 2017, 15:37

- |

«По соглашению, ТМК становится ключевым поставщиком всего сортамента стальных бурильных труб, которые „Газпром бурение“ активно использует для бурения скважин на многих месторождениях по всей России, в том числе в Западной и Восточной Сибири, на Дальнем Востоке и Ямале. Срок действия соглашения — до 2022 года включительно, в нем применен формульный подход к ценообразованию на трубную продукцию».

Прайм

- комментировать

- Комментарии ( 0 )

ТМК - покупать на коррекции - подтверждение рекомендации

- 05 сентября 2017, 17:41

- |

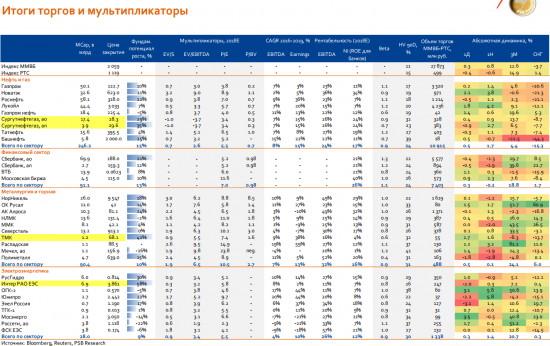

Акции ТМК обвалились более чем на 12%, после того как ее финансовые результаты за 2К17 напомнили рынку, насколько они чувствительны к растущим ценам на сталь и волатильным продажам труб большого диаметра. Мы считаем, что ралли в ценах на сталь в Китае вряд ли окажется устойчивым в долгосрочной перспективе, поскольку внутреннее предложение растет, в то время как результаты российского дивизиона ТМК должны улучшиться в 4К17, т.к. компания переложит рост затрат на сталь на своих конечных потребителей. Мы прогнозируем, что показатель EBITDA группы за 2017 вырастет на 13% г/г до $599 млн на фоне разворота в американском дивизионе. Мы также ожидаем, что сокращение долговой нагрузки продолжится, и соотношение чистый долг/EBITDA на конец 2018 составит 3.6x, что должно привести к переоценке акций. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по ТМК, которая торгуется с мультипликатором EV/EBITDA 2018П равным 5.7x против 15.2x у Vallourec и 10.9x у Tenaris, и предлагаем использовать текущее снижение как возможность для покупки.

( Читать дальше )

ТМК - результаты компании по выручке оказались лучше ожиданий рынка, по EBITDA – хуже

- 21 августа 2017, 15:19

- |

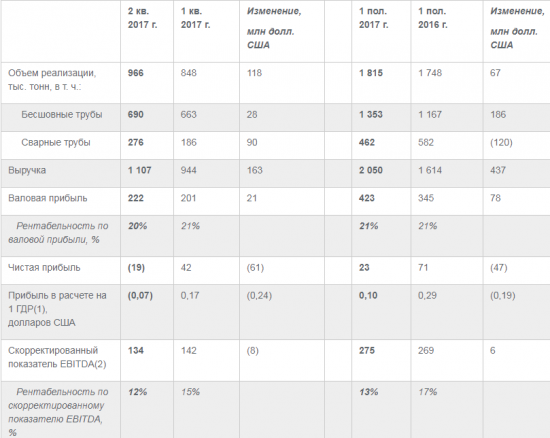

ТМК во II квартале 2017 года сократила скорректированный показатель EBITDA по МСФО на 6% по сравнению с показателем кварталом ранее — до $134 млн, сообщила компания. По итогам первого полугодия этот показатель вырос на 2% по сравнению с январем- июнем 2016 года — до $275 млн. Рентабельность по скорректированному показателю EBITDA составила во II квартале 12%, в первом полугодии — 13%. Выручка ТМК в прошлом квартале выросла на 17% по отношению к первому кварталу, до $1,107 млрд, прирост показателя за первое полугодие составил 27% (до $2,05 млрд).

Результаты ТМК по выручке оказались лучше ожиданий рынка, по EBITDA – хуже. Рост цен на продукцию компании (частично из-за укрепления рубля) и увеличении реализации труб (на 3,8%), в первую очередь бесшовных (на 15,9%) способствовали подъему выручки компании. В целом, на российском рынке заметен хороший рост спроса на трубы промышленного назначения, а в США – на OCTG, что и стало причиной увеличения реализации ТМК в этом сегменте. При этом сегмент ТБД пока демонстрирует слабость. В тоже время цены на сырье росли опережающими темпами, что стало причиной снижения EBITDA.Промсвязьбанк

ТМК - акции упали на 6,5% в пятницу в результате снижения уровня прибыли и увеличения долговой нагрузки

- 21 августа 2017, 14:41

- |

Российское подразделение. Менеджмент ТМК имеет позитивные ожидания насчет роста российского рынка, поддержку которому по прогнозу окажет восстановление спроса на трубы большого диаметра в 2П17. Контракты с Газпромом и Роснефтью (последний — сроком на 5,5 лет) способствуют стабильности результатов российского дивизиона в условиях низкой волатильности курса рубля, цен на нефть и сырье. Менеджмент не видит рисков для поставок из-за американских санкций.

Американское подразделение. Показатель EBITDA достиг $30 млн против отрицательных $54 млн год назад, а в соответствии с прогнозом на 2П17 показатель увеличится в 2 раза. Значительные улучшения произошли благодаря росту цен в начале 2017 года, который не нашел отражения в отчетности из-за законтрактованности продаж.

Долг и дивиденды. Текущий долг компании составляет $3 021 млн и увеличился на 7% с конца 2016 года частично в результате укрепления курса рубля. Хотя у менеджмента нет опасений относительно недостатка ликвидности, снижение долговой нагрузки является главным приоритетом, так как показатель чистый долг/EBITDA составляет 4.8x. Промежуточные дивиденды не будут выплачены.

( Читать дальше )

Аналитики считают финансовые результаты ТМК за 2 квартал нейтральными

- 21 августа 2017, 14:27

- |

Выручка достигла $1 107 млн (+17% к/к), показатель EBITDA составил $134 млн (-6% к/к), а рентабельность по скорректированному показателю EBITDA снизилась до 12% (против 15% в 1К17). На результаты российского подразделения негативно повлияло сезонное замедление спроса со стороны нефтегазовых компаний и снижение продаж труб большого диаметра. Результаты американского дивизиона продолжают улучшаться: показатель EBITDA вырос до $21 млн против $9 млн в 1К17, рентабельность по EBITDA увеличилась с 5% до 9% на фоне роста продаж сварных труб и укрепления цен. ТМК прогнозирует, что результаты 2П17 будут более сильными благодаря увеличению продаж труб большого диаметра и более высокому спросу на трубы нефтегазового сортамента, а годовые показатели будут лучше прошлогодних за счёт улучшения ситуации в американском подразделении и стабильных результатов российского дивизиона.

Слабые результаты российского подразделения в основном объясняются сезонным снижением закупок нефтегазовых компаний и меньшим объемом продаж труб большого диаметра. Показатели американского дивизиона продолжают улучшаться. Компания подтвердила позитивные прогнозы на 2П17, поэтому мы считаем результаты НЕЙТРАЛЬНЫМИ.АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 21 августа 2017, 09:22

- |

В роуминге понизили голос. МегаФон передумал судиться с ФАС

МегаФон изменил тактику в споре с ФАС по поводу тарифов на связь. Оператор отозвал исковое заявление к ведомству и запросил время до конца 2017 года на исполнение предупреждения службы. ФАС требовала от операторов «большой четверки» устранить разницу в ценах на услуги связи в путешествиях по России и в домашнем регионе. Отсрочку до середины декабря уже получила МТС, уверены участники рынка. (Коммерсант)

ФАС нашла причину высокой стоимости внутрироссийского роуминга

ФАС считает, что причина высоких цен на национальный роуминг – завышенные счета операторов за обслуживание чужих абонентов. Так, ставки Мегафона превышают собственные тарифы до 3000 раз, Вымпелкома – до 1970 раз, Tele2 – до 5280 раз. Регулятор полагает, что «межоператорская ставка должна быть не выше, чем абонентский тариф того же оператора связи в том же регионе». До конца сентября служба требует от операторов представить экономическое, технологическое или иное обоснование такой стоимости взаиморасчетов. (

( Читать дальше )

ТМК - Американский дивизион компании может увеличить EBITDA более чем в 2 раза во 2 п/г

- 18 августа 2017, 15:00

- |

Американский дивизион ТМК может увеличить EBITDA более чем в 2 раза во 2 п/г по сравнению с первым полугодием.

Заместитель генерального директора по стратегии и развитию ТМК Владимир Шматович:

«Я могу сказать, что, согласно нашим ожиданиям, EBITDA Американского дивизиона во втором полугодии более чем в два раза может превысить уровень первого полугодия»

«Потребление (на рынке США — прим. ред.) остается на высоком уровне. Цены мы повысили еще в январе — феврале, но книга заказов (на трубную продукцию — прим. ред.) была уже сформирована, высокие цены стали «играть» только сейчас»,

Прайм

Трубная Металлургическая Компания (ТМК) – мсфо 1 п/г 2017

- 18 августа 2017, 11:16

- |

Прогноз: Прибыль ТМК мсфо 2017г. 4,5 млрд руб. Дивы за 2017г. 0,83 руб/акция.

Трубная Металлургическая Компания (ТМК) – мсфо

Капитал 31.12.2016г: 54,51 млрд руб

Капитал 52,76 руб/акция

1 033 135 366 moex.com/s909

Free-float 30%

Капитализация на 18.08.2017г: 77,67 млрд руб

Общий долг на 31.12.2016г: 232,75 млрд руб

Общий долг на 30.06.2017г: 253,08 млрд руб

Выручка 6 мес 2016г: 112,72 млрд руб

Выручка 6 мес 2017г: 118,65 млрд руб

Прибыль 6 мес 2015г: 3,46 млрд руб

Убыток 2015г: 28,43 млрд руб

Прибыль 6 мес 2016г: 4,65 млрд руб

Прибыль 2016г: 10,73 млрд руб

Прибыль 6 мес 2017г: 1,28 млрд руб

www.tmk-group.ru/fin_otch?folder_id=535

ТМК - чистая прибыль в 1 п/г 2017 года по МСФО -67% г/г и составила $23 млн.

- 18 августа 2017, 09:48

- |

Чистая прибыль ТМК в 1 п/г 2017 года по МСФО -67% г/г и составила $23 млн.

Выручка +27% и составила $2050 мл.

Скорректированный показатель EBITDA составил $275 млн, что на 2% выше показателя за аналогичный период прошлого года

Рентабельность по скорректированному показателю EBITDA составила 13% в первом полугодии 2017 года

Прогноз

— ТМК ожидает повышения скорректированного показателя EBITDA во втором полугодии 2017 г. за счет существенного роста показателей Американского дивизиона и стабильных результатов в Российском дивизионе. ТМК подтверждает свой предыдущий прогноз на 2017 год, ожидает сохранения показателей рентабельности в целом на уровне прошлого года и общее повышение финансовых результатов по сравнению с 2016 годом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал