ставка

Как стратег Credit Suisse нас успокаивал :)

- 14 декабря 2021, 14:34

- |

Джонатан Голуб , главный стратег по акциям США в Credit Suisse, напоминает нам, что повышение ставок не обязательно является плохим предвестником для акций.

Он написал сегодня:

“История показывает, что доходность акций остаётся высокой в месяцы до и после первого повышения ставок. За последние четыре цикла (’94, ’99, ’04, ’15) индекс S&P 500 вырос на 9,5% за 12 месяцев до первого повышения и на 26,0% за последующие три года. Реальный ущерб от более высоких ставок обычно возникает на более поздних этапах цикла, когда более жёсткая политика сглаживает / переворачивает кривую. Мы далеки от этого.”

Я решил сам проверить эти данные и взял за основу начало движения роста в Federal Funds Rate из данных от macrotrends.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Что происходит и доколе это продлится

- 14 декабря 2021, 07:54

- |

***

Тут впору замерять степень отупления народа.

Замеры показали что степень финансового невежества можно замерять днями.

Ставку начали поднимать 22 марта для всех это сигнал что всё, баста карапузики — дешевые деньги заканчиваются. НО по инерции народ продолжал тарить сбер, газпром и т.п. А ставка все росла и росла.

Пика неразумия толпа достигла с 11 октября по 1 ноября. Недвижимость на сверх хаях, рынок там же.

Можно посчитать что задержка в мышлении равна 22 марта и 22 октября = 7 месяцев.

Рынки остудил резкий подъем на 0,75 % 22 октября. Вообщем дальше поехали.

Если лаг задержки мышления у толпы равен 7 месяцев, то смотрим далее на ставку:

Прогнозы:

17 декабря -8,5%

22 февраля -9,25%

Потом плато до августа.

Набиуллина намерена серьезно бодаться с инфляцией. Так что крепитесь и держите кеш (квартплаты, еда, шмотки, бензель)

Где-то в августе она начнет снижать.

22 августа -9%

Вот с этого момента и придется еще откидывать 7 месяцев. Только там дно.

( Читать дальше )

Рынок облигаций, ставка ЦБ

- 13 декабря 2021, 18:02

- |

В эту пятницу состоится последнее в этом году заседание ЦБ по ставке.

По словам Э. Набиуллиной, сохранение или повышение ставки на 0.25% крайне маловероятно, все ждут повышения ставки до 1%, что уже заложено в цены Все внимание рынка будет привязано к риторике ЦБ. Более мягкая риторика может сформировать окно возможностей для входа на рынок облигаций, учитывая текущий доходностей Основополагающим фактором при принятии решения о ставке в очередной раз станет инфляция, которая на текущий момент замедлилась, но говорить о стабилизации цен пока кажется преждевременным.

Помимо решения ЦБ по ставке на рынок корпоративных рублевых облигаций оказался под давлением из за ситуации с Роснано. На фоне расплывчатых заявлений финансовых властей кредитные спреды по другим эмитентам продолжили расширение, причём не только среди квазисуверенных имён, но и частных заемщиков.

Биржевой фонд Альфа Капитал Управляемые облигации представляет активно управляемый портфель корпоративных, муниципальных и государственных облигаций российских эмитентов Решения по изменению структуры портфеля принимает управляющий согласно изменению рыночной конъюнктуры и появлению интересных идей

Торгуется на Московской Бирже, тикер AKMB

Национальный банк Украины повысил учетную ставку на 0,5% до 9% (Релиз)

- 09 декабря 2021, 15:42

- |

Правление Национального банка Украины приняло решение повысить учетную ставку до 9% годовых. Данное решение направлено на нивелирование влияния дополнительных проинфляционных рисков, улучшение инфляционных ожиданий и обеспечение устойчивого снижения инфляции до целевого показателя в 5%.

Инфляция достигает пика, но инфляция падает медленнее, чем ожидалось

В октябре рост потребительских цен замедлился до 10,9% в годовом исчислении.По оценкам Нацбанка, инфляция в ноябре продолжила замедляться. Этому также способствовало исчерпание прошлогодней низкой базы сравнения, лучшие доходности этого года, административные решения по тарифам на коммунальные услуги и влияние предыдущих решений по усилению денежно-кредитной политики. Последствия текущего ослабления гривны по отношению к доллару США частично компенсируются ее укреплением к другим валютам стран – основных торговых партнеров.

( Читать дальше )

ПУТИН: В 2022 Г НУЖНО ОБЕСПЕЧИТЬ ВОЗВРАТ ИНФЛЯЦИИ К ТАРГЕТУ В 4%

- 07 декабря 2021, 17:26

- |

Но в такой системе координат, как у нас, такая фраза звучит...

Как руководство к действию любой ценой.

Я б немного напрягся на месте держателей бондов перед ЦБ через полторы недели.

Депутаты ГД озвучили ограничения для МФО. Мнение Займера

- 23 ноября 2021, 06:01

- |

Роман Макаров, генеральный директор МФК “Займер” (Robocash Group), по этому поводу сказал следующее:

В целом законопроект направлен на снижение кредитной нагрузки заемщиков, и если мера улучшит платежную дисциплину клиентов, мы безусловно поддержим его. Данный законопроект является логическим продолжением того процесса регулирования, этапы которого мы пережили в 2019-2020 годах, и дальнейшее снижение ставки и предельной величины переплаты были вопросом времени.

Новые ограничения могут затронуть значительную часть объемов выдач компании, тем не менее, мы намерены адаптироваться к изменениям и как минимум сохранить уровень рентабельности бизнеса на текущих значениях за счет увеличения качества портфеля.

Опыт прошлых этапов регулирования показывает, что предыдущее снижение с 840% годовых до 365% при сохранении ориентира на качество портфеля позволяет наращивать выдачи, выручку и успешно развивать бизнес далее. Есть основания полагать, что основная масса игроков последуют этому пути, но нововведение потребует от игроков рынка особого внимания к собственной эффективности в части улучшения основных бизнес-процессов. В ином случае это может привести к уходу с рынка части игроков, в том числе, и к перетоку их из суженного легального сегмента в нерегулируемый теневой.

( Читать дальше )

ЦБ Турции снизил ставку с 16% до 15%. Пресс-релиз

- 18 ноября 2021, 17:18

- |

18 ноября 2021

Члены Комитета-участника

Шахап Кавджиоглу (губернатор), Таха Чакмак, Мустафа Думан, Элиф Хайкир Хобикоглу, Эмра Шенер, Юсуф Туна.

Комитет по денежно-кредитной политике (MPC) принял решение снизить ставку (недельная ставка аукциона репо) с 16 до 15 процентов.

Несмотря на восстановление мировой экономической активности в первом полугодии и увеличение уровня вакцинации, новые варианты сохраняют риски снижения глобальной экономической активности. Восстановление мирового спроса, высокий курс цен на сырьевые товары, ограничения предложения в некоторых секторах и рост транспортных расходов привели к росту цен производителей и потребителей на международном уровне. Наблюдается неблагоприятное влияние погодных условий в основных странах-экспортерах сельскохозяйственной продукции на мировые цены на продовольствие.

( Читать дальше )

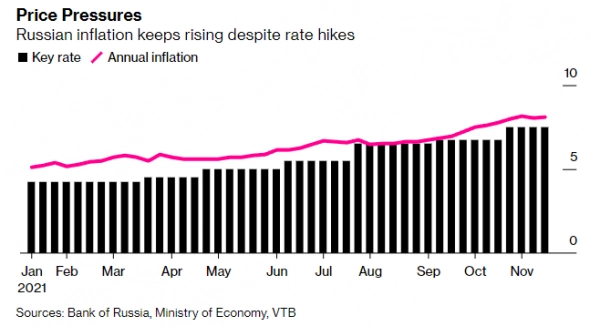

Инфляция в России в годовом выражении на 15 ноября ускорилась до 8,1% после 8,07% неделей ранее

- 17 ноября 2021, 20:33

- |

Инфляция в России в годовом выражении на 15 ноября ускорилась до 8,1% после 8,07% неделей ранее

По итогам первой декады ноября средняя максимальная ставка по вкладам в топ-10 российских банках достигла 6,98%, сообщил Банк России.

Ставка Банка России находится на уровне 7.5% и её будут повышать, так как инфляция продолжает убегать от ЦБ. Дальнейшее ужесточение продолжит увеличивать доходность по ОФЗ и депозитам. Тут важно вовремя отследить замедление темпов роста инфляции.

🤷🏼♂️ Будет ли становиться рубль крепче от этого? Скорее рубль будет становиться крепче от роста цен на сырьё, но под конец ноября у цен на сырьё (энергоресурсов) могут быть проблемы в виде переговоров США с Ираном, где есть вероятность увидеть дополнительную иранскую нефть, а также выпуск нефти из резервов США.

👉🏻 Рост инфляции на Западе может легко превратить стимулирующую политику Запада в более жёсткую, в связи с чем начнётся переток капитала с развивающихся в развитые,

( Читать дальше )

Как снижение безработицы помогает расти вашим активам?

- 16 ноября 2021, 15:47

- |

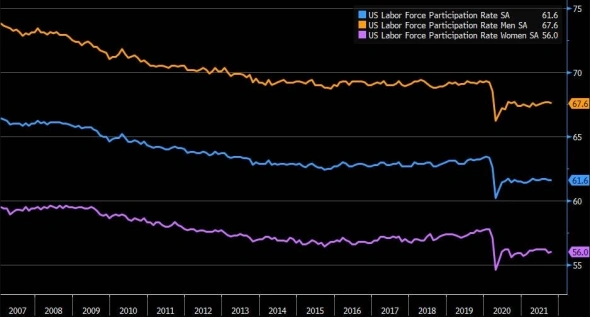

Парадокс, но, кажется, снижение уровня безработицы, вероятно, будет играть инвесторам на руку, так как не даст ФРС активно ужесточать денежно-кредитную политику.

Фишка в том, что раньше улучшение ситуации на рынке труда было негативом для нас, так как это говорило о более быстром ужесточении денежно-кредитной политики, так как цель ФРС США была именно в рынке труда и инфляции. Сейчас цель меняется и ФРС США в основном следит за тем, как себя чувствует инфляция.

С учётом того, что инфляция в США выше 6%, то ФРС США активно начинает становиться ястребиным. По заявлению правительства США и статистических бюро, то инфляция в основном растёт из-за нарушения цепочек поставок, а также из-за нехватки рабочих мест, в связи с чем работодателям приходится увеличить заработную плату и далее раскручивается инфляционная спираль за счёт того, что компаниям в том числе приходится увеличивать отпускные цены.

( Читать дальше )

Инфляция. Ставка

- 12 ноября 2021, 02:18

- |

В то же время прогноз увеличения ВВП региона на 2022 год понижен до 4,3% с 4,5%.

Квартальный обзор Еврокомиссии:

«Европейская экономика восстанавливается после спада, вызванного пандемией COVID-19, быстрее, чем ожидалось. Кампания по вакцинации от коронавирусной инфекции продвигается, и карантинные ограничения снимаются, благодаря чему экономика региона вернулась к росту весной этого года, и темпы подъема сохранялись все лето. — Несмотря на сохраняющиеся проблемы, экономика, вероятно, продолжит расти в ближайшие годы».

В 2023 году, согласно прогнозу ЕК, ВВП еврозоны увеличится на 2,4%. Экономика Евросоюза, по оценкам ЕК, вырастет

- на 5% в текущем году,

- на 4,3% в 2022 году и

- на 2,5% в 2023 году.

- в 2021-2023 гг. составит 7,9%, 7,5% и 7,3% соответственно. Показатели для ЕС прогнозируются на уровне 7,1%, 6,7% и 6,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал