ставка

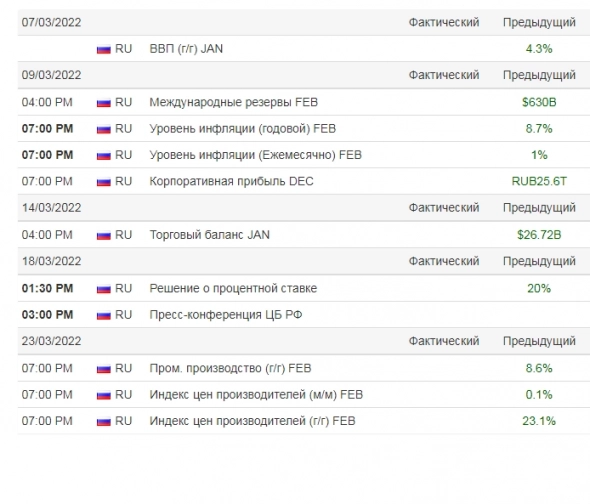

Ставка 20%

- 10 марта 2022, 20:45

- |

- комментировать

- Комментарии ( 12 )

⭐ Рост ключевой ставки до 30%, курсов валют - до 150-200 рублей

- 03 марта 2022, 16:40

- |

Финансисты сошлись во мнении, что жесткие санкции приведут:

. к сильному падению, ВВП — от 10% и более,

. к резкому — с 4% до 12% — росту безработицы и снижению доходов населения,

. необходимости докапитализации банков на 5-6 трлн рублей,

. росту ключевой ставки до 20-30%,

. росту курсов валют до 150-200 рублей,

. задержке развития страны из-за технологического эмбарго.

Так что, без паники — падаем дальше, всё по плану. Правительство все предусмотрело. Немного промахнулись: ни в одном сценарии не рассматривались санкции против Центробанка, потому что «признание Россией суверенитета Донецкой и Луганской народных республик тогда рассматривалось как самый жесткий сценарий». Думаю, цифры потерь по ВВП, безработице и снижению доходов будут больше в 1,5-2 раза

разъясните по ставке и 3 трюликов

- 02 марта 2022, 22:08

- |

Ставку задрали чтобы рубль не утекал — ну ок

а завтра раздадут 3 трилн этих рублей, тоже по ставке 20%?

в чем и где логика?

Повышение купонной ставки ПионЛизБП1 до 25%

- 28 февраля 2022, 16:56

- |

В связи с изменением рыночной конъюнктуры и повышением Банком России ключевой ставки до 20% ООО «Пионер-Лизинг» приняло решение о повышении купонной ставки 49-го купона 1-го выпуска биржевых облигаций (ISIN: RU000A0ZZAT8) до 25%.

После повышения размер выплаты на одну облигацию возрастет более чем вдвое с 10,07 руб. до 20,55 руб. Далее эмитент будет ежемесячно осуществлять мониторинг рыночной конъюнктуры и устанавливать ставки с учетом конкретных условий.

Следует также напомнить, что купонные ставки 2-го и 3-го выпуска биржевых облигаций эмитента определяются по формуле исходя из размера ключевой ставки, поэтому следует ожидать пропорционального повышения купонных ставок и по данным выпускам в автоматическом режиме.

Принимаемые решения эмитента направлены на то, чтобы биржевые облигации ООО «Пионер-Лизинг» являлись наиболее адаптируемыми к рыночной конъюнктуре инструментами на долговом рынке.

( Читать дальше )

Отчаянье Банка России

- 28 февраля 2022, 10:57

- |

Банк России поднял ставку до 20% на фоне операций по наводнению ликвидности ради двух целей: остановить отток из банковского сектора и временно удержать курс рубля! и только так и никак иначе!

🤬 Просто вдумайтесь над тем, какой это бред 🤦🏼♂️ Банк России попадает под санкции, которые его ограничивают в стабилизации рубля, при этом ему необходимо поддерживать ликвидность банковского сектора, которая будет растворяться со скоростью света. Получается, что Банк России покупает золото — печатая рубли! и одновременно поднимает ставку до 20%. Они типа пытаются сохранить денежный объём, но вводят меру, которая изымает деньги из обращения. Для чего? Чтобы люди понесли в банки на депозиты под 20% бабки и навсегда их там оставили? так как Банк России пока не объяснил, как будет справляться с санкциями и нехваткой ликвидности.

Это отчаянье, которое проходит на фоне, скорее всего, идеи сохранить всеми силами курс рубля, чтобы потом рассказать по ТВ о том, что ситуация на Украине — не вредит экономике, а санкции вообще фигня, так как экономика сильна. В РФ народ смотрит в основном на 2-е вещи: курс рубля и цены в магазине. Поэтому тактика понятна🤦🏼♂️

( Читать дальше )

Рост купонных ставок облигаций ООО «Пионер-Лизинг»

- 14 февраля 2022, 13:55

- |

11 февраля 2022 года Банк России принял решение увеличить ключевую ставку до 9,5%.

Облигации 2-го и 3-го выпусков ООО «Пионер-Лизинг» являются флоатерами. То есть процентные ставки очередных купонов данных выпусков устанавливаются по формулам исходя из уровня ключевой ставки регулятора:

• Купонная ставка 2-го выпуска = ключевая ставка Банка России + 6,25% годовых.

• Купонная ставка 3-го выпуска = ключевая ставка Банка России + 6% годовых.

Это означает, что вслед за ростом ключевой ставки растут и купонные ставки по данным выпускам, а значит, увеличивается и доход инвесторов.

При условии, что в течение месяца Банк России больше не будет пересматривать ключевую ставку, 38-й купон 2-го выпуска облигаций ООО «Пионер-Лизинг» (начало купонного периода с 29.03.2022) будет увеличен до 15,75% годовых, а 30-й купон 3-го выпуска (начало купонного периода с 14.04.2022)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал