русагро

Засуха губит сенокосные культуры в США — цены на продовольствие будут расти — The Wall Street Journal

- 24 мая 2023, 16:15

- |

По данным Министерства сельского хозяйства США, Техас, Оклахома и Канзас обычно входят в десятку штатов, производящих сено. На территории всех трех штатов наблюдается сильная засуха. Средняя сезонная цена на все виды люцерны и травяного сена в этом году составила $235 за тонну, что почти на 22% выше, чем в прошлом году. Об этом свидетельствуют данные USDA. Месячный максимум в $250 за тонну был установлен в октябре.

В начале года сеновалы были практически пусты, что оказало дополнительное давление на цены. В декабре запасы сухого сена были на самом низком уровне с 1954 года — почти 72 млн тонн, что примерно на 9% меньше, чем годом ранее, согласно данным USDA.

Сено, также известное как люцерна, считается влагоемкой культурой, которую скашивают, сушат и обычно скармливают лошадям, молочному скоту и кормовым стадам на ранчо, часто в засушливые периоды зимой и летом. Сено — это в основном региональный рынок, поскольку его слишком дорого перевозить на большие расстояния. Поэтому, когда местное сено заканчивается, фермеры обычно выбраковывают свои стада.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🌾 Русагро (AGRO) - обзор результатов компании по МСФО за 1кв 2023г

- 24 мая 2023, 09:36

- |

▫️ Капитализация: 106 млрд ₽ (788₽ / расписка)

▫️ Выручка ТТМ:226 млрд ₽

▫️ Валовая прибыль ТТМ: 40,6 млрд ₽

▫️ Скор. EBITDA ТТМ: 36 млрд ₽

▫️ Чистая прибыль ТТМ: 10,3 млрд ₽

▫️ Скор. Чистая прибыль ТТМ: 15,3 млрд ₽

▫️ скор. P/E ТТМ: 7

▫️ скор. P/E fwd 2023:5

▫️ P/B: 0,66

Все обзоры https://t.me/taurenin/1275

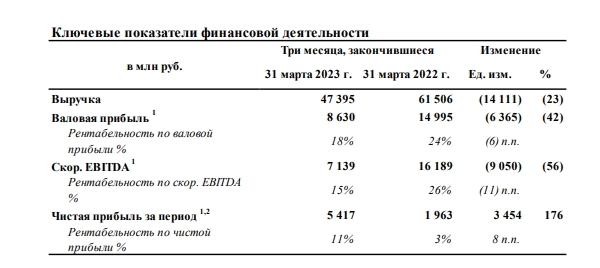

👉 Отдельно результаты за 1 квартал 2023г:

▫️ Выручка: 47,4 млрд ₽ (-23% г/г)

▫️ Валовая прибыль: 8,6 млрд ₽ (-42% г/г)

▫️ Скор. EBITDA: 7,1 млрд р ₽ (-56% г/г)

▫️ Скор. Чистая прибыль: 2,2 млрд ₽ (-84% г/г)

⚠️ Без учета влияния изменения стоимости биологических активов и курсовых разниц, компания заработала всего 2,2 млрд чистой прибыли (-84% г/г). Следующие кварталы я ожидаю небольшого восстановления, но пока всё говорит о том, что в 2023г чистая прибыль будет достаточно скромной — не более 20 млрд рублей (высокие запасы, низкие цены реализации + ожидаемые списания).

✅ Чистый долг РусАгро по итогам квартала сократился на 16,1 млрд до 83,5 млрд (-16% кв/кв) при ND/EBITDA 2,3. Это всё ещё достаточно высокая долговая нагрузка, но шаги по оздоровлению баланса уже есть.

( Читать дальше )

Перспективы выплаты дивидендов Русагро крайне низкие - Промсвязьбанк

- 23 мая 2023, 13:02

- |

Результаты за I кв. 2023 г. оказались ожидаемо слабыми после ранее опубликованного отчёта по операционной деятельности за аналогичный период. Мясной сегмент стал единственным, где выросла выручка в первом квартале, однако, несмотря на это, показатель скорректированной EBITDA здесь всё же оказался хуже, чем годом ранее.

В целом, компания переживает сложные времена из-за низких цен на с/х продукцию. Единственным позитивным моментом является растущая чистая прибыль из-за курсовой переоценки, что в свою очередь увеличивает базу под дивиденды, если компания всё же сменит прописку на российскую. Однако, как мы считаем, перспективы выплаты дивидендов пока крайне низкие, учитывая непростую ситуацию с ценами на продукцию «Русагро».Промсвязьбанк

Русагро в сезоне

- 23 мая 2023, 12:13

- |

Российский агрохолдинг отчиталсяза 1 квартал

Русагро

МСар = ₽107 млрд

📊Итоги

— выручка: ₽47 млрд (-23%);

— скорр. EBITDA: ₽7 млрд (-56%);

— чистая прибыль: ₽5 млрд (+176%);

— рентабельность скорр. EBITDA: 15% (-11 п.п.).

🧮Выручка по сегментам

— сахар: ₽9 млрд (-17%);

— мясо: ₽11 млрд (+16%);

— сельское хозяйство: ₽6 млрд (-28%);

— масла и жиры: ₽23 млрд (-33%).

👉Операционный отчет Русагро за 1 квартал

🚀В целом отчет получился не самым лучшим, дела у компании в 1 квартале шли не очень. Выручка снизилась из-за двух основных факторов: снижение цен на ряд продуктов и падение объемов реализации в большинстве сегментов. Поэтому по всем сегментам, кроме мясного, наблюдается снижение выручки. Однако, как мы помним, показатели у Русагро часто сильно меняются от квартала к кварталу, поскольку компания подвержена сезонности.

🔸А в мясном сегменте показатель вырос благодаря запуску все того же комплекса в Приморье.

( Читать дальше )

Конференц-звонок с Русагро по результатам первого квартала.

- 22 мая 2023, 19:09

- |

Внезапно так сложилось, что запрыгнул послушать конф-колл с Русагро. Оставлю тут озвученные примечательные тезисы:

1. Затраты пока росли быстрее цен реализации по некоторым сегментам. По пшеничке сформировались на рынке уже приличные запасы, что давит на реализацию. Похожая ситуация по некоторым другим культурам прямо сейчас. В целом, часть выручки придержали под контрактовку на 2-3 кварталы 2023 года, которая уже сделана по неплохим ценам.

2. Компанию несколько поджали тиски цен и издержек — первые не успевают за вторыми. К тому же, наложились всем понятные обстоятельства последних 15 месяцев. Но дальнейшего сжатия рентабельности из-за политики не ожидают.

3. Долг снизился. Сейчас чистый долг составляет 2,32 EBITDA, что формально больше, чем год назад, однако эффект за счёт локального дна по рентабельности. Рекомендуют смотреть на чистую сумму долга, снизившуюся на десяток процентов. Денежный поток сходил вниз в том числе из-за того, что направлен на погашение. Одобряю.

( Читать дальше )

Конспект: Русагро на пике снижения рентабельности

- 22 мая 2023, 17:13

- |

Вышел финансовый отчет компании Русагро за 1-ый квартал, а руководство компании провели звонок с инвесторами.

По традиции финансовый директор прочитал презентацию по отдельным бизнесам, по денежному потоку и уровню долга.

Есть позитивная динамика по чистой прибыли и сократился чистый долг:

( Читать дальше )

Нашей целью и приоритетом является восстановление прав инвесторов и получение дивидендов — Русагро на звонке с инвесторами

- 22 мая 2023, 16:38

- |

Рассчитываем в ближайшие месяцы объявить инвесторам решение

«Русагро» разочаровала результатами 1кв23. Насколько новый сезон может быть лучше?

- 22 мая 2023, 15:06

- |

📈 Компания опубликовала результаты работы за 1кв2023. Выручка упала на 23% из-за давления на рыночные цены (-20% по операционным сегментам в среднем) и перенос продаж в течение с/х года.

✂️ Консолидированная EBITDA сократилась на 56% г-к-г до 7 млрд руб. Рентабельность снизилась до 15% с 26% год назад и показала худший результат за три года для периода.

🌾 Особенно разочаровали сегменты растениеводства (убыток по EBITDA) и мяса (4% рентабельность). Первый страдает из-за высокого предложения и экспортных пошлин, второй — из-за падения цен и открытия Дальневосточного проекта.

🌻 Масложировой дивизион компенсировал некоторый негатив. EBITDA рентабельность составила 18% — значительно выше наших справедливых уровней (в районе 10%). Ключевые причины: рекордный урожай подсолнечника и падение цен на него (-35% в Октябре-Мае).

💼 Чистый долг сократился за квартал на 16 млрд руб. до 83,6 млрд руб. Чистый долг/EBITDA остался неизменным 2.3х.

💡 Наш взгляд на «Русагро» остается осторожным.

( Читать дальше )

Перспективная расписка на долгие года 📈

- 22 мая 2023, 14:48

- |

👉 Выручка за период -23%, снижение на 14 111 млн руб.

👉 Скорректированный показатель EBITDA составил 7 139 млн руб, -56%

👉 Рентабельность по скорректированному показателю EBITDA снизилась до 15% с 26%

👉 Чистая прибыль за период составила 5 417 млн руб, рост на 3 454 млн руб. +176% 🚀

Напомню, что ранее СД рекомендовал акционерам не выплачивать дивы за 2022 г.

Чистую прибыль направить на развитие

Ранее тут я уже подробно раскрывал перспективы компании и дивиденды, явно пока ждать не стоило тк об этом ранее уже было заявлено, что только после перерегистрации компании ☝️

Но в части результатов чтоит обратить на перспективу 😉

Сахар в США за пол года прибавил 60% 🔥

Хоть Русагро не поставляет сахар в США, но принцип мирового ценообразования так или иначе поспособствует благоприятной отпускной цене на продукцию, что скажется на будущих результатах 💰

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Результаты Русагро отражают снижение цен реализации по всем видам продукции - Синара

- 22 мая 2023, 12:49

- |

• Выручка упала на 23% г/г до 47 млрд руб. вследствие слабых результатов всех сегментов за исключением мясного.

• На уровне валовой прибыли падение составило 42% г/г (8,6 млрд руб.), по скорректированному показателю EBITDA — 56% г/г (7,1 млрд руб.), что предполагает рентабельность по EBITDA в 15,1% (-11,3 п. п.). Однако чистую прибыль группе удалось увеличить сразу на 176% г/г до 5,4 млрд руб.

• Финансовое положение ROS AGRO представляется довольно прочным: чистый долг на конец марта составлял 84 млрд руб., его отношение к EBITDA за предшествующие 12 месяцев — 2,3 против 2,2 на начало квартала.

Невпечатляющие результаты ROS AGRO за 1К23 отражают снижение цен реализации по всем видам продукции, в том числе в дивизионах «Масло и жиры» и «Сахар». Впрочем, компания уже раскрывала показатели выручки, поэтому публикация отчетности вряд ли окажет серьезное воздействие на котировки. По акциям эмитента мы сохраняем рекомендацию «Держать».Белов Константин

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал