рецессия

2 года экономического террора, народ безмолвствует

- 06 июня 2022, 07:26

- |

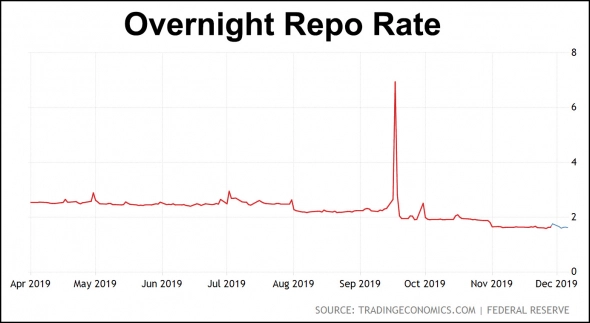

Вот где-то там рынок засбоил и началось неколичественное смягчение:

С 15 октября 2019 года ФРС начала ежемесячно покупать казначейские облигации на $60 млрд, чтобы обеспечить резервами банковскую систему, и планирует продолжать минимум до второго квартала 2020 года. Пауэлл настаивает, что это не количественное смягчение (QE). До этого в сентябре регулятор начал прямые интервенции на рынке РЕПО, которые намерен продолжать до апреля.

Как обычно америкосы выходят из своих каникул в сентябре и начинается «локо-инвест» и «крэйзи-менеджмент»… На этом фоне очень знаменательной выглядит дата 9 сентября, до которой ЦБ РФ в этом году будет держать валютные ограничения, но это так… к слову))

Ну и ФРС понятное дело обратилось к ЦРУ, тот обратился к МИ6, потом обе обратились к ВОЗ, потом пару звонков в Китай, нагнули Си, полетели мыши, обезьяны и началось…

( Читать дальше )

- комментировать

- 3.9К | ★2

- Комментарии ( 14 )

4 идеи, в которые стоит инвестировать, когда наступает рецессия.

- 05 июня 2022, 17:39

- |

Когда рынок растет, легко потерять бдительность и забыть что он может также не кисло упасть. Но экономика как правило циклична, а это означает, что в будущем после падения будет рост, а потом еще одна рецессия. В период роста рынка разумно подготовиться к возможностям возникающим во время его падения. Так вы не присоединитесь к паническому бегству из акций в кэш. Вместо этого вы будете знать, что акции могут рости даже во время рецессии — вам просто нужно знать, какие именно. Вот пять вещей, в которые нужно инвестировать, когда наступает рецессия.

1. Ищите акции реального сектора экономики пропускающие через себя инфляцию и перекладывающие издержки на потребителей

Во время рецессии вы можете отказаться от акций, но многие эксперты говорят, что лучше не отказываться от акций полностью. Когда большая часть экономики находится на грина грандиозного шухера, всегда есть несколько секторов, которые продолжают показыват рост и приносят инвесторам стабильную прибыль. Поэтому, если вы хотите защитить себя во время кризиса, рассмотрите возможность инвестирования в сектора здравоохранения, коммунальных услуг и потребительских товаров. Люди по-прежнему будут тратить деньги на медицину, предметы быта, электроэнергию и продукты питания независимо от состояния экономики. В результате эти акции, как правило, хорошо себя чувствуют во время спадов (и хуже во время подъемов).

( Читать дальше )

Из товаров растут только нефть и газ. На рецессии раньше нефтегез падал. Рецессия вероятна в 2023г.

- 05 июня 2022, 08:41

- |

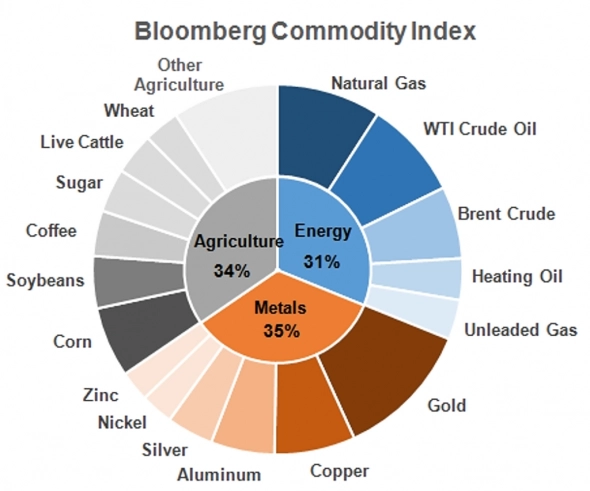

Состав BCOM: 31% нефтегаз, с марта растёт только он.

( Читать дальше )

Шаманские ритуалы про рецессию

- 05 июня 2022, 06:43

- |

Поэтому я решил предположить, что мы уже в ней и «погадать на кофейной гуще», когда будет донышко. Следующее моё допущение взять «с потолка», что дна кроличьей норы рынки достигнут спустя 18 месяцев от вершины Олимпа. Далее проводим «тест Роршаха»: открываем индексы и отвечаем на вопрос — Что вы видите на этой картинке? Итак,

Китай — пик в феврале 2021

Япония — пик в феврале 2021 и возврат к нему в сентябре 2021

Россия — октябрь 2021

Германия — ноябрь 2021 и повтор в январе 2022

США — вершина в январе 2022

На картинках я вижу, что Китай начал катиться с горки раньше прочих почти на год, а США самые последние — с начала этого года. Теперь по моей мифологии выходит, что Китай опустится на дно уже к осени, Сильная Россия к весне 23-го, ну а загнивающая Америка с Европой только следующим летом.

( Читать дальше )

Илон Маск прогнозирует рецессию

- 04 июня 2022, 02:31

- |

Генеральный директор Tesla Илон Маск испытывает «очень плохое предчувствие» по поводу экономики. И хочет сократить около 10% наемного персонала, об этом он заявил в электронных письмах.

В сообщении, отправленном своим работникам в пятницу, он изложил свои опасения и посоветовал им «приостановить весь найм по всему миру».

После этого акции Tesla упали на 9%, потянув за собой Nasdaq.

В целом, фондовые индексы США снизились в пятницу, закрыв неделю снижением, так как кроме информации от Маска инвесторы взвесили майские данные по занятости, которые, вероятно, дали директивным органам ФРС сигнал о том, что условия на рынке труда могут выдержать более агрессивный цикл повышения ставок.

Индекс Nasdaq Composite упал на 2,5%. Индекс S&P 500 упал на 1,6%, в то время как индекс Dow Jones Industrial Average потерял 350 пунктов, или 1%.

Доходность 10-летних казначейских облигаций подскочила на целых 7 базисных пунктов до 3%, затем отступила и завершила неделю на уровне 2,96%.

CEO Blackrock: У ФРС сейчас нет инструментов для борьбы с инфляцией

- 03 июня 2022, 11:15

- |

— экономику США могут ждать трудные 1-2 года

— экономика США скатится в рецессию, если ФРС переборщит с повышением ставки

Илон Маск в письме к руководству Tesla заявил, что у него «очень плохие предчувствия насчет мировой экономики» — Reuters

- 03 июня 2022, 10:34

- |

Мычали вслух и на ночь глядя. Сегодня началась рецессия

- 01 июня 2022, 20:32

- |

Укрепление доллара вот почему. Процесс сокращения портфеля ФРС формально начинается сегодня. Ежемесячно с рынка будут уходить $47,5 млрд. Фактически первые облигации выйдут из оборота только 15 июня (менее 35% объёма). Второй выход — 30 июня (более 65% объёма). Облигации двух видов:

$30 млрд казначейские

$17,5 млрд ипотечные

С сентября планируется увеличить сумму вывода до $95 млрд ежемесячно. Всего баланс регулятора насчитывает $8,9 трлн.

Именно на 15 июня придётся основной удар по рынкам со стороны ФРС. Регулятор повысит ставку на 0,5%, выведет с рынка первые $14,9 млрд и объявит о дальнейшем ужесточении денежно-кредитной политики. Фондовый рынок готовится к падению

Следующий удар 27 июля

15 июня повышают ставку ФРС на 0,5% + будут изымать из оборота 14,9 млрд долларов. эти события против акции США думаю будет постепенное снижение SP 500 под дату 15 июня. Трежерис 10 летние сейчас дают 3% годовых, частичный рост доходности облигации США уже начался раньше чутка, но до 3,2-3,3% думаю дойдет. Покупать дивидендные акции США с доходностью ниже 3,2% будет менее выгодно по сравнению с покупкой трежерис. Большое капиталы ринутся в трежерис из дивидендных аристократов.

Сколько это продлиться?

Рубрика посчитаем:

1) всего планируют изъять 8,9 триллиона долларов.

первые три месяца будут изъяты 47,5 млрд долларов до сентября 2022.

47,5*3=142,5 млрд.

8.900—142,5=8.757,5 млрд долларов

( Читать дальше )

Более половины граждан США заявили, что их финансовое положение ухудшается

- 25 мая 2022, 10:17

- |

Наряду с этим примерно 20% опрошенных заявили, что уровень их благосостояния растет. Пессимистичный взгляд на перспективы финансового сектора США организаторы опроса связывают с наиболее высоким за последние десятилетия уровнем инфляции, стремительным ростом потребительских цен и риском надвигающейся рецессии

Глава МВФ: ситуация с мировой экономикой значительно ухудшилась — рецессия в некоторых экономиках стран G7 не исключена, 2022 год будет очень сложным

- 23 мая 2022, 18:18

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал