SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Классная книга про Монте-Карло

- 29 июня 2013, 22:07

- |

Добрый Амазон только что привез вот это

По МС не то чтобы много книг, есть та что рекомендуют на CQF (вот эта, конечно же одного из авторов самого курса) ну и вот эта Шпрингеровская книжка которую рекомендуют например на Baruch MFE.

Книга большая и тяжелая, сверстанная как водится в LaTeX-е, но покрывает тематику МС настолько досконально, насколько это в принципе можно. Описана не только матчасть но и применение к финансам, так что «самое то» если хочется понять что за стох модели используются для опционов, fixed price, и т.п… Вообщем почти 600 страниц счастья для тех кто по этому фанатеет.

( Читать дальше )

По МС не то чтобы много книг, есть та что рекомендуют на CQF (вот эта, конечно же одного из авторов самого курса) ну и вот эта Шпрингеровская книжка которую рекомендуют например на Baruch MFE.

Книга большая и тяжелая, сверстанная как водится в LaTeX-е, но покрывает тематику МС настолько досконально, насколько это в принципе можно. Описана не только матчасть но и применение к финансам, так что «самое то» если хочется понять что за стох модели используются для опционов, fixed price, и т.п… Вообщем почти 600 страниц счастья для тех кто по этому фанатеет.

( Читать дальше )

- комментировать

- 91 | ★5

- Комментарии ( 5 )

VIX Calendar Strangle Index

- 29 июня 2013, 14:50

- |

На прошлой неделе Bank of America Merrill Lynch выпустила отчет, в котором решила представить BofA Merrill Lynch VIX Calendar Strangle Index.

На прошлой неделе Bank of America Merrill Lynch выпустила отчет, в котором решила представить BofA Merrill Lynch VIX Calendar Strangle Index. Это индекс отображает поведение стратегии, где покупаются 3-х месячные опционы пут вне денег на 2,5% и тут же покупаются 4-х месячные опционы колл вне денег на 20% на индекс волатильности VIX.

Данная стратегия строится каждый месяц в тот момент, когда до исполнения опционов осталось половины срока. Потом через два месяца позиция роллируется. Таким образом одновременно удерживается несколько стратегий с разными месяцами исполнения.

Индекс был разработан для демонстрации того, как наличие путовой ноги в данном календарном стрэнгле может помочь уменьшить стоимость владения длинным опционом колл.

Обычно, когда вы хеджируетесь от риска «толстых хвостов» (проще говоря от падения рынка и взлета волатильности) через покупку опционов колл

( Читать дальше )

опционная позиция на движуху

- 29 июня 2013, 00:41

- |

Почитал смарт-лаб Многие ждут движения-выхода из флета. В основном ждут вниз. Есть мнения, что вниз скорее всего, но может и вверх. При таком раскладе открываться направлено в одну сторону это большой риск. Но в игре всегда нужно рисковать иначе не выиграть. Что делать?

Конечно самый правильный ответ Х.З. Но вот мне симпатична идея на рост, но страшно, а вдруг все таки вниз?

Под эту идею (вверх, но вдруг вниз) можно купить 2 кола 125 июль по 3400 и продать один кол июль120 по 7200. Тогда в случае снижения ниже 120 мы имеем прибыль 7200-3400х2=400. А в случае роста выше 129000 пойдет прибыль расчет:

125000-120000=5000, 7200-5000=2200 прибыль от продажи 120 кола, максимальный убыток экспира в 125 страйке -3400х2( цена покупки двух колов 125)+2200=-4600п/п

зона прибыли выше 129000п/п, как получилось: 3400+(3400-2200)/2=4000

125000+4000=129000п/п

Вывод: если есть ожидания на сильное движение до 15 июля 2013, предполагаем к примеру поставить на рост, но страшно ошибиться, то данная комбинация принесет прибыль не ограниченную выше 129 и фиксированную ниже 120. При закрытии рынка 15 июля в диапазоне от 121 до 129 получим убыток. Максимальный убыток фиксирован 4600 в 125 страйке.

Конечно самый правильный ответ Х.З. Но вот мне симпатична идея на рост, но страшно, а вдруг все таки вниз?

Под эту идею (вверх, но вдруг вниз) можно купить 2 кола 125 июль по 3400 и продать один кол июль120 по 7200. Тогда в случае снижения ниже 120 мы имеем прибыль 7200-3400х2=400. А в случае роста выше 129000 пойдет прибыль расчет:

125000-120000=5000, 7200-5000=2200 прибыль от продажи 120 кола, максимальный убыток экспира в 125 страйке -3400х2( цена покупки двух колов 125)+2200=-4600п/п

зона прибыли выше 129000п/п, как получилось: 3400+(3400-2200)/2=4000

125000+4000=129000п/п

Вывод: если есть ожидания на сильное движение до 15 июля 2013, предполагаем к примеру поставить на рост, но страшно ошибиться, то данная комбинация принесет прибыль не ограниченную выше 129 и фиксированную ниже 120. При закрытии рынка 15 июля в диапазоне от 121 до 129 получим убыток. Максимальный убыток фиксирован 4600 в 125 страйке.

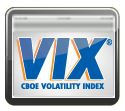

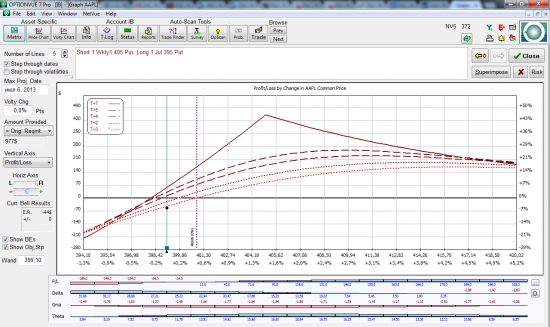

Регулирование диагонального спреда с помощью календаря

- 28 июня 2013, 23:07

- |

Как регулировать диагональный спред календарем.

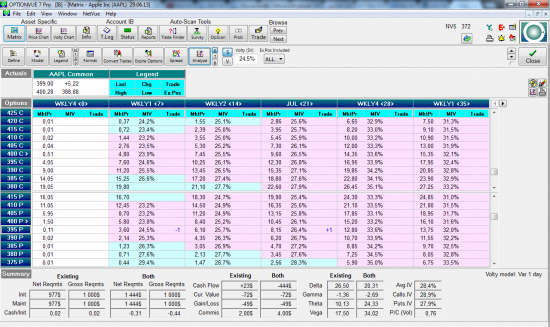

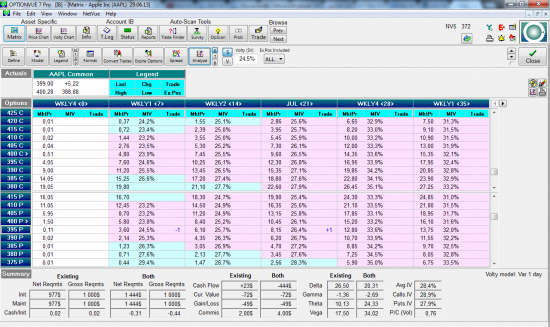

AAPL недельные.

Было

Добавляем в Matrix календарь

Календарь отдельно

( Читать дальше )

AAPL недельные.

Было

Добавляем в Matrix календарь

Календарь отдельно

( Читать дальше )

365 опционных дней в году

- 28 июня 2013, 20:23

- |

Как вы все знаете, в формуле обсчета цены опциона фигурирует параметр t, он же «время до экспирации» в нецелых годах, т.е. условно говоря 6 месяцев = 0.5, но этот подсчет актуален также когда до экспирации остался день.

( Читать дальше )

( Читать дальше )

Открытый интерес по опционам - правильно ли я рассуждаю?

- 28 июня 2013, 16:52

- |

Уважаемые единомышленники, прошу вашей позитивной критики. В данный момент (16:45) два страйка с наибольшим ОИ — 125 000 и 135 000. Означает ли это, что НА ДАННЫЙ МОМЕНТ наибольшая вероятность июльской экспирации в данном диапазоне (с возможными НЕБОЛЬШИМИ отклонениями)? Повторяю, на данный момент.

Открытый интерес на коллах. Дадут ли растишке заработать?

- 26 июня 2013, 23:33

- |

С некоторого момента стал следить за открытым интересом в деривативах RI.

Надо сказать спасибо сайту http://robotrade.org

Так вот сейчас продолжает наблюдаться интересная картина. Большой открытый интерес в июльских коллах и в лонгах на фьюч РИ у физиков.

Причём у юриков растут шорты, как это было и раньше на истории.

Причём у юриков растут шорты, как это было и раньше на истории.

Сегодняшний день видится мне так:

Какой-то растишка покупает колы, наверно не дурак в надежде на рост. Вон сколько уже накупил:

( Читать дальше )

Надо сказать спасибо сайту http://robotrade.org

Так вот сейчас продолжает наблюдаться интересная картина. Большой открытый интерес в июльских коллах и в лонгах на фьюч РИ у физиков.

Причём у юриков растут шорты, как это было и раньше на истории.

Причём у юриков растут шорты, как это было и раньше на истории.Сегодняшний день видится мне так:

Какой-то растишка покупает колы, наверно не дурак в надежде на рост. Вон сколько уже накупил:

( Читать дальше )

Сделка №5 за 2013 год. Закрытие

- 26 июня 2013, 13:24

- |

Вчера закрыл сделку.

Сделка №5 за 2013 год

25.06.2013 — Закрытие.

регулирование, начало

Это сделка получилась самая длинная по продолжительности. В общей сложности получилось 34 дня, и несмотря на такое долгое удержание позиции, результат хоть и положительно, но небольшой.

Немного опишу мысли которые были во время удержания этой позиции. Во время регулирование я особо обратил внимание на нестандартное поведение волатильности в разрезе 2 месяцев. Волатильность июльский опционов на страйке 1600 была выше, чем волатильность августовских, а на страйке 1650 были равны. Тогда я думал это кратковременное отклонение вызванное резким снижение индекса, и это должно быть устранено в течении приблизительно 1 недели. Этого не произошло. Сейчас я понимаю, что такая картина по волатильности была вызвана предстоящем заседание ФРС. Уже вчера разница на страйке 1600 упала с 1-1.2% до 0.3-0.5% и должна продолжить приходить в нормальное состояние.

( Читать дальше )

Сделка №5 за 2013 год

25.06.2013 — Закрытие.

регулирование, начало

Это сделка получилась самая длинная по продолжительности. В общей сложности получилось 34 дня, и несмотря на такое долгое удержание позиции, результат хоть и положительно, но небольшой.

Немного опишу мысли которые были во время удержания этой позиции. Во время регулирование я особо обратил внимание на нестандартное поведение волатильности в разрезе 2 месяцев. Волатильность июльский опционов на страйке 1600 была выше, чем волатильность августовских, а на страйке 1650 были равны. Тогда я думал это кратковременное отклонение вызванное резким снижение индекса, и это должно быть устранено в течении приблизительно 1 недели. Этого не произошло. Сейчас я понимаю, что такая картина по волатильности была вызвана предстоящем заседание ФРС. Уже вчера разница на страйке 1600 упала с 1-1.2% до 0.3-0.5% и должна продолжить приходить в нормальное состояние.

( Читать дальше )

Вопрос по опционам...

- 26 июня 2013, 12:51

- |

Существует ли какой либо привод для выставления заявки стоп лосс — тэйк профит по опционам?

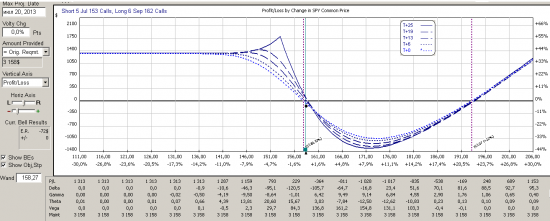

Ставка на рост волатильности с небольшими рисками

- 25 июня 2013, 22:52

- |

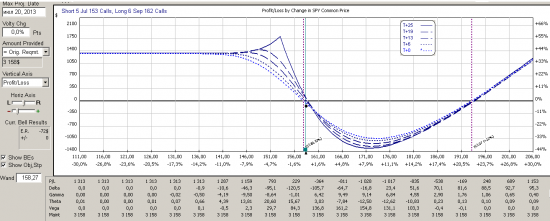

Пользуясь тем, что ничего хорошего, как и плохого для стратегии не происходит, я предлагаю переписать довольно перспективную идею покупки волатильности или лучше сказать веги, построенную из опционов пут в идею, состоящую из опционов колл. Для тех, кто не в танке: SPY Jul 153 calls (-5) /Sep 162 calls (+6) кредитовая диагональ.

Итак, я не сторонник усложнять, но мне нужна стратегия, которая бы удовлетворяла нехитрым требованиям:

— приносила бы мне прибыль на временном распаде на текущих уровнях;

— я ожидаю движения вниз и основной упор должен быть сделан именно на это;

— снижение в 153 по SPY мне кажется вполне вероятным на июле (25 дней) и дорогие колл опционы я и планирую продать — именно их распад принесет прибыль;

— хеджевая часть должна покрывать убытки, однако и содержать максимум влияния на позицию в рамках роста волатильности, то есть сильно далеко удаляться от центрального страйка не желательно. Если будет рост то 162 тоже смотрится хорошей позицией на вход по колл опционам.

( Читать дальше )

Итак, я не сторонник усложнять, но мне нужна стратегия, которая бы удовлетворяла нехитрым требованиям:

— приносила бы мне прибыль на временном распаде на текущих уровнях;

— я ожидаю движения вниз и основной упор должен быть сделан именно на это;

— снижение в 153 по SPY мне кажется вполне вероятным на июле (25 дней) и дорогие колл опционы я и планирую продать — именно их распад принесет прибыль;

— хеджевая часть должна покрывать убытки, однако и содержать максимум влияния на позицию в рамках роста волатильности, то есть сильно далеко удаляться от центрального страйка не желательно. Если будет рост то 162 тоже смотрится хорошей позицией на вход по колл опционам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал