облигации

Победители определятся 9 августа

- 30 июля 2018, 12:34

- |

Несмотря на то, что по розыгрышу «Дядя Дёнер» одно из условий так и не выполнено (средневзвешенная стоимость по облигациям не превысила необходимое значение 100,1%), мы решили, что розыгрышу быть. Поэтому все, кто ещё не успел приобрести бумаги компании и зарегистрироваться в нашем аттракционе невиданной щедрости – милости просим, заявки принимаются до 23:59 8 августа на prize.uscapital.ru.

На данный момент ситуация такая: на смартфон от компании «Дядя Дёнер» претендуют 24 инвестора, за комплект украшений от «Первого Ювелирного» борются 18 участников (обратите внимание, что тут шансы на победу пока чуть выше). Многие предприимчивые инвесторы прикупили ценные бумаги и зарегистрировались сразу в двух розыгрышах (что не возбраняется), есть один пример «семейного подряда», когда муж и жена зарегистрировались по каждому розыгрышу, увеличивая свои общие шансы. Это тоже возможно, главное, чтобы победитель смог

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Скандалы, дефолты, расследования: «Самаратранснефть-терминал»

- 30 июля 2018, 06:05

- |

В обращении у нефтеперерабатывающего предприятия находится 7 облигационных займов на сумму 23 млрд рублей, по двум из которых наступил дефолт. Руководство не спешит комментировать сложившуюся ситуацию, поэтому наши аналитики изучили данные о компании и сделали свои выводы.

Если кратко:

Максимальный годовой операционный денежный поток компании — не более 1 млрд рублей. Чтобы гасить предполагаемые проценты по банковскому кредиту по ставке 15% в размере более 3,7 млрд рублей в год, требуется увеличить выручку до 33 млрд рублей и выше. При реализации 500 т переработанной нефти компания получает чуть более 6 млрд рублей выручки. Для достижения показателя в 33 млрд рублей компания должна увеличить производственные мощности до 2,7 млн т, что вряд ли достижимо в ближайшее время.

Для тех, кто хочет вникнуть в ситуацию, мы опубликовали объемный материал с предысторией и фиксацией дальнейших событий.

Облигации США

- 28 июля 2018, 13:12

- |

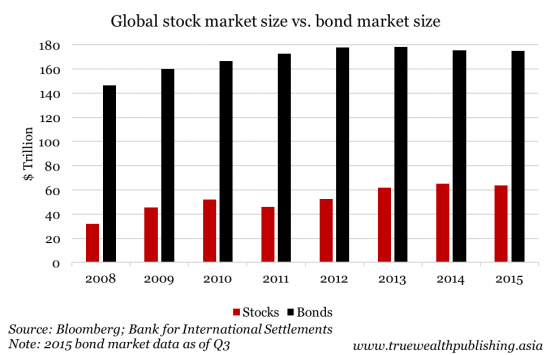

Рынок долгов (облигаций) гораздо больше рынка акций

Самым большим пылесосом денег являются США.

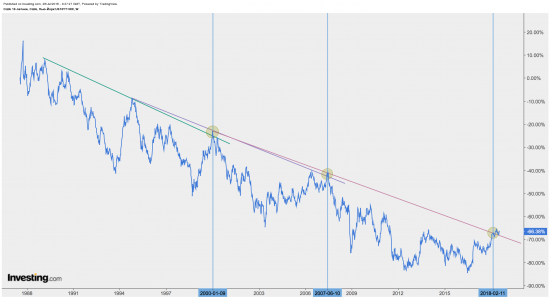

Десятилетние облигации штатов считаются эталоном для определение тренда рынка займов.

А на нем линия сопротивления кривой доходности с тридцатилетней историей была пробита несколько месяцев назад.

( Читать дальше )

ЦБ запретит покупать физическим лицам субординированные облигации

- 27 июля 2018, 13:34

- |

Указание ЦБ определяет требования к порядку, форме и содержанию сведений, которые должен получить квалифицированный инвестор при совершении им операций с указанными финансовыми инструментами. В частности, до совершения сделки инвестор должен получить сведения о рисках, связанных с будущим вложением.

Действие указания ЦБ не распространятся на субординированные облигации, выпущенные до вступления в силу указания. Указание вступит в силу через десять дней после официального опубликования.

Подробнее:

альфа облигации надежная тема?

- 27 июля 2018, 10:02

- |

Альфа-банк расширяет диапазон инвестиционных продуктов, доступных в приложении «Альфа-мобайл». Теперь пользователи мобильного банка могут купить биржевые структурные облигации в трех валютах: рублях, евро и долларах, говорится в релизе.

«Преимуществом инструмента является 100% защита капитала. Клиент гарантированно возвращает свои средства на дату погашения. При этом он может получить доход выше уровня депозита», – обещают представители банка.

Ориентир по доходности облигаций «Альфа IQ» составляет до 13,5% в рублях и до 6% годовых в евро. Портфель инструментов формируют на основе NXSRUFA (Natixis NXS Ultimate Fund Allocator ER Index).

Ориентир по доходности биржевой структурной облигации «Альфа ROBOTS» в долларах составляет от 5 до 7% годовых. Облигация привязана к индексу робототехники (SG Rise of The Robots VT 7 Index), который рассчитывается Societe Generale совместно с Мартином Фордом. Корзина включает в себя 150 ценных бумаг ведущих компаний в сфере искусственного интеллекта, автоматизации и робототехники.

Лайфхак как уменьшить налог на прибыль на облигациях

- 26 июля 2018, 12:47

- |

Думал, в чем может быть фишка. Ведь все-равно, покупаешь с НКД, потом получаешь такой же купон (пусть и без НДФЛ в ставке цб+5%). Где выгода?

Но вот вышло письмо:

www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=302829&fld=134&dst=1000000001,0&rnd=0.6413576321272143#06070208314887089

Подпунктом 1 пункта 10 статьи 214.1 Кодекса предусмотрено, что к расходам по операциям с ценными бумагами, в частности, относятся суммы, уплачиваемые в соответствии с договором купли-продажи ценных бумаг, в том числе суммы купона.Из вышеприведенных положений статьи 214.1 Кодекса следует, что суммы накопленного купонного дохода, полученные налогоплательщиком при реализации ценных бумаг, включаются в доходы налогоплательщика, а соответственно, расходы налогоплательщика по приобретению ценных бумаг включают суммы накопленного купонного дохода, уплаченные налогоплательщиком продавцу ценных бумаг.

( Читать дальше )

Санкции против российского госдолга.

- 25 июля 2018, 13:25

- |

Некоторым подтверждением серьезности угрозы выступило неожиданное резкое сокращение вложений России в облигации США, предполагающее подготовку к ответным мерам.

( Читать дальше )

Акции не вырастут. Ближайшие перспективы только долги

- 25 июля 2018, 12:09

- |

Крупные западные инвесторы фактически проигнорировали размещение. «Дочки» европейских банков выкупили 3-4% бумаг (вложив не более 1 млрд рублей), сообщил ТАСС Эдуард Джабаров — директор отдела российского долгового рынка Sberbank CIB, который выступал организатором выпуска.

Почти всю сумму — около 32 млрд рублей — «Газпром» одолжил из пенсионных накоплений россиян. 80% облигаций, по словам Джабарова, скупили управляющие компании негосударственных пенсионных фондов.

На эти деньги изначально делал ставку «Газпром». «Мы ориентировались на те пенсионные средства, которые попали в частные НПФ после апрельского трансферта», — сообщил Джабаров.«Фактически весь апрель и май рынок был закрыт, в июне в основном банки размещались. Поэтому те пенсионные деньги, которые инвестировались в ОФЗ и на депозиты, мигрировали в эти выпуски „Газпрома“, — добавил он.

Т.е. все свободные деньги сейчас будут уходить только на Роснефть и Газпром (а банки все сейчас принадлежат ЦБ).

Ожидать роста рынка акций вообще не стоит, пока санкции не снимут. Про рынок акций можно забыть, роста не будет, болото.

Анализ облигационного рынка, 2-й кв. 2018 г.

- 25 июля 2018, 11:13

- |

Мал золотник, да дорог

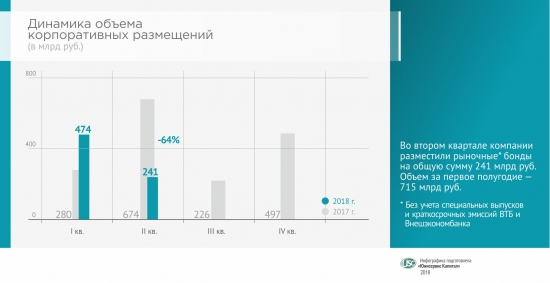

Менее зависимы от внешней конъюнктуры субъекты малого и среднего предпринимательства. Их представители продолжают активно пополнять ряды эмитентов. Средний объем эмиссии достиг 99 млн рублей, число эмитентов и эмиссий выросло в 2,5 раза. Однако это не существенный в масштабах рынка рост, и мы все же наблюдаем во 2-м квартале отрицательную динамику общего объема корпоративных размещений. Так, компании третьего эшелона осуществили эмиссии совокупным объемом 1,5 млрд рублей, в то время как общий объем рыночных бондов (без учета специальных выпусков и краткосрочных эмиссий «ВТБ» и «Внешэкономбанка») составил 241 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал