облигации

Как составить консервативный портфель

- 06 ноября 2018, 19:15

- |

Перед любым инвестором стоит важный вопрос: сохранить или приумножить? Любые вложения – это риски. Разница лишь в том, насколько вы к ним готовы. Если цель инвестирования – получить доходность выше, чем в банке, и сберечь свои нервы, составляйте консервативный портфель.

В этой статье рассказываем, как сохранить средства, минимизировав потери. Вы узнаете, на что обращать внимание и с помощью каких активов диверсифицировать риски.

Не кладите все яйца в одну корзину

Главный совет начинающему инвестору: «Помни о диверсификации!».

Любые инвестиции всегда связаны с рисками, поэтому в первую очередь старайтесь максимально обезопасить личный капитал. Добиться этого можно, составив диверсифицированный портфель.

Окей, гугл, как это делать?

Диверсифицировать риски — значит распределить инвестиции внутри портфеля в разные рынки, отрасли, инструменты. Цель — максимально снизить их зависимость друг от друга. Зависимость в финансовой теории называется «корреляция». Простыми словами — это то, насколько равно- или разнонаправленно двигаются цены на выбранные активы в зависимости от ситуации на рынках.

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 15 )

Анализ отчетности банка. Нюансы с ценными бумагами и репо.

- 06 ноября 2018, 15:52

- |

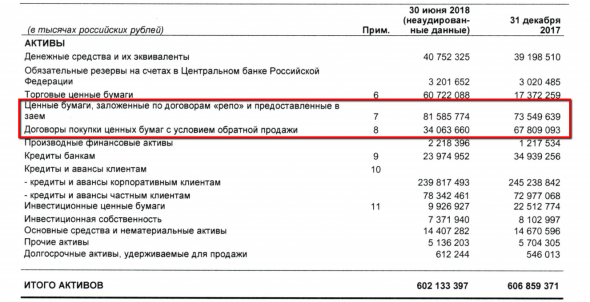

Взял отчетность МСФО Банка Санкт-Петербург за 2 квартал 2018.

Там есть 2 пункта (7) и (8), с которыми я никак не могу разобраться.

Насколько я понял,

предположения 1

[1-1] (7) Судя по формулировке, это у Банка были облигации. Банк прокредитовал (?) другие банки этими облигациями бумагами и получил за это % (?).

[1-2] Но судя по комментарию в отчётности, были у Банка облигации, и банк, не продавая их, «передал из третьей стороне», чтобы «привлечь денежные средства». Соответственно, возникает впечатление, что банк заложил свои бонды в других банках, чтобы получить кэш. Допустим бонды банка на 10 млрд руб переместились из (6) в (7), при этом у банка выросли денежные средства на 10 млрд но и вырос пассив «Средства банков» на 10 млрд руб. Правильно я понял?

[1-3] Не понимаю, по пункту (7) банк получает проценты или платит проценты? По идее, если (7) записано в Активы, то Банк должен получать по ним проценты (?) Но если [1-2] правильно, то банк платит проценты. Вопрос — как узнать сколько?

[1-4] Если получает, то кому нах понадобилось кредитоваться облигациями, а не деньгами? Это те, кто шортит бонды что ль?

[1-5] Если облигации даны в заём, то получает ли Банк на них купон?

предположение 2

(8) насколько я понял, пункт (8) обратен пункту (7). Если я правильно разобрался с (7), то этот тот объем, на который банк взял в залог облигаций, отдав деньги. То есть это по сути кредит третьей стороне под залог облигаций. Тут уж Банк наверняка получает проценты.

Есть, кто разбирается в теме?

Нефть. Быков кастрировали?

- 03 ноября 2018, 15:25

- |

Нефтяных быков превратили в нефтяных волов. Вол — кастрированный самец крупного рогатого скота, именно из его мяса делают отличные стейки.

Кто не хочет читать статью, в конце «ВЫВОДЫ» и «РЕКОМЕНДАЦИИ»

Вначале статьи, хочу сказать пару слов о комментариях под моими постами. Часто встречаю такие вот заметочки как: «похоже тебя вынесут» или «сольют» и прочие в том же духе. Это меня побудило задуматься над написанием коротенькой статейки о рисках, ибо трейдерское сообщество не совсем понимает, что такое риск и управление риском, раз такое пишут. Пока укажу, что я публикую аналитические материалы, комментарии, о которых я указал выше, касаются риск-менеджмента. Поэтому, на моем канале Телеграмм https://t.me/khtrader где я публикую сделки, в т.ч. и портфель, с понедельника, буду указывать по каждой позиции в портфеле в минусе она или в плюсе в процентном соотношении к депозиту. Это позволит наглядно увидеть что такое риск-менеджмент. Также напишу очерк здесь в паблике в ближайшее время.

( Читать дальше )

Сургутнефтегаз "преф" - 45 руб.

- 02 ноября 2018, 16:49

- |

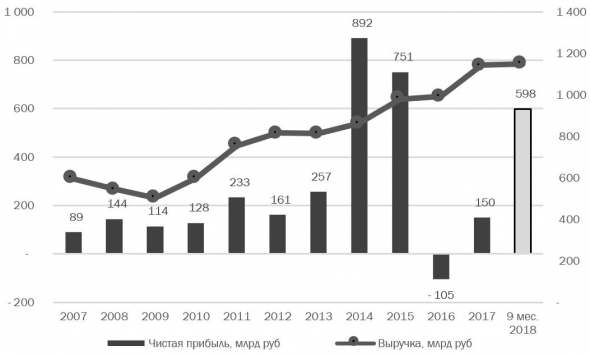

Нефтяной гигант опубликовал финансовые результаты за 9 месяцев 2018 года по РСБУ. Выручка Сургутнефтегаз за январь – сентябрь 2018 год выросла в 1,4 раз по сравнению с аналогичным периодом 2017 года – до 1,1 трлн. руб. Чистая прибыль за 9 месяцев 2018 года по РСБУ выросла почти в 7 раз по сравнению с аналогичным периодом прошлого года – до 598 млрд. руб.

Источник: Сургутнефтегаз, Passive Invests

Рост финансовых показателей в компании обусловлен ростом цен на нефть и девальвацией российской валюты за текущий период. Главным фактором роста прибыли компании являются многомиллиардные валютные депозиты, переоценка которых вследствие динамики курсов валют превышают прибыль от основной деятельности.

Учитывая текущие финансовые результаты, по моим расчётам, дивиденд на одну привилегированную акцию составляет 5,5 руб. При текущих ценах дивидендная доходность составляет 14,3%. Таким образом, при условии сохранения котировок USD/RUB в районе 65,5 руб. за доллар дивидендная доходность привилегированных акций будет оцениваться от 14% годовых. В связи с этим, я продолжаю держать привилегированные акции Сургутнефтегаза от 34,2 руб. с целевым ориентиром 45 руб.

( Читать дальше )

Вклад в $ или 7% годовых в $?

- 01 ноября 2018, 13:20

- |

В последнее время постоянно с друзьями и с клиентами возникает разговор о валюте и о том, как сохранить деньги, если вдруг доллар будет 100 или же будут введены санкции, и мы потеряем свои сбережения в валюте.

Отвечая им, я говорю: друзья, стоп! Почему так должно произойти? Кому это выгодно? США, которым перестанут доверять инвесторы? Российским властям, когда все мы знаем, что огромная масса влиятельных людей хранит деньги в валюте? И опять же, если произойдет «дедолларизация», компании и государство обанкротятся? Не смогут использовать свои активы? Не могут расплатиться в евро, юанях или, в конце концов, в рублях?

Всё это подводит к мысли – если дела так плохи, а зачем тогда вообще вкладывать? Раздайте или потратьте эти деньги))

Теперь к серьезному.

На данный момент РИСК санкций существует. Будут они карательными (жесткими) или же ожидаемо «обычными» решит только время, но, в любом случае, когда вопрос стоит в доверии к эмитенту, будь то государство либо же корпорация, по своим долгам платить будут се, если планируют далее существовать. Возможности, которые появляются в такие моменты паники нужно использовать. Яркий пример это 2014 год – были достигнуты минимумы цен в бондах государственных корпораций и самого государства.

( Читать дальше )

Поговорим об облигациях

- 31 октября 2018, 16:28

- |

В долларовом сегменте (из того, что можно купить на Мосбирже) все еще интересен ВЭБ-20. 6% с погашением через 2,7 года — хорошая возможность!

Ставка ФРС за это время выше 4% вряд ли поднимется, значит, и цена облигации будет стабильной, а санкционные риски — уже в этой цене. Как и риски налогооблагаемой курсовой разницы. В общем, мы бы купили.

( Читать дальше )

Размещения / погашения 29.10-02.11.2018

- 31 октября 2018, 12:26

- |

С октября ФРС ежемесячно сокращает свой баланс (за счет погашения ипотечных и прочих бумаг, которые держит у себя) на 50.0 млрд долл (до этого на 40.0 млрд долл в месяц). Состоявшееся уже в этом месяце сокращение баланса ФРС составило всего 2.0 млрд долл. Велика вероятность, что все основное сокращение – изъятие денежной массы из системы — произойдет в последние день-два месяца (статистика будет доступна пост-фактум). Это может вызвать краткосрочный недостаток долларовой ликвидности. Кроме того, в первый день ноября оплата американских биллей будет на 21 млрд долл больше погашений, что может также усилить тенденцию спроса на доллар. В Европе, наоборот, 31 октября и 1 ноября крупные погашения биллей Испании и нот Италии. На неделе – ставки Банка Японии (в среду) и Банка Англии (в четверг). Австралийский аукцион — только в пятницу.

«Дядя Дёнер» освоил 60 млн рублей

- 31 октября 2018, 08:18

- |

Весной стартовала масштабная инвестиционная кампания сибирской стритфуд-сети. На средства, привлеченные от размещения облигаций, «Дядя Дёнер» приобрел производство и заведения на фуд-кортах, выкупил долю крупного партнера, а также провел ребрендинг.

Производственное предприятие, на покупку которого направлена существенная доля инвестиций, генерирует ежемесячно 1,5-2 млн рублей прибыли. Рентабельность вложений составляет 9,0% в месяц. Окупаемость при текущих показателях оценивается в 11-12 месяцев. Производство полуфабрикатов мощностью 60 тонн в месяц осуществляется в цехах общей площадью более 1,2 тыс. кв. м. Самостоятельная организация производства позволяет компании контролировать качество продукции на всех этапах – от закупки до доставки в заведения.

Еще одним выгодным приобретением, которое ежемесячно будет приносить от 500 до 750 тыс. рублей в качестве дивидендов, стала доля в новокузнецкой компании-партнере – ООО «Теон». Рентабельность инвестиций – на уровне 10%, окупаемость не превышает года.

( Читать дальше )

Торговые войны начали перетекать в финансовые

- 30 октября 2018, 18:49

- |

Основной тезис — текущее снижение фондовых площадок не обуславливается состоянием мировой экономики, которое продолжает рост.

Общая ситуация

Акции и облигации перестали падать синхронно. Началось бегство капиталов в защитные активы вроде доллара и облигаций. Товарные рынки снижались намного слабее акций. Реальная экономика пока не показывает признаков останова роста.

Поскольку вложить файл на данном ресурсе нельзя, то даю ссылку.

https://univer.ru/details/weekly-reviews/Torgovye-vojny-nachali-peretekat-v-finansovye/

Внизу ссылки есть PDF файл, где есть графики и пристойный вид.

Анализ портфеля ценных бумаг

- 30 октября 2018, 16:40

- |

Кто как, а я радую себя и моих клиентов (новых и будущих) новым сервисом – Анализ портфеля клиента. Сейчас сервис опирается на данные которые он берет из инвестиционного бюллетеня, собирает полностью портфель из предоставленных данных клиентом (название актива и количество), рассчитывает показатели полученного портфеля и моделирует его поведение в будущем.

Для примера я взял МОДЕЛЬНЫЙ ПОРТФЕЛЬ Инвестиционного партнерстве ABTRUST. Те, кто следит за этим проектом, знают, что я придерживаюсь в нём консервативной стратегии, и большую часть средств держу по сути в кэше, в расчёте на большую коррекцию во время кризиса, после которой смогу купить акций и сформировать 50% портфеля из акций. (Кстати, чтобы показать, что я не придумываю что-то на ходу и весьма последователен, портфели акций можно посмотреть в инвестиционном бюллетене в разделе IV Готовые инвестиционные портфели для составления собственного портфеля инвестора.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал