норникель

Русалу предстоит пережить сложный год - Фридом Финанс

- 14 февраля 2023, 19:32

- |

На прошлой неделе США анонсировали введение 200-процентной пошлины на алюминий из России, но объемы поставок в Северную Америку оцениваются примерно в 5% от всего экспорта компании, поэтому перенаправить выпадающие экспортные объемы будет не сложно.

Основная доля экспорта в 40% приходится на европейский рынок, поэтому теоретически санкционные риски для компании присутствуют, и если они оправдаются, то перенаправить 40% своего экспорта в азиатские страны будет сложно, особенно если учесть затоваривание складов в Китае более чем на 1 млн тонн. При этом происходит и затоваривание складов компании «РУСАЛ» в РФ, так как ОАО «РЖД» ввел ограничения на перевозку не угольных товаров.

( Читать дальше )

- комментировать

- 433

- Комментарии ( 1 )

Как успешно торговать против толпы. Основные трюки и правила

- 14 февраля 2023, 18:11

- |

Базовая психология

Стадный инстинкт — один из основных защитных механизмов человека. Он помогает в ситуации, когда думать долго это слишком опасно: на группу напал хищник, все побежали, и каждый бежит следом за остальными.

Этот инстинкт проявляется во многих ситуациях, в том числе на финансовых рынках. Работает простая, но неверная логика: большинство не может ошибаться, коллективное знание всегда больше, чем у отдельного человека.

Тех, кто слепо следует за толпой, на рынке пренебрежительно называют овцами (в России чаще хомяками). А тех, кто умеет собирать прибыль с хомяков — волками.

Почему не надо бежать за толпой

Спекулятивный рынок (а российский рынок сейчас высоко спекулятивен) — идеальное кладбище для овец, хомяков и леммингов, зато удобная поляна для тех, кто готов идти против стадного инстинкта.

В этом легко убедиться, если оценить состав Народного портфеля Мосбиржи. Он отстает от индекса: всего +3% в январе, несмотря на ралли Сбера, который на пару с Газпромом занимает больше половины портфеля.

Акции Сбера идеально было брать весной, когда большинство считало их токсичными. Тогда они стоили 100–115 руб. и с тех пор выросли в 1,5 раза. Но тогда обороты в Сбере были в полтора раза ниже. И он мало кому был нужен.

Как оторваться от других

( Читать дальше )

Восстановление денежного потока Норникеля в 2023 году может быть ограниченным - Ренессанс Капитал

- 14 февраля 2023, 15:20

- |

В пятницу (10 февраля) Норникель раскрыл финансовые результаты за 2022/2П22, которые мы расцениваем как слабые. EBITDA в 2П22 оказалась на 7% ниже наших оценок из-за меньшей выручки, однако при том, что себестоимость продаж совпала с ожиданиями, производственная себестоимость превысила наши оценки почти на 30%. Главным отличием от наших оценок был отрицательный денежный поток в размере 949 млн долл. из-за роста оборотного капитала и более высоких капзатрат.

На наш взгляд, результаты ухудшают перспективу финансовых показателей компании в 2023 году за счет более высокой себестоимости. Так, с учетом текущих цен на металлы (палладий почти на 30% ниже среднего за 2022 год) и планов сокращения производства никеля и палладия, восстановление денежного потока в 2023 году может быть ограниченным даже с учетом некоторого высвобождения оборотного капитала.Ренессанс Капитал

📢 Торги на МосБирже. Итоги дня

- 13 февраля 2023, 20:38

- |

🔴 Вниз индикатор тянули бумаги банковского сектора: Сбер -0,16%, ВТБ -0,3%.

🟢 Лучше рынка вновь были бумаги черных металлургов, по которым сохраняется среднесрочный восходящий тренд: «Северсталь» +0,9%, НЛМК +1,7%, ММК +0,4%.

🟢 Пытаются остаться в мощном восходящем трендеакции Московской биржи +0,44%.

🔴🟢 Нефть к российскому закрытию подешевела примерно на 0,5%. Несмотря на это, акции высоколиквидных нефтяных компаний закрылись ростом: «Роснефть» +0,23%, «Лукойл» +0,46%, «Сургутнефтегаз» -об +0,56%, «Газпромнефть» +0,1%. Бумаги сектора позитивно отреагировали на «мягкое ужесточение» налоговой нагрузки на нефтянку.

🟢 «Норникель» подорожал почти на процент, продолжив консолидацию вокруг отметки 15 тыс руб.

🔴 Цены на газ в Европе уверенно ушли ниже 600 долларов за тысячу кубов, опустив акции «Газпрома» (-0,12%) и «НоваТЭКа» (-0,8%).

🔴 Рубль подешевел к доллару на 0,6%. Перепроданность рубля очень высока, во фьючерсах нарастает бэквордация.

Ожидать больших дивидендных выплат от Норникеля в ближайшие годы не стоит - Промсвязьбанк

- 13 февраля 2023, 18:42

- |

Норникель не раскрывает структуру физических объёмов продаж по регионам. Мы предполагаем, что доля азиатского рынка в совокупной выручке увеличилась за счёт снижения продаж в Европе. При этом, физический объём поставок металлов в Азию, вероятно, существенно не увеличился. Это отражается в том, что запасы Норникеля за год выросли на 1,9 млрд долл. Учитывая события 2022 г., мы считаем, что это как раз тот объём продукции, который компания не смогла реализовать в Европу.

( Читать дальше )

🦾Норникелю не удалось удивить рынок

- 10 февраля 2023, 21:09

- |

Российский металлург опубликовал отчет за прошлый год

Норникель:

МСар = ₽2,3 трлн

Р/Е = 5

📊Результаты за год:

💵Выручка — ₽1,1 трлн (-10%)

💰Чистая прибыль — ₽429 млрд (-16%)

👉О производственных результатах компании за 2022 год МР уже рассказывал

⚒Как отмечает предприятие, положительный эффект от роста цен на никель и кобальт, а также восстановления объемов производства после устранения последствий аварий был нивелирован снижением цен на медь и металлы платиновой группы. Также повлияло сокращение объемов продаж из-за удлинения логистических цепочек и переориентации на новые рынки сбыта.

🧮Чистый долг компании вырос в 2 раза, до $9,8 млрд из-за снижения свободного денежного потока, а также выплаты дивидендов.

🔹Денежный поток снизился до $0,4 млрд (-90%).

🔹Объем капитальных вложений вырос до рекордных $4,3 млрд (+55%).

( Читать дальше )

«Норникель» объявляет финансовые результаты 2022 года по международным стандартам финансовой отчетности

- 10 февраля 2023, 16:49

- |

Выручка компании составила $16,9 миллиарда, минус 5% в годовом сравнении. Это связано с тем, что в 2022 году снизились цены на медь и металлы платиновой группы, а также с тем, что нам пришлось искать новые рынки сбыта и перестраивать логистические цепочки, которые стали более длинными.

Показатель прибыли до уплаты налога, процентов по кредитам и амортизации (EBITDA) снизился на 17% до $8,7 миллиарда из-за сокращения выручки и роста себестоимости производства. Рост себестоимости в свою очередь связан с увеличением расходов на зарплаты и на ремонты.

Доходность по показателю EBITDA остается на высоком уровне, выше 50%. Она составила 52% в 2022 году.

Вслед за показателем EBITDA снизилась и чистая прибыль — на 16% до $5,9 миллиарда.

Инвестиции в прошлом году выросли на 55% до рекордных $4,3 миллиарда. Это связано с плановым ростом затрат на флагманские экологические и горно-металлургические проекты, а также дорогие ремонты, которые повысят промышленную безопасность и снизят физические риски на наших производственных активах.

Менеджмент «Норникеля» предупреждает, что ограничительные экономические меры, введенные рядом стран против России, сказываются на производственной, сбытовой и инвестиционной деятельности компании. Для минимизации этих рисков «Норникель» налаживает альтернативные каналы закупок и сбыта, выстраивает новые логистические маршруты и осваивает новые рынки капитала.

Такая перестройка бизнеса требует больших ресурсов, поэтому временное снижение ключевых финансовых показателей неизбежно.

Президент компании Владимир Потанин прокомментировал результаты: «Несмотря на все риски, связанные с геополитическими вызовами, мы намерены продолжать реализацию нашей долгосрочной стратегии развития, исполнение всех социальных обязательств и финансирование мероприятий, направленных на повышение надежности основных фондов и снижение воздействия на окружающую среду».

Подробно о финансовых результатах можно прочитать в полной версии пресс-релиза по ссылке: https://bit.ly/3YCVTM3, а также в презентации по ссылке: Презентация PowerPoint (nornickel.ru)

Раскрытие финансовых результатов по итогам 2022 г.

- 09 февраля 2023, 16:43

- |

Уважаемые инвесторы,

мы планируем раскрыть результаты 2022 года по Международным стандартам финансовой отчетности (МСФО) уже завтра, 10 февраля.

Финансовый отчет и презентацию опубликуем на странице Актуальные результаты https://www.nornickel.ru/investors/reports-and-results/current-results/ пресс-релиз появится в разделе Новости https://www.nornickel.ru/news-and-media/press-releases-and-news/

В пресс-релизе подведем итоги 2022 года и посмотрим на ключевые показатели – выручку и прибыль, чистый долг, свободный денежный поток и другие. Также поделимся прогнозами ситуации на рынках.

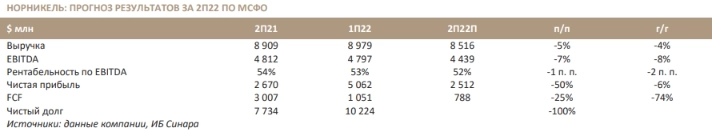

Финрезультаты Норникеля могут показать и полугодовое, и годовое снижение - Синара

- 09 февраля 2023, 10:42

- |

«Норникель» не станет проводить общую телеконференцию для инвесторов после опубликования результатов.

Также не ожидаем, что компания объявит в пятницу долгожданные дивиденды. Ранее СМИ сообщали, что дивидендные выплаты за 2022 г. могут достичь около $1,5 млрд, что предполагает дивиденд на акцию в 670 руб. (дивдоходность — 4,5%). Такой размер предполагает выплату 80% FCF, и мы ожидаем, что свободный денежный поток станет в дальнейшем базой для выплаты дивидендов. Слабая генерация FCF выразится в их низком уровне, может разочаровать рынок, и мы не исключаем краткосрочного снижения котировок компании.Смолин Дмитрий

ИБ «Синара»

Росатом и Норникель получили лицензию на крупнейшее в стране месторождение металла - Ъ

- 09 февраля 2023, 06:59

- |

Партнеры планируют добывать по 2 млн тонн руды и выпускать по 45 тыс. тонн карбоната и гидроксида лития в год. Добыча и переработка, по словам источников, начнется не раньше 2028 года из-за сложных климатических условий и отсутствия инфраструктуры.

После выхода производства на полную мощность в 2030 году Россия сможет занять до 10% мирового рынка лития, говорят аналитики

Источник: https://www.kommersant.ru/amp/5812525

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал