макроэкономика

Любителям поовзится с цифирками из макроэкономики, или Балтик Драй не показатель

- 22 января 2016, 13:58

- |

unctadstat.unctad.org/wds/ReportFolders/reportFolders.aspx

-из нее вы узнаете как изменился состав флотов, по типам перевозок, а рост там почти в 2 раза за 10 лет

-из нее вы узнаете, что обьем международных перевозок и не думал падать, а только растет

да и вообще клевый сайт

- комментировать

- 12 | ★7

- Комментарии ( 1 )

Вообще

- 28 декабря 2015, 00:50

- |

Что хочется написать, именно о рынке — конкретно о процессе развития. Я уверен многим покажется очень знакомым, так как рынок либо падает либо растет, а значит выводы у тех кто стремится это понять должны быть одинаковы. Я уверен, да и это будет логично. Когда ты начинаешь учить ЭТО- тебе нужна основа. Не знаю почему, но всплывают слова Александра Михайловича Герчика ( если кирпич сделан из говна то и дом будет из говна) и вот мы все сначала ищем тот краеугольный камень. Конечно, красочное оформление терминала Метатрейдер и большие плечи на рынке форекс делают свое дело, я тоже играл на форексе и конечно я проиграл. Спасибо А.М.Г. человек поддержал психологически, я не сдался и может поэтому я еще тут. Я НЕ РЕКЛАМИРУЮ, ВООБЩЕ НЕ ПОНИМАЮ УРОВНИ И НЕ РАЗДЕЛЯЮ ДАННУЮ СТРАТЕГИЮ. Одно знаю точно, это было в книге АМГ, перед торговлей помимо уровней человек смотрит фундаментал. На этом закончим, почему? На этом я и закончил погоню за граалем технического анализа. Я же пытаюсь описать свою историю)

Сначала мы ищем простую основу и пока не проиграем, мы не поймем, что основа не может быть линией тренда — мы поймем это когда проиграем. Но, фундаментальный анализ, с чего начать? ??? Я решил искать ответы в себе, ведь я проигрывал деньги на рынке форекс, значит мне казалось могу их найти, так утверждают. Что правит миром ? И вот такая цепочка. Прогресс, промышленность...

Значит, если Россия торгует сырьем мы не можем быть основой. Это мои выводы из прошлого. И видимо я тогда был прав. Мне стало понятно, Россия не первая фигура на промышленной арене, мы зависим от цен на нефть. УУУУУУУУУУУ, дальше можно рассказывать много… Одно могу сказать точно, я помню свои первые выводы. Я очень давно прочитал книгу Генри Форда — Моя жизнь, мои достижения.( кстати Генри ненавидел спекулянтов, особенно медведей)) Почему я клоню сюда ? Если я тогда понял что промышленность это основа, причем сделав этот вывод я почуствовал себя как на этой картинке

( Читать дальше )

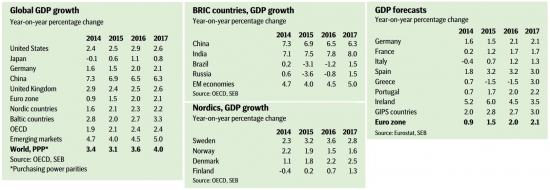

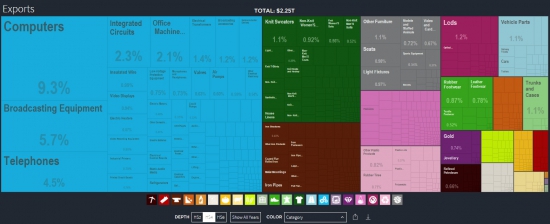

Про ВВП стран мира // Тренды, обзор SEB

- 24 ноября 2015, 20:56

- |

Резюме:

Индия — чемпион темпов прироста (упоминали это на смарт-лабе), видно какие страны получше себя ощущают, какие регионы; ИТ экспорт слабеет — не локомотив экономики (наверно локомотив — экспорт ИТ-услуг как Amazon, Google); слабый евро неплохо стимулирует евро-экспорт и таки инструмент? В тоже время в развитых странах дефляция даже без нефти и пищи (у Японии мы видели без оных — инфляция, всё ок).

( Читать дальше )

Ярослав Лисоволик: Фондовый рынок вырастет, когда будет перспектива снятия санкций Запада

- 06 ноября 2015, 18:17

- |

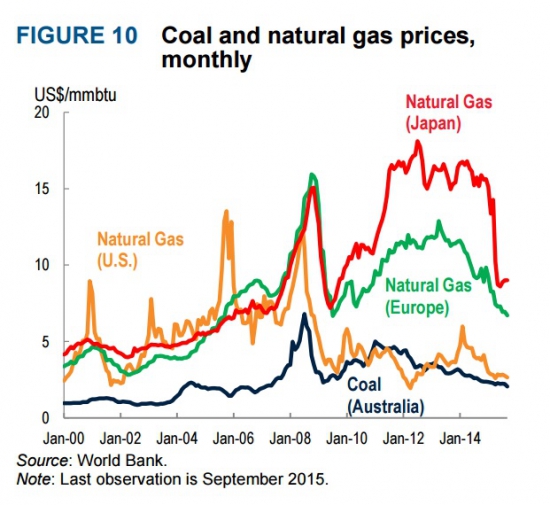

Обзор всех COMMODITY

- 05 ноября 2015, 13:49

- |

Читать отчет

( Читать дальше )

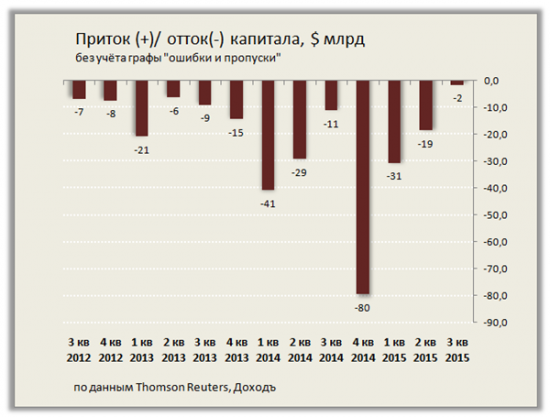

Рубль и платежный баланс: отток капитала ушёл, но обещал вернуться

- 19 октября 2015, 14:44

- |

- Сокращение оттока капитала в 3 квартале заставило нас пересмотреть оценку влияния фактора на рубль и в конце 2015 года. В 4 квартале в базовом прогнозе чистый отток капитала не превысит $15 млрд.

- В базовом сценарии доллар укрепится до 66 рублей к концу года, евро – до 72,5 рублей

- 2016 год будет характеризоваться значительным сокращением оттока капитала, в базовом сценарии мы ожидаем курс доллара к середине года на уровне 58 рублей, евро на уровне 61 рубль

Отток капитала резко сократился

Показатели платежного баланса России за 3 квартал зафиксировали резкое сокращение оттока капитала по сравнению с двумя предыдущими кварталами. Без учета графы «ошибки и пропуски» он составил всего лишь около $2 млрд.

Улучшение наблюдалось, во-первых, за счет сокращения чистых выплат по внешнему долгу банками и корпоративным сектором. Если в первом квартале года совокупный объём погашения обязательств перед иностранцами составил $32 млрд., то к 3 кварталу он упал более чем в 2 раза – до $15,1 млрд. Отметим восстановление притока прямых инвестиций, который составил $6,4 млрд. после первого за десятилетие снижения в четвертом квартале прошлого года. Тем не менее, на протяжении 18 кварталов подряд продолжается сокращение портфельных инвестиций.

( Читать дальше )

Кто получает деньги от продажи российской нефти.

- 13 октября 2015, 00:42

- |

Задалась сегодня одной мыслью. Важно ли для России (как государства) какова величина налоговых отчислений от продажи нефти зарубеж? Раньше я думала, что это важно. Но я начала изучать ведь макроэкономику. :) И в этой дисциплине говорится вот что: денежный поток «E» от экспорта попадает в страну (замкнутую систему) и далее не важно как он распределяется. E=прибыль корпораций+таможенные сборы=P+T. И не важно какое соотношение между ними. Все равно и прибыль корпораций и таможенные сборы в итоге попадают на рынок капитала, где потом этот капитал кто-то покупает за ставку I.

Выходит что все перетягивание каната между нефтяниками и государством лишь в том кто кому эту ставку I отдаст при заимствовании. Причем как часто в нашей стране бывает ставка I можеть быть далеко не рыночной и вполне может приближаться к нулю.

Правда есть нюанс. Если большая часть из экспорта (в виде валюты) попадет государству, то пополнятся ЗВР. Если компании — то повысится CAPEX (ну или внутреннее потребление 'C' членов совета директоров, если директора больше любят себя чем миноритариев и компанию) — что помоему намного лучше для экономики страны.

( Читать дальше )

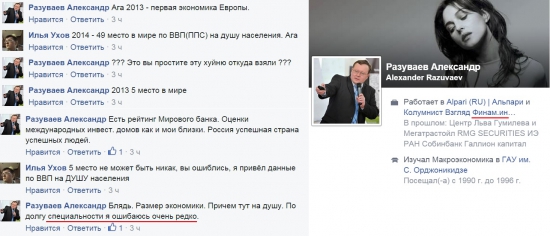

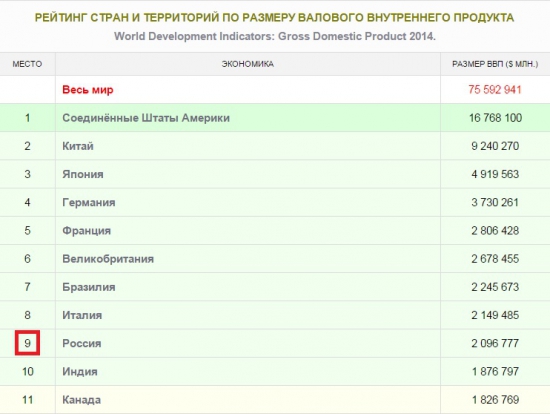

Финам матерщиной про экономику России

- 10 октября 2015, 22:10

- |

цитата Финам рулит по ходу

Смарт-лаб оказался очень качественным, зря вы жаловались.

Тимофей, береги марку, на здешних все надежды на внятные экономические обсуждения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал