SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании ДОХОДЪ | Рубль в новой реальности: отступление по всем статьям платёжного баланса

- 20 ноября 2014, 13:00

- |

Что случилось с рублем?

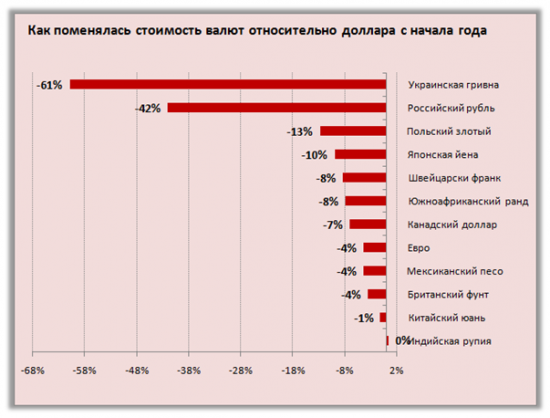

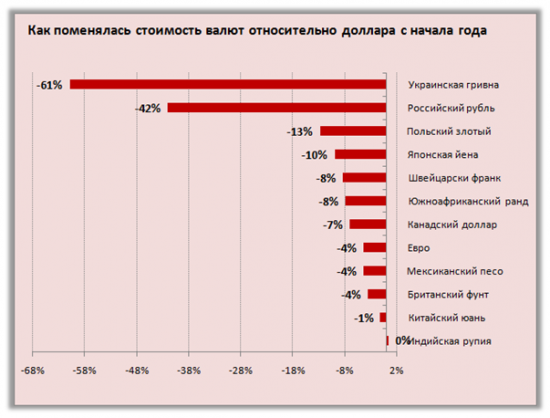

Российский рубль к началу ноября побил большинство прогнозов аналитиков, достигнув исторических минимумов относительно ведущих валют, став одним из мировых лидеров по девальвации в 2014 году. На торгах 7 ноября через несколько дней после объявления центральным банком об отказе от масштабных интервенций один доллар США стоил 48,6 рублей, что на целых 50% выше январских уровней. Чуть позже регулятору всё же пришлось выступить с заявлением о незримом сохранении присутствия на валютном рынке, что немного охладило падение, но оставило его на уровне 40-45% за год.

Просто совпадение или чьи-то политические решения, но причин для резкого падения стоимости рубля несколько. Один из вкладов был внесен со стороны снижающихся цен на сырье. Падение стоимости нефти, составляющую около 60% экспорта (включая нефтепродукты), со 107$ до 82$ по нашим оценкам привело к снижению спроса на российскую валюту в размере 15 млрд. $, что объясняет около 2,5 рублей ослабления относительно доллара последних месяцев.

Как и в первом квартале 2014 года значительное влияние на рубль, оказали потоки финансовых операций. Санкции со стороны западных стран, введенные после обострения конфликта на юго-востоке Украины в июле, заморозили возможность получения российскими компаниями новых кредитов в европейских и американских банках. Вынужденный сокращать внешнюю долговую нагрузку нефинансовый сектор в третьем квартале сократил чистый объем долговых обязательств в валюте на 5,7 млрд. $ (по первичной оценке ЦБ), что является максимальным показателем среди всех доступных квартальных данных (с 2005 года), превышая даже значения кризисного четвертого квартала 2008 года.

По нашим расчетам, в совокупности с активной покупкой валюты населением, открытием депозитов заграницей и приобретением российскими компаниями иностранных активов это привело к чистому оттоку капитала за третий квартал в размере 27 млрд. $ по сравнению с 6 млрд. $ в третьем квартале 2013 год, обеспечив удорожание курса доллара на дополнительные 4,6 рубля.

Что изменилось по сравнению с весной?

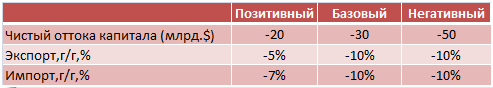

После ослабления рубля в первом квартале мы прогнозировали его скорое возвращение на уровень начала года, что частично было реализовано во втором квартале. Введение санкций и падение цен на нефть переносит ценообразование на российскую валюту в совершенно иные условия. Даже позитивный сценарий сейчас не предполагает восстановления курса рубля, а санкции существенно отодвигают нижнюю границу для негативного прогноза. В оценках до конца 2014 года и на 2015 год мы попытаемся определить, насколько сильно изменившиеся макроэкономические условия смогут воздействовать на валютный рынок. Основным входящими параметрами будут динамика экспорта, импорта и объем внешней задолженности к погашению, способную значительно увеличить чистый отток капитала.

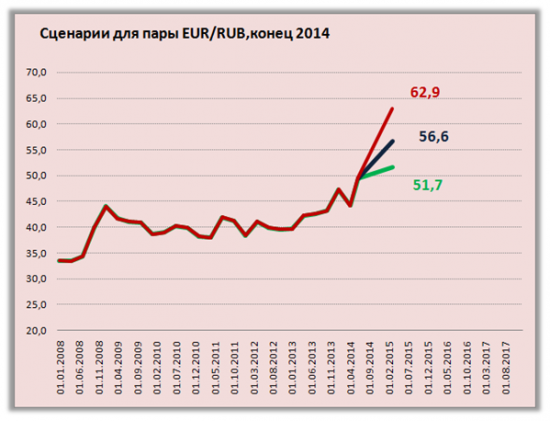

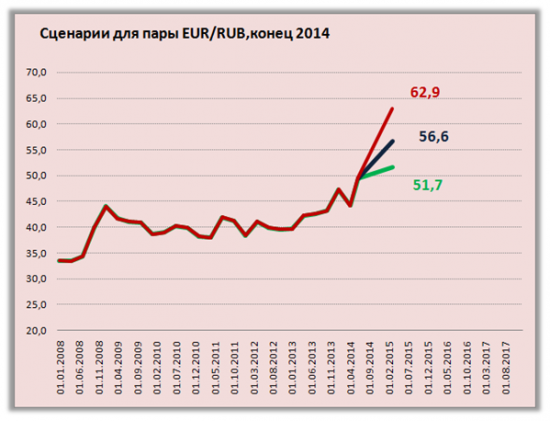

При расчете корзины валют и евро относительно рубля сроком на год мы предполагаем постепенное удешевление стоимости евро относительно доллара до уровня 1,18 доллара за евро в связи с разницей в ожидаемой денежной политике Центральных банков. ФРС, скорее всего, начнет повышение ставок гораздо раньше, чем ЕЦБ, который сейчас осуществляет смягчение денежной политики, сопровождаемое значительным расширением предложения европейской валюты на финансовых рынках. До конца текущего года в расчет примем курс евродоллара на уровне 1,24. Что дальше? Конец 2014 года

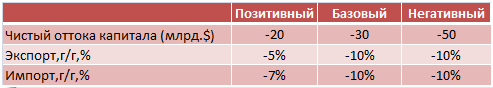

Основываясь на составляющих платёжного баланса и текущего курса рубля, чистый отток капитала за первые десять месяцев и первую неделю ноября по нашим оценкам уже достиг 120 млн. $, превысив все прогнозы от Минэкономразвития и ЦБ. При стабилизации цен на нефть на текущем уровне дальнейшая динамика рубля будет зависеть в первую очередь от операций с финансовыми активами.Сценарии 2014

Как уже упоминалось ранее, главным фактором здесь выступают западные санкции, заставляющие российские компании погашать внешние долги. Согласно данным ЦБ, объем задолженности к погашению за третий квартал составляет около 46 млрд. $ с пиком выплат в декабре (около 30 млрд. $). Мы рассчитывали, что именно на декабрь придется основное давление на российскую валюту. Однако, судя по ослаблению рубля в сентябре-октябре, компании, возможно, заранее решили создать валютную подушку, поэтому санкционный эффект проявился гораздо раньше. Курс в 48 рублей за доллар как раз соответствует дополнительному оттоку капитала в размере 30 млрд. $ за четвертый квартал.

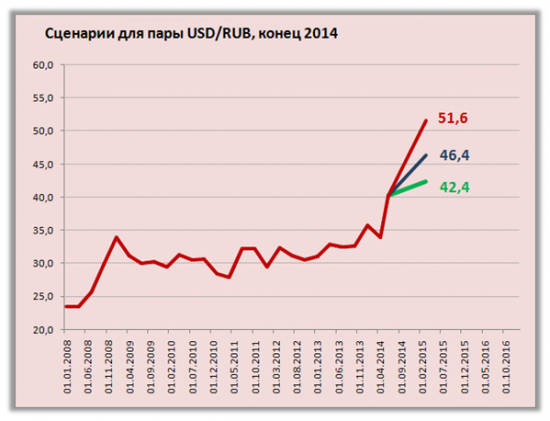

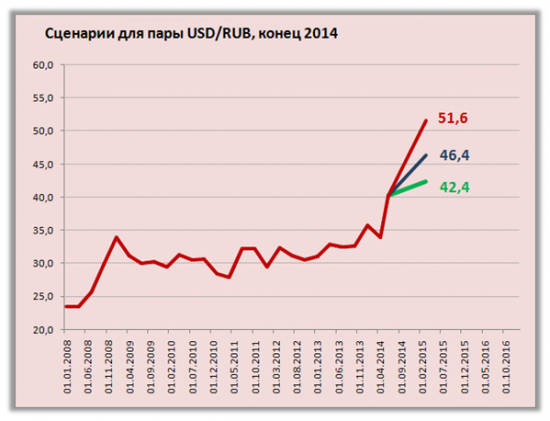

Тем не менее, существуют также факторы, которые должны несколько уменьшить спрос на иностранную валюту. В первую очередь это касается естественного экономического стабилизатора — сокращение объемов импорта товаров и услуг в ответ на удорожание цен. При среднем сценарии мы ожидаем падения показателя на аналогичном уровне, что и уменьшение экспорта в результате падения цен на нефть — то есть приблизительно на 10%. При стабилизации оттока капитала ожидаемый курс доллара вбазовом сценарии будет находиться на уровне 46,4 р., евро — 56,6 р., корзины валют — 51 р.

Внешнеполитическая ситуация сейчас такова, что даже в позитивный сценарий мы не можем включить возможность отмены западными странами санкций в отношении России до конца года. Это означает, что даже с учетом устранения спекулятивной составляющей последнего года российский рубль не отыграет последнее падение полностью, а вероятность вернуться к отметке в 40 рублей за доллар весьма не велика. Позитивный сценарий, предполагающий, что отток капитала в четвертом квартале сократится хотя бы до уровня 20 млрд. $, а цены на нефть вырастут до 88-92$ за баррель, обеспечив сокращение экспорта на 5% вместо 10%, дает нам ожидаемый курс доллара к концу года на отметке42,3 р., евро — 51,7 р., бивалютную корзину — 46,5 р.

В негативный сценарий мы включаем вероятность того, что падение рубля последних недель не включало подготовку российских компаний к выплате внешнего долга и декабрьским конвертациям только предстоит реализация. давление только предстоит. В этом случае отток капитала по итогам года превысит 150 млрд. $, что совершенно точно заставит банковский регулятор активно вмешаться в поддержку финансовой системы страны. Без присутствия ЦБ негативный сценарий дает нам оценку доллара на уровне 51,5 р., евро — 62,9 р. и корзины валют — 56,7 р.

Сценарии экономического развития ЦБ 2015 и валютный курс

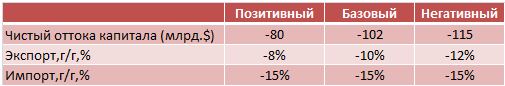

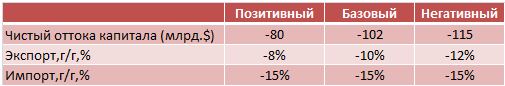

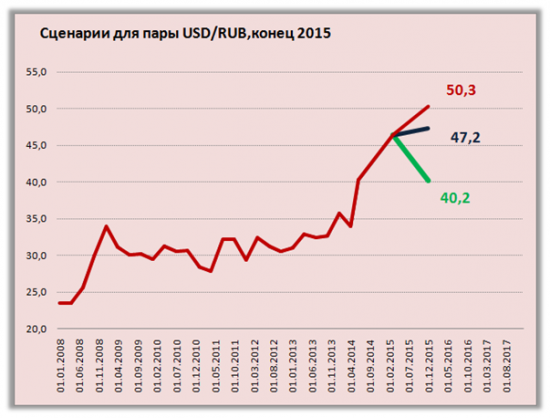

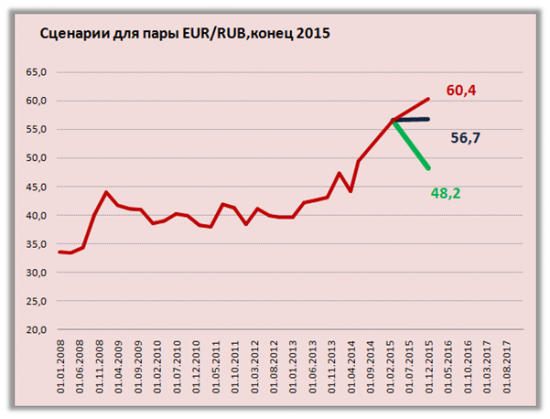

Используя последние публикации макроэкономических сценариев от Центрального банка, мы постараемся оценить, что они означают для валютного рынка сроком на один год. Прежде всего, нас интересуют ожидаемые регулятором значения цен на нефть, сальдо платежного баланса и показатели оттока капитала. Некоторые показатели мы скорректировали в соответствии с нашими предположениями.Сценарии 2015

Главное, что можно сказать, опираясь на данные ЦБ, курс российской валюты в среднесрочном периоде напрямую будет зависеть от способности российских властей добиться хотя бы частичной возможности рефинансирования российских компаний в западных банкам. Чем быстрее это будет осуществлено, тем меньше будут показатели оттока капитала, а значит, тем уверенней будет смотреться рубль в 2015 году.

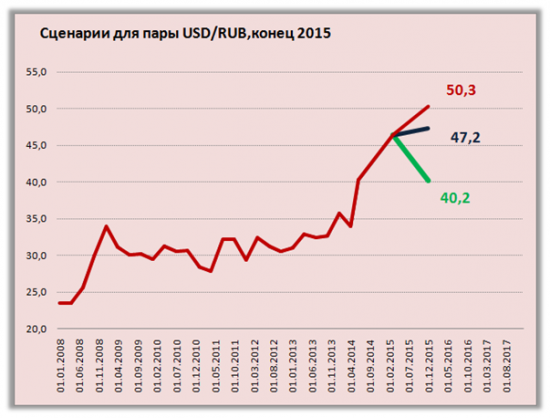

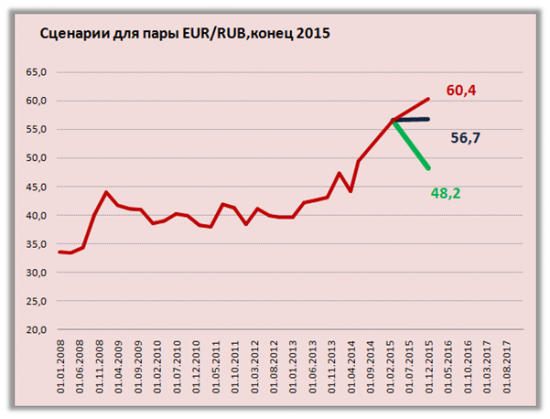

Внешний долг, который надо погасить компаниям и банкам в 2015 году составляет около 100 млрд. $, что соответствует среднему прогнозу ЦБ по оттоку капитала на аналогичный период. Мы ожидаем ускорения сокращения импорта в следующем году, когда более явно выразится эффект инфляции импортных цен, поэтому закладываем его падение в среднем на 15% для всех прогнозов. Базовый сценарий так же предполагает сохранение среднегодовых цен на нефть на текущем уровне. В этом случае ожидаемый курс доллара, несмотря на сокращение импорта, все равно вырастет до 47,2 р., евро — до 56,7 р., бивалютной корзины — до 51,5 р.

Позитивный сценарий предполагает отмену санкций по ходу 2015 года, что способно уменьшить отток капитала до 80 млрд. $ (самый оптимистичный сценарий от ЦБ — 87 млрд. $), предположим также восстановление средний цены на нефть до уровня 90$ за баррель. При прочих равных ориентир годового укрепления курса окажется на уровне40,2 р. за доллар, 48,2 р. за евро, 43,8 р. за бивалютную корзину.

Негативный вариант предполагает дальнейшее снижение стоимости нефти в район 70-75$ за баррель. При этом необходимость погашать внешний долг сопровождается высоким спросом населения на валюту, несмотря на её значительное удорожание. Наихудший вариант с оттоком капитала мы берем на уровне 115 млрд. $. Такая оценка приведет к ожидаемому удешевлению стоимости российской валюты на уровень50,3 р. за доллар, 60,3 за евро и бивалютной корзины до 54,8 р.

Российский рубль к началу ноября побил большинство прогнозов аналитиков, достигнув исторических минимумов относительно ведущих валют, став одним из мировых лидеров по девальвации в 2014 году. На торгах 7 ноября через несколько дней после объявления центральным банком об отказе от масштабных интервенций один доллар США стоил 48,6 рублей, что на целых 50% выше январских уровней. Чуть позже регулятору всё же пришлось выступить с заявлением о незримом сохранении присутствия на валютном рынке, что немного охладило падение, но оставило его на уровне 40-45% за год.

Просто совпадение или чьи-то политические решения, но причин для резкого падения стоимости рубля несколько. Один из вкладов был внесен со стороны снижающихся цен на сырье. Падение стоимости нефти, составляющую около 60% экспорта (включая нефтепродукты), со 107$ до 82$ по нашим оценкам привело к снижению спроса на российскую валюту в размере 15 млрд. $, что объясняет около 2,5 рублей ослабления относительно доллара последних месяцев.

Как и в первом квартале 2014 года значительное влияние на рубль, оказали потоки финансовых операций. Санкции со стороны западных стран, введенные после обострения конфликта на юго-востоке Украины в июле, заморозили возможность получения российскими компаниями новых кредитов в европейских и американских банках. Вынужденный сокращать внешнюю долговую нагрузку нефинансовый сектор в третьем квартале сократил чистый объем долговых обязательств в валюте на 5,7 млрд. $ (по первичной оценке ЦБ), что является максимальным показателем среди всех доступных квартальных данных (с 2005 года), превышая даже значения кризисного четвертого квартала 2008 года.

По нашим расчетам, в совокупности с активной покупкой валюты населением, открытием депозитов заграницей и приобретением российскими компаниями иностранных активов это привело к чистому оттоку капитала за третий квартал в размере 27 млрд. $ по сравнению с 6 млрд. $ в третьем квартале 2013 год, обеспечив удорожание курса доллара на дополнительные 4,6 рубля.

Что изменилось по сравнению с весной?

После ослабления рубля в первом квартале мы прогнозировали его скорое возвращение на уровень начала года, что частично было реализовано во втором квартале. Введение санкций и падение цен на нефть переносит ценообразование на российскую валюту в совершенно иные условия. Даже позитивный сценарий сейчас не предполагает восстановления курса рубля, а санкции существенно отодвигают нижнюю границу для негативного прогноза. В оценках до конца 2014 года и на 2015 год мы попытаемся определить, насколько сильно изменившиеся макроэкономические условия смогут воздействовать на валютный рынок. Основным входящими параметрами будут динамика экспорта, импорта и объем внешней задолженности к погашению, способную значительно увеличить чистый отток капитала.

При расчете корзины валют и евро относительно рубля сроком на год мы предполагаем постепенное удешевление стоимости евро относительно доллара до уровня 1,18 доллара за евро в связи с разницей в ожидаемой денежной политике Центральных банков. ФРС, скорее всего, начнет повышение ставок гораздо раньше, чем ЕЦБ, который сейчас осуществляет смягчение денежной политики, сопровождаемое значительным расширением предложения европейской валюты на финансовых рынках. До конца текущего года в расчет примем курс евродоллара на уровне 1,24. Что дальше? Конец 2014 года

Основываясь на составляющих платёжного баланса и текущего курса рубля, чистый отток капитала за первые десять месяцев и первую неделю ноября по нашим оценкам уже достиг 120 млн. $, превысив все прогнозы от Минэкономразвития и ЦБ. При стабилизации цен на нефть на текущем уровне дальнейшая динамика рубля будет зависеть в первую очередь от операций с финансовыми активами.Сценарии 2014

Как уже упоминалось ранее, главным фактором здесь выступают западные санкции, заставляющие российские компании погашать внешние долги. Согласно данным ЦБ, объем задолженности к погашению за третий квартал составляет около 46 млрд. $ с пиком выплат в декабре (около 30 млрд. $). Мы рассчитывали, что именно на декабрь придется основное давление на российскую валюту. Однако, судя по ослаблению рубля в сентябре-октябре, компании, возможно, заранее решили создать валютную подушку, поэтому санкционный эффект проявился гораздо раньше. Курс в 48 рублей за доллар как раз соответствует дополнительному оттоку капитала в размере 30 млрд. $ за четвертый квартал.

Тем не менее, существуют также факторы, которые должны несколько уменьшить спрос на иностранную валюту. В первую очередь это касается естественного экономического стабилизатора — сокращение объемов импорта товаров и услуг в ответ на удорожание цен. При среднем сценарии мы ожидаем падения показателя на аналогичном уровне, что и уменьшение экспорта в результате падения цен на нефть — то есть приблизительно на 10%. При стабилизации оттока капитала ожидаемый курс доллара вбазовом сценарии будет находиться на уровне 46,4 р., евро — 56,6 р., корзины валют — 51 р.

Внешнеполитическая ситуация сейчас такова, что даже в позитивный сценарий мы не можем включить возможность отмены западными странами санкций в отношении России до конца года. Это означает, что даже с учетом устранения спекулятивной составляющей последнего года российский рубль не отыграет последнее падение полностью, а вероятность вернуться к отметке в 40 рублей за доллар весьма не велика. Позитивный сценарий, предполагающий, что отток капитала в четвертом квартале сократится хотя бы до уровня 20 млрд. $, а цены на нефть вырастут до 88-92$ за баррель, обеспечив сокращение экспорта на 5% вместо 10%, дает нам ожидаемый курс доллара к концу года на отметке42,3 р., евро — 51,7 р., бивалютную корзину — 46,5 р.

В негативный сценарий мы включаем вероятность того, что падение рубля последних недель не включало подготовку российских компаний к выплате внешнего долга и декабрьским конвертациям только предстоит реализация. давление только предстоит. В этом случае отток капитала по итогам года превысит 150 млрд. $, что совершенно точно заставит банковский регулятор активно вмешаться в поддержку финансовой системы страны. Без присутствия ЦБ негативный сценарий дает нам оценку доллара на уровне 51,5 р., евро — 62,9 р. и корзины валют — 56,7 р.

Сценарии экономического развития ЦБ 2015 и валютный курс

Используя последние публикации макроэкономических сценариев от Центрального банка, мы постараемся оценить, что они означают для валютного рынка сроком на один год. Прежде всего, нас интересуют ожидаемые регулятором значения цен на нефть, сальдо платежного баланса и показатели оттока капитала. Некоторые показатели мы скорректировали в соответствии с нашими предположениями.Сценарии 2015

Главное, что можно сказать, опираясь на данные ЦБ, курс российской валюты в среднесрочном периоде напрямую будет зависеть от способности российских властей добиться хотя бы частичной возможности рефинансирования российских компаний в западных банкам. Чем быстрее это будет осуществлено, тем меньше будут показатели оттока капитала, а значит, тем уверенней будет смотреться рубль в 2015 году.

Внешний долг, который надо погасить компаниям и банкам в 2015 году составляет около 100 млрд. $, что соответствует среднему прогнозу ЦБ по оттоку капитала на аналогичный период. Мы ожидаем ускорения сокращения импорта в следующем году, когда более явно выразится эффект инфляции импортных цен, поэтому закладываем его падение в среднем на 15% для всех прогнозов. Базовый сценарий так же предполагает сохранение среднегодовых цен на нефть на текущем уровне. В этом случае ожидаемый курс доллара, несмотря на сокращение импорта, все равно вырастет до 47,2 р., евро — до 56,7 р., бивалютной корзины — до 51,5 р.

Позитивный сценарий предполагает отмену санкций по ходу 2015 года, что способно уменьшить отток капитала до 80 млрд. $ (самый оптимистичный сценарий от ЦБ — 87 млрд. $), предположим также восстановление средний цены на нефть до уровня 90$ за баррель. При прочих равных ориентир годового укрепления курса окажется на уровне40,2 р. за доллар, 48,2 р. за евро, 43,8 р. за бивалютную корзину.

Негативный вариант предполагает дальнейшее снижение стоимости нефти в район 70-75$ за баррель. При этом необходимость погашать внешний долг сопровождается высоким спросом населения на валюту, несмотря на её значительное удорожание. Наихудший вариант с оттоком капитала мы берем на уровне 115 млрд. $. Такая оценка приведет к ожидаемому удешевлению стоимости российской валюты на уровень50,3 р. за доллар, 60,3 за евро и бивалютной корзины до 54,8 р.

15 |

2 комментария

0

Аналитика))) В итоге потенциальное движение рубля до конца года обозначено в 3 направлениях)))

- 20 ноября 2014, 13:29

0

Evgeniy, еще 3 скорости надо указать в этих напрвалениях

- 20 ноября 2014, 13:37

теги блога Sigizmynd

- bailout

- growth stocks

- M2

- too big to fail

- value investing

- акции

- анализ акций

- аналиика

- аналитика

- валюта

- ВВП

- денежная политика

- дефолт

- дивидендная политика

- дивиденды

- доллар

- Доллар рубль

- ЕЦБ

- золото

- игра

- инвестиции

- инфляция

- китай

- Кризиc

- Кудрин

- макро

- макроэкономика

- мировые рынки

- монетарная политика

- нефть

- облигации

- платежный баланс

- портфели

- портфель акций

- портфельные инвестиции

- прогноз

- производство

- промпроизводство

- процентная ставка

- рейтинг

- Российская экономика

- российские акции

- Россия

- рубль

- симулятор

- ставки

- статьи

- стратегия

- теория игр

- топ

- Уоррен Баффет

- управление активами

- философия

- ФРС

- фундаментальный анализ

- ЦБ

- ЦБ России

- экономика

- Эксперт

Новости тг-канал

Новости тг-канал